文|科技说

云计算近年可谓是资本市场的宠儿,在过去几年时间里几乎是“沾云必涨”,无论是老牌的微软,亚马逊抑或是salesforce,Adobe,在2020年大放水后,SaaS概念又仿佛成了灵丹妙药,公司只要冠以“某领域的SaaS”就可坐收财富暴涨。

此潮流在2021年第四季度急转直下,尤其在美联储宣布Taper之后,虽然美指仍然保持了稳定和小幅的上扬(2021年内),但过往高估值的云计算板块却遭受了一轮重击,腰斩企业已非少数,最近市场中也鲜有唱多云计算的声音,行业又弥漫着一股悲观之气。

以上现象一方面可以反映出当流动性有潜在转折动力时,市场会用手中的钞票投票,对高估值股票抱以审慎态度,也就是说,宏观货币政策调整会改变资本市场的估值逻辑。

基于以上梳理,我们撰写本文来谈谈以下问题:1.究竟云计算行业的市值调整到头没有,抑或是究竟市场的底部在哪里?2.在此背景之下,我国云计算行业又将会怎样的机会和挑战。

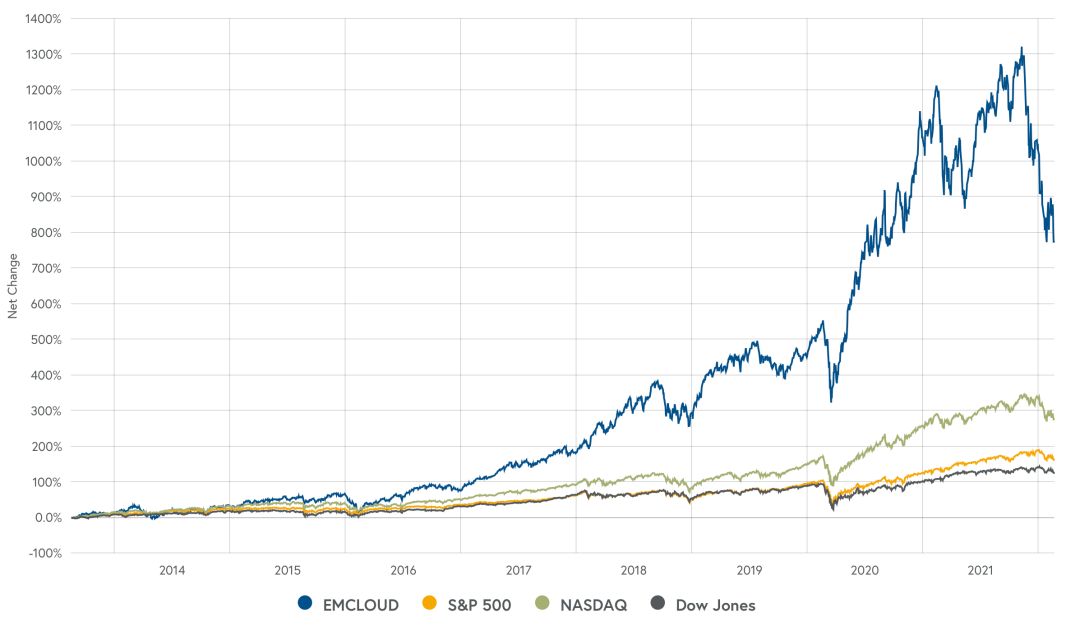

对美股的研究我们主要以BVP纳斯达克云计算指数为参考,该指数里基本包含了美股市场主要的新兴云计算厂商,尤其是近年火爆的SaaS概念,以该指数来一窥美国资本市场对云计算的基本态度。

自2016年开始,BVP指数就以高增长拉开了与美股三大指数的距离,在此期间投资此指数就可获得高收益率,但在上图中,我们亦发现在上个加息周期的2018年,BVP指数的波动性要明显大于三大指数,这也继续验证当外部市场变化时,BVP指数作为高估值板块代表将面临更大的压力这一开篇结论。

2021年第四季度开始,BVP指数便出现了大幅的回调,较之高点有接近三分之一的压缩,其中不乏高估值腰斩的公司,市场悲观情绪进一步蔓延,截至撰稿并未出现明显回转迹象。

那么就目前情况来看,BVP指数还有多大的回调空间,抑或是说云计算板块触底了么?

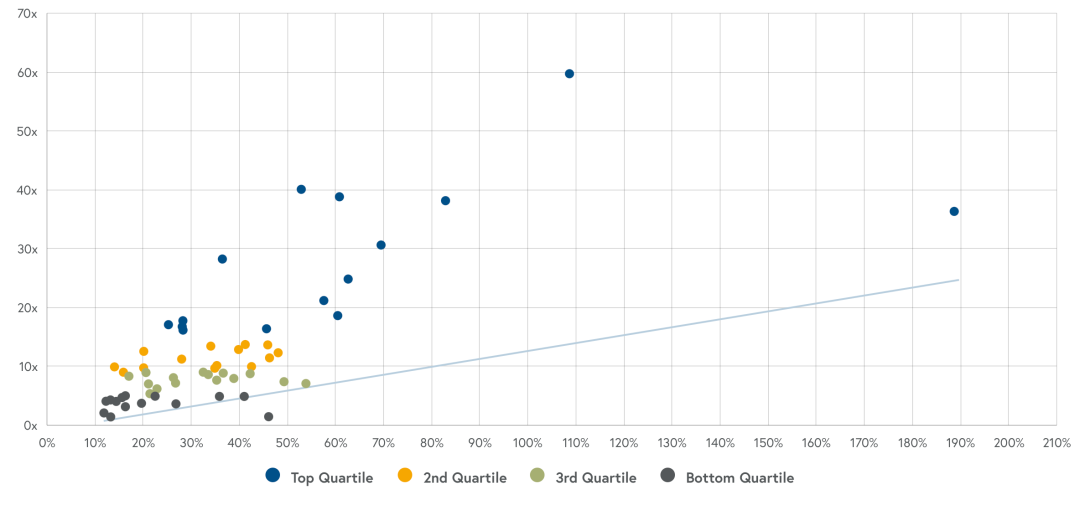

我们在此主要参考营收倍数,见下图

以营收倍数为参考,将BVP指数盘子企业分为头部,中部和底部三类,并统计制作上述图表。

若以2018年市场调整为参考,可以发现除头部企业营收倍数略高之外,其他两类企业估值水平基本回归到了2018年末水平。如前文所述,随着货币政策的调整,资本市场的估值逻辑会随之进行调整,且目前大致回到了历史低点水平,这究竟意味着什么呢?

从宣布Taper到目前美股的调整中,资本市场出现了有序的撤离(或调整),简单来说,从前期压缩以云计算为代表的高估值企业,中期meta,奈飞等头部企业亦开始出现大幅度的调整。如果说预期管理是企业估值能力的锚,那么随着加息周期的临近,“锚”的条件也越来越苛刻,市场的脆弱和敏感性也在放大,但也随之产生了一个新的争议问题:既然是有序撤离,也就是前期市值压缩的企业会率先满足预期,这是否就说明这些板块在未来会成为“避险”股票呢?

此问题在中概股的问题上也同样出现:既然中概股动辄5折,甚至3折,一旦加息后美股急转直下,中概股率先打折就会成为避险股,以上可归结于调整的时间差问题。

在关于避险的问题上,不同人有不同的看法,不同的模型亦会产生不同的结论,其中甚至会出现很大分歧,我们在此的看法又是什么呢?

从常识推论,一个类别如果被资本看好,且估值处于膨胀期,其表现不仅在于估值绝对值高企,亦意味着品类内企业的估值标准呈现出不一致性,市值评判的标准极为分散,市场会对不同企业会选择性采取拉高估值的方法,或者说头部企业拿到的筹码更多,更容易获得高溢价能力。

上图中横轴为营收增速,纵轴为营收倍数,在BVP指数中,经过近几个月市场的调整,尽管上述点状分布仍然较为分散,但相较前期已经较为集中了,也就是说,增速与营收倍数越来越向正相关性靠拢。

考虑到美股大盘在加息开始前后仍然会处于动荡周期内,BVP指数很难独善其身,我们只在此做以下结论:

其一,在极为痛苦的调整过程中,资本市场对美国云计算行业的定价开始趋于理性,估值水平回落,市场挤出泡沫,价值的山峰开始显现;

其二,接下来BVP指数仍然会是动荡的,但如果依上述趋势进行,则意味着该板块会率先完成价值回归,是可以考虑美股加息后期的价值投资的。

对美股进行分析之后,我们也大致知道了成长性与估值的正相关性关系,这对于我们客观理性解读中国云计算行业大有裨益。

回到中国市场,云计算在我国市场一直是一个最热门的行业,但在一些具体的观点中又存在一些争议,诸如市场份额的问题,又诸如SaaS和IaaS行业景气度的切换问题等等。

我们选择将其放置在基础设施投入这一背景下,毕竟无论是企业采购抑或是政府采购,其最终落脚都属于资产性投入。

进入2022年之后,宏观经济拉动究竟是靠旧基建还是新基建的问题上有许多讨论,尤其在财政部提前下达2022年新增地方政府债务限额17880亿元之后,关于钱投在何处又引起了争议,这对于未来投资就显得尤为重要了。

我们简单判断:1.新旧基建都是需要的,偏向哪方都是不客观;2.新基建的权重要高于往年,而云计算又会随着新基建走,整个行业会因为政策的偏向而呈现利好。

以近期的“东数西算”为例,其逻辑为要将以往分布在东部地区的数据运算能力迁移至成本低廉的西部地区,借此机会要拉平东西部地区数字化水平分布不均的现状,而在此过程中又会有大量的属于旧基建的工程与新基建配合,如果说以往的新旧基建相互割裂,那么2022年的新旧基建就会出现你中有我的局面。

再比如《关于促进云网融合加快中小城市信息基础设施建设的通知》,将目标定向了常住人口100万以下的中小城市。

如果说上一轮的基建是以高速公路和高铁建设推动城乡发展,实现了经济高质发展,那么目前的情况,政策端很显然希望通过一轮基础设施建设来提高全国普遍的信息化和数字化水平。

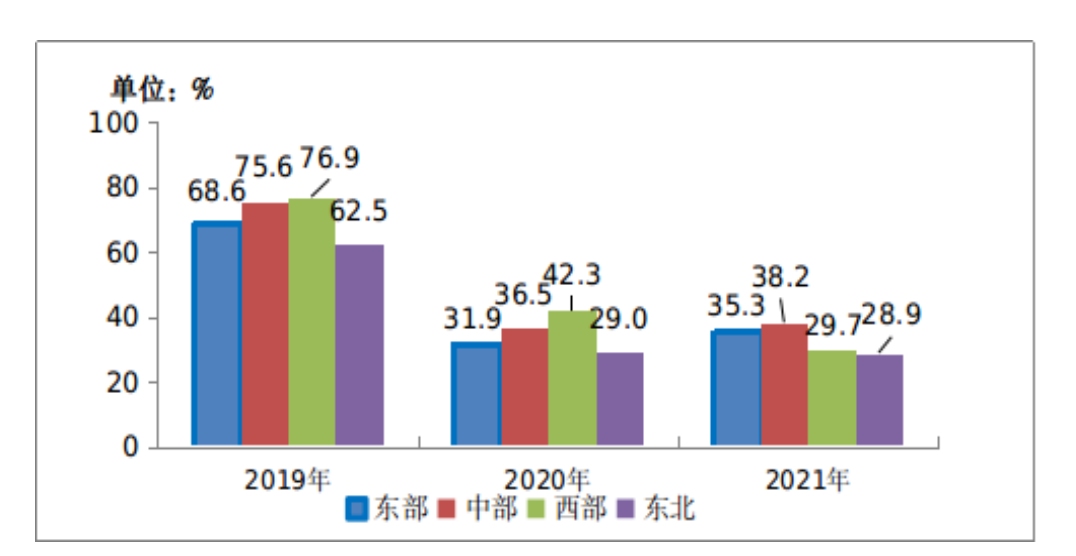

如下图所示,2019-2021年东、中、西、东北地区移动互联网接入流量增速情况

东西部在信息化基础设施面前是存在较大的不对等性的,如果说东部地区是商业和用户需求自然产生的结果,那么如果要实现中西部共同繁荣,就需要解决这一问题。

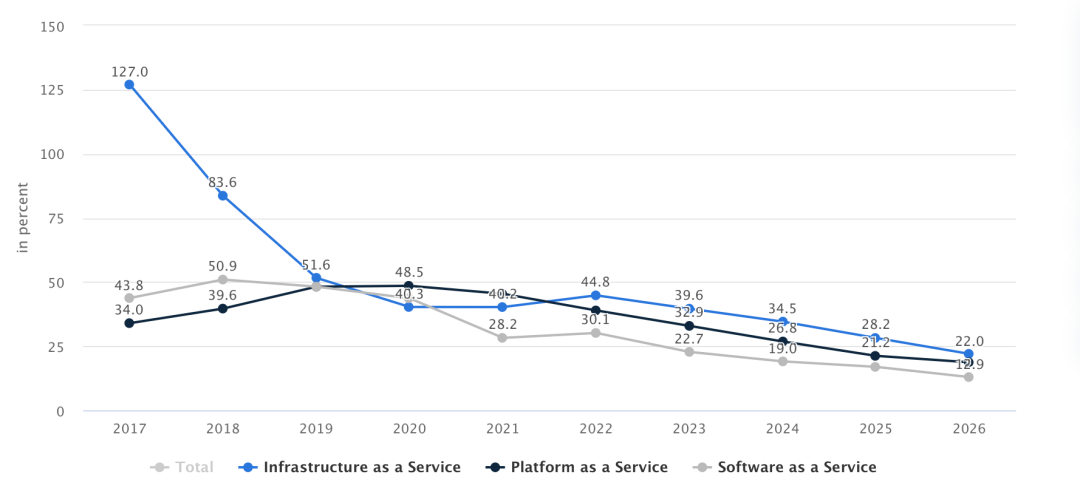

从云计算构成来看,包括我本人在过去都认为IaaS增速可能要让位于SaaS,理由为当云计算完成第一轮的基础设施投入之后,会越来越向应用端发展,SaaS就会是重头戏。

但在现实中,SaaS的发展并未尽随人愿,下图是statista网站根据公开信息整理的我国云计算分类别增长情况。

可以看到尽管阿里云和腾讯都在积极推动SaaS的发展,但无论是过去还是分析机构对未来的判断,拉动我国云计算发展的还是IaaS(SaaS只在2020年短暂超过IaaS),关于SaaS发展为何滞后已经有许多争论,包括商业模式,基础设施不同以及原创软件能力等等,而在“东数西算”推动下,IaaS的价值将会继续强化。

此外,也有观点认为工业云会是未来的一大方向,毕竟主流云计算厂商都在力推工业云的相关产品,提高向工业部门兜售产品的能力,但我们对近期的工业云不抱太大乐观,理由为当下工业部门的主要课题在于保增长,提效益,并稳定杠杆率,在现时的生存压力下很难有对云的强大需求。

那么我们就可以对当下我国云计算现状做如下总结:

其一,将云计算置于基建大背景下,近两年的行业是保持乐观的,以BVP指数为参考,保守估计以我国公有云现有增速为依据,其营收乘数应该节约保持在10倍左右,行业总市值会在3500亿美元上下,也就是超过2万亿元的规模,说这仍是一片蓝海是不为过的;

其二,在工业云的现状以及我国此轮云计算的使命等因素下,这就使得政府会成为云计算的最重要的采购者(没有之一),这就会对云计算厂商有更高的要求,诸如良好的企业形象以及信用问题等等。

那么接下来我们如何来判断云计算厂商的市场份额和估值问题。

由于篇幅和公开信息所限,此部分将较为简短,主要分享思考框架。

迄今为止,阿里云都占据着我国公有云第一市场份额,且市场增速保持在中高速周期内,但在2021年后几个季度内,其增速开始出现明显下调,从50%降到了30%上下。

根据前文对BVP指数的分析,我们认为云计算的估值能力是取决于增速,高盛在2021年给了阿里云接近1300亿美元的增速,以彼时阿里云的速度管理,该估值也是符合逻辑的,但如果速度下来,加之未来预期的不确定性,要很难保持此估值能力。

因此,对阿里云的看法我更倾向于:短期内市场份额的地位仍然不可动摇,但更侧重于观察增速和新客户的获取能力。

对于腾讯云和华为云为代表的追赶型云计算厂商,我们则倾向于判断:1.增速,谁的增速最快谁就吃到了此轮市场的最大红利;2.除云计算的基础性服务之外,是否可以通过创新手段拿到更多的可能性,如腾讯云在SaaS平台端的优势,华为云的品牌优势等等,更容易获得政府的青睐。

站在投资者的角度,由于主流云计算厂商要么未能上市,要么在母公司的怀抱中,投资者以此衡量母公司的估值尚可,但很难直接投资云计算厂商,加之SaaS时代并未真正到来,投资者对行业的参与感是比较弱的。

在此环境下我们要么对云计算行业进行宽口径投资,将IT基建也纳入云计算盘子,诸如数据库,服务器等厂商等可作为备选企业研究,云计算的红利也大概率要外溢到周边领域,要么在对母公司进行合理估值后,对云计算进行间接投资。

总之,云计算是一个不断处于变化中的行业,尤其兼具周期性和短期波动性双重特点,使得我们很容易被表象迷惑而忘了根本逻辑。

评论