记者|梁怡

近日,正在冲刺创业板的数字视听软件服务商成都德芯数字科技股份有限公司(以下简称“德芯科技”)审核状态变更为“已问询”。

招股书显示,德芯科技主要从事数字视听软件、软硬件一体产品的研发、生产、销售,并提供系统集成服务,产品主要用于数字视听信号的编码解码、调制解调等,细分为传媒视听类产品及专业视听类产品。

界面新闻记者注意到,德芯科技早在2016年6月挂牌新三板,不到5个月后,2016年11月进入IPO辅导阶段,2019年公司上市辅导机构由长江证券变更为广发证券。并在2021年6月首次披露招股说明书,计划登陆深交所创业板。

值得一提的是,就在德芯科技接受上市辅导期间,包括原北京证监局机构一处处长于铁艳,原中国证监会上市公司监管部处长蔡曼莉,原深交所上市推广部执行经理黄晓萍等多位前证监会系统官员先后入股。

此轮问询中,德芯科技共涉及问题26个,其中监管层就证监会系统离职人员入股、大额现金分红重点发问。

辅导期多位证监会系统离职人员入股

招股书显示,本次入股德芯科技证监会离职人员共有四名。包括原北京证监局机构一处处长于铁艳,原中国证监会上市公司监管部处长蔡曼莉,原深交所上市推广部执行经理黄晓萍等。

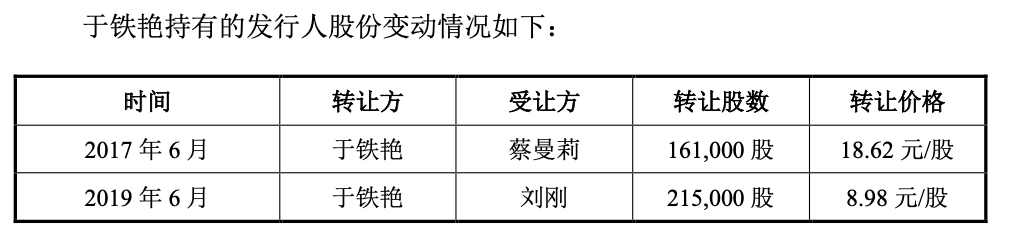

《关于发行人股东信息披露的专项核查报告》显示,德芯科技股东中存在证监会系统离职人员蔡曼莉、黄晓萍、刘刚入股公司的情形,其中刘刚、蔡曼莉的交易对手方均为于铁艳。

其中,于铁艳于2017年,用自有资金通过股转系统购入德芯科技37.6万股股票,购入价格约18.60元/股,根据回复信息显示,于铁艳购买股票的理由为发行人的业绩良好且较为稳定,看好发行人的发展前景。

不过,随后的2017年6月,于铁艳就以购买的原价将其持有的 16.1万股股票转让给了蔡曼莉。转让价格参考并高于发行人股票在二级市场的价格(14.96元/股)。

2019年,于铁艳因拟入职野村东方国际证券有限公司,需注销证券账户,在其朋友刘刚亦看好发行人发展前景的情况下,在注销其账户前将其持有的剩余21.5万股发行人股票以8.98元/的价格,一次性转让给刘刚,转让价格参考并高于发行人股票在二级市场的价格(7.32元/股)。

对于三人之间的股权转让问题,德芯科技对此表示,2017年6月至2019年6月期间,公司股票价格存在较明显的下跌,于铁艳向蔡曼莉、刘刚转让股票均参考了转让时公司股票在二级市场的价格,因此刘刚直接入股时间晚于蔡曼莉入股时间,但入股价格显著低于蔡曼莉入股价格具有合理性,同时于铁艳、刘刚、蔡曼莉、黄晓萍不存在代他人持有公司股份的情形。

此外,祥智投资为公司在新三板挂牌后新增股东,其中祥智投资执行事务合伙人为和易瑞盛资产管理有限公司,蔡曼莉持有和易瑞盛资产管理有限公司15%的股权并任经理。

黄晓萍于2019年11月自深圳证券交易所退休,2020年7月,因看好德芯科技发展前景,黄晓萍以1元/财产份额的价格取得了祥智投资100万元的财产份额,黄晓萍自此持有祥智投资3.31%的财产份额。

就黄晓萍入股祥智投资的情况,德芯科技表示离职前与祥智投资、和易瑞盛资产管理有限公司及股东或合伙人之间不存在资金往来情况;黄晓萍与祥智投资份额持有人(含历史上)、和易瑞盛资产管理有限公司股东(含历史上)也不存在亲属关系。

2020年7月,祥智投资除持有公司162.40万股股票外,未投资其他企业,亦无其他重大资产,同一时期公司股票价格约为18元/股,因此祥智投资所持资产的市场价格约为2923.20万元,彼时祥智投资共有3025万元财产份额。经换算,其每财产份额的市场价格约为0.97元,略低于黄晓萍取得祥智投资财产份额的价格(1元/财产份额)。因此,黄晓萍取得祥智投资的财产份额价格不存在显著低于公允价值的情况。

界面新闻记者注意到,2021年5月证监会发布《系统离职人员入股行为监管指引》(简称《指引》),强化对证监会系统离职人员等入股拟上市或挂牌企业的监管,尤其是严查不当入股或明确禁止入股期,拟上市或挂牌企业中,存在证监会系统离职人员入股者受到高度关注。

《指引》要求,发行人及中介机构在提交发行申请文件时,应当提交专项说明,而专项说明的内容只要包括三个方面的内容。

其一,是否存在离职人员入股的情形;其二,如果存在离职人员入股但不属于不当入股情形的,应当说明离职人员基本信息、入股原因、入股价格及定价依据、入股资金来源等;离职人员关于不存在不当入股情形的承诺;其三如果存在离职人员不当入股情形的,应当予以清理,并说明离职人员基本信息、入股原因、入股价格及定价依据、清理过程、是否存在相关利益安排等。

对于不当入股情形,《指引》明确包括但不限于五种:(一)利用原职务影响谋取投资机会;(二)入股过程存在利益输送;(三)在入股禁止期内入股;(四)作为不适格股东入股;(五)入股资金来源违法违规。

相关资深证券从业人士对界面新闻记者表示,对于证监会系统离职人员持股,一般重点关注三方面问题,价格是否公允,入股比例是否过高构成重大影响,是否有存在使用自身影响力谋取不当利益。“价格问题可能可以通过股权系统价格评判,但对于是否给拟上市公司提供相关便利条件这一方面很难解释。”

分红超过同期净利

2018年-2021年上半年(报告期内),德芯科技实现营业收入分别为2.29亿元、2.4亿元、2.71亿元以及1.04亿元,各期归母净利润分别为5053.25万元、6487.28万元、8529.65万元以及3190.03万元,盈利能力表现亮眼。

值得注意的是,报告期内德芯科技持续进行现金分红,2018年-2020年公司现金分红分别为1.32亿元、0.6亿元、0.81亿元,共计分红2.73亿元,超过同期归母净利润合计2亿元,具体分红情况如下:

公开信息显示,2016年-2020年德芯科技累计实现归母净利润3.47亿元,2017年-2021年累计分配现金股利3.69亿元。

界面新闻记者注意到,报告期内德芯科技的大额现金分红也引来监管层的发问。

根据问询函,监管层要求德芯科技根据中国证监会《首发业务若干问题解答(2020年6月修订)》问题51的相关要求,分析并披露相关大额分红的必要性、恰当性,与发行人财务状况是否相匹配,每年分红金额均超过前一年度归属于母公司股东的净利润的原因。

德芯科技回复称,公司现金分红金额较大,主要系2018年至2020年,公司基本无重大对外投资计划或重大资本性支出,因此现金分红占上一年度净利润的比例相对较高,报告期内公司各次现金分红均系依照各年度实际经营情况及投资计划,严格按照《公司章程》的有关规定,同时兼顾了全体股东的整体利益及公司长远利益和可持续发展,具有必要性。

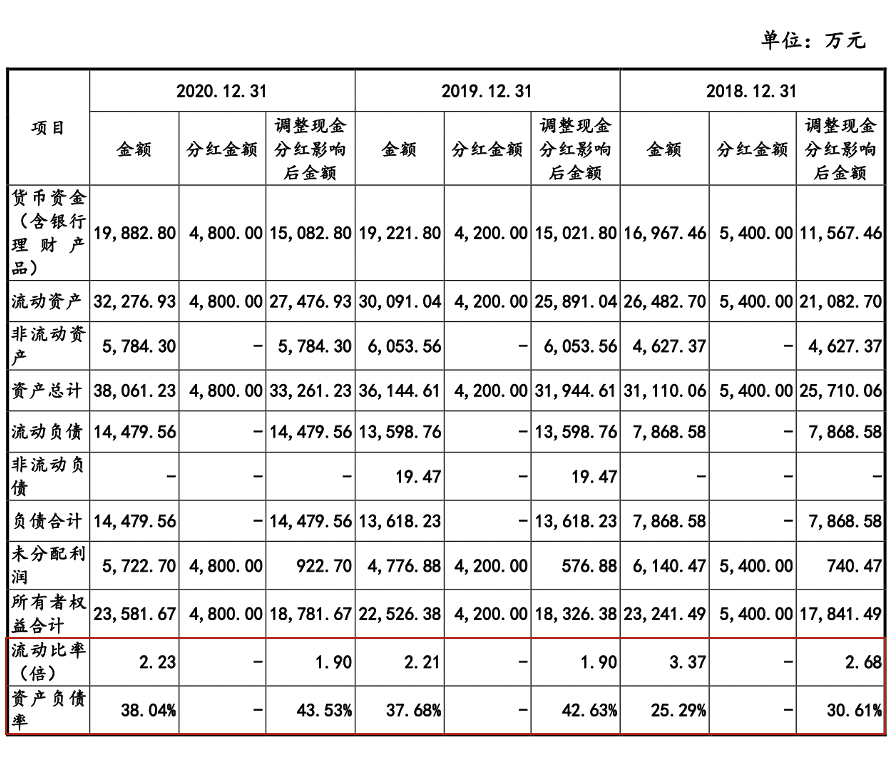

值得注意的是,德芯科技的分红节点粉饰了报表,假设公司2021年4月的现金分红在2020年12月31日完成、2020年5月的现金分红在2019年12月31日完成、2019年5月的现金分红在2018年12月31日完成,部分财务指标将被“打折”。

不难看出,2018年-2020年德芯科技的流动比率、资产负债率受调整现金分红影响较大。

关于分红金额超过前一年归母净利润的原因,德芯科技表示原因包括基于公司在报告期内业绩的持续增长,因此较多地通过现金分红的方式回报股东长期以来对公司的支持;报告期内,不存在公司当年现金分红金额超过可供分配利润的情形,且公司现金流良好,2018年-2020年大额分红后公司货币资金及其他流动资产中核算的理财产品余额合计金额分别为1.7亿元、1.92亿元、1.99亿元。

而从分红对象来看,实控人孙宇已实现财务自由,2016年以来实际获得的税后分红金额共计1.23亿元,王德华亦然,高达8449.03万元。另外两位股东的薪酬也并不低,2020年度税前薪酬分别为183.40万元、178.60万元。

需要指出的是,本次德芯科技上市拟募资2.77亿元,远不及2017年-2021年累计分配的现金股利3.69亿元,此外截至2021年上半年,公司货币资金为1.49亿元。公司先分红掏空货币资金再上市融资有必要吗?

评论