记者 |

连续三次修改定增方案后,爱旭股份(600732.SH)新一轮融资计划仍无奈终止。

3月4日,爱旭股份披露,公司董事会审议通过了《关于终止2021年度非公开发行A股股票事项并撤回申请文件的议案》,终止原因是“行业情况、市场环境、融资时机等因素发生了诸多变化”。

该公司表示,本次终止非公开发行A股股票事项不会对公司的生产经营造成重大影响,不存在损害公司及全体股东利益的情形,公司目前生产经营活动正常。“公司未来将继续围绕新一代ABC高效太阳能电池技术,持续推进量产化进程,积极争取早日实现新建项目的投产、达产,努力为客户提供更高转换效率的太阳能电池及一揽子整体解决方案。”

不到一年拟再增发募资35亿

按照2021年4月定增预案,爱旭股份拟向不超35名特定投资者非公开股票数量不超过610,898,756股,预计募资不超35亿元。这是该公司2020年8月完成25亿元增发融资动作后,不到一年后的第二轮融资计划,彼时该公司实际发行数量206,440,957股,发行价格为12.11元/股。

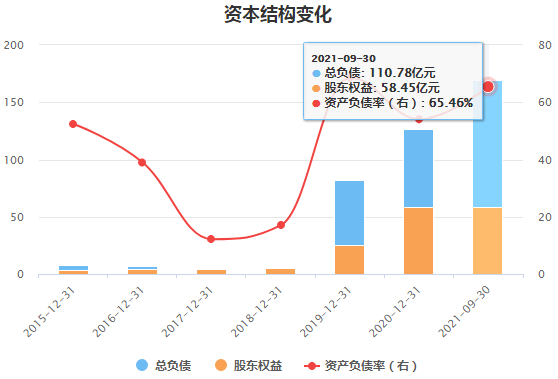

显然,爱旭股份的资金压力不小。财务数据显示,截至2021年9月30日,该公司负债总额约为110.78亿元,流动负债85.14亿元,包含短期借款8.25亿元、一年内到期的非流动负债11.47亿元,当期货币资金约为22.65亿元。

光伏行业本就是资本与技术密集型行业。作为全球最大的先进太阳能电池生产企业之一,爱旭股份连续两轮增发融资均用于拓展电池研发及产能。

最新定增计划显示,该公司此次融资中,20亿元将用于投资珠海年产6.5GW新世代高效晶硅太阳能电池建设项目(简称“珠海项目”),6亿元用于投资义乌年产10GW新世代高效太阳能电池项目第一阶段2GW建设项目(简称“义乌项目”),9亿元用于补充流动资金。

本次募投项目实施后,公司将新增年产8.5GW的高转换率N型太阳能电池生产产能。公告显示,珠海项目建成后生产6.5GW新一代N型高效太阳能电池,预测总投资的财务内部收益率(税后)为16.03%,项目投资回收期(税后,不含建设期)为4.9年。义乌项目拟建设年产10GW的新一代N型高效太阳能电池项目,本次募投项目为其首期2GW项目,该项目技术路线、生产产品与珠海项目基本一致,预估的总投资财务内部收益率(税后)为15.15%,项目投资回收期(税后,不含建设期)为5.13年。

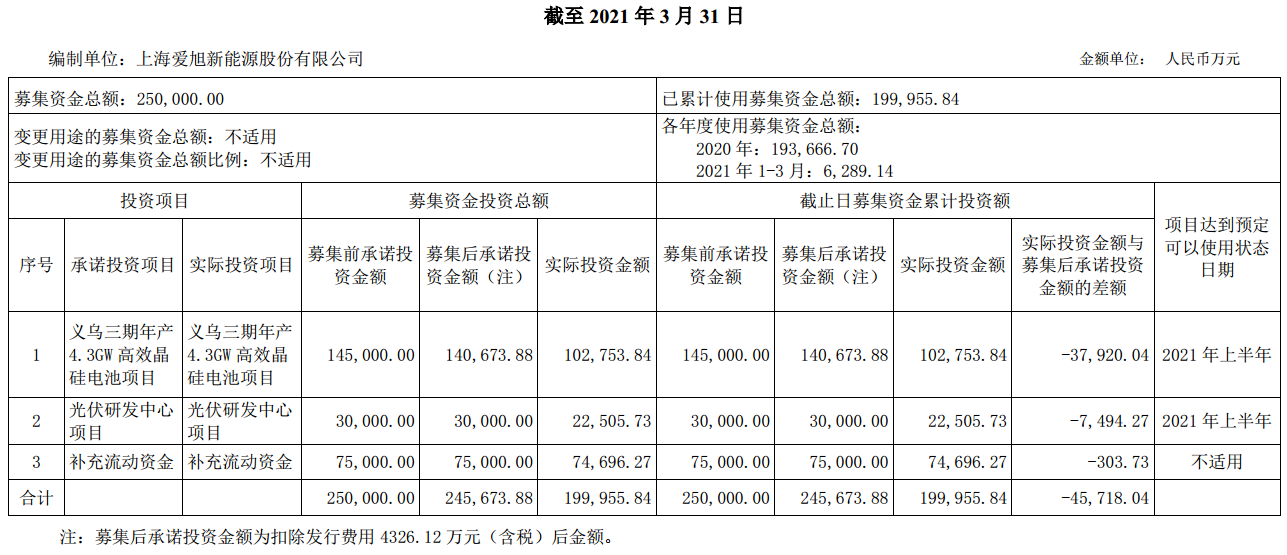

上一轮完成25亿元定增后,爱旭股份到2021年3月31日已投入使用20亿元。其中,义乌三期年产4.3GW高效晶硅电池项目已实际投资10.28亿元,截至2021年3月31日累计实际效益是-854.49万元(2020年是-40.8万元,2021年一季度是-813.69万元);按照规划,该项目预计实现年均销售收入26.73亿元(不含税),年均税后利润2.68亿元。同时,该公司另外募投的光伏研发中心项目已实际投资金额2.25亿元。这两个项目均于2021年上半年就达到可以使用状态。

重组时业绩承诺缺口增大

显然,募投项目实际盈利情况并不如爱旭股份所预期那般乐观。

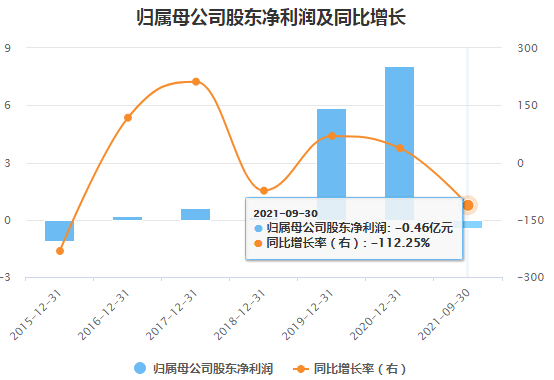

2022年1月底,该公司披露业绩预告称,预计2021年实现归属于上市公司股东的净利润与上年同期8.05亿元相比,将减少约8.15亿元至8.75亿元,同比减少101%至109%;扣非后归母净利润与上年同期5.56亿元相比,将减少约6.56亿元至7.56亿元,同比减少118%至136%。其中,该公司的非经常性损益金额约为9000万元至1.3亿元,主要来自政府补助。

也就是说,该公司2021年亏损约为0.1亿元至0.7亿元,扣非后亏损约为1亿元至2亿元。而2021年三季度报告显示,爱旭股份已经亏损4582.52万元,同比跌112.25%;扣非后亏损1.63亿元,同比跌163.3%。

其中,爱旭股份毛利率持续下降。2019年至2020年,该公司毛利率分别为18.06%和14.9%,2021年前9月的毛利率再跌至5.49%。

爱旭股份坦言,2021年由于上游原材料特别是硅料、硅片等价格持续上涨,而电池片价格涨幅不及原材料价格涨幅,造成电池片销售毛利率下降;同时,受疫情持续影响,该公司产业链上下游或主动或被动的增加库存以应对供应链的不稳定,硅片供应不连续加之下游海运物流不畅且成本大幅上涨,终端需求受到抑制,组件客户对电池的提货速度放缓,综合因素最终导致对电池的需求不及预期;另外,受阶段性疫情防控以及能耗双控等多重不可抗力的影响,该公司产能频繁停、开机,导致年内公司优势产能没有得到有效发挥,平均产能利用率明显低于疫情爆发前的平均水平,带来生产成本的增加。

上述情况,给这家光伏电池厂商新一轮融资计划蒙上阴影。爱旭股份分别于2021年6月、7月、9月对其定增方案进行调整,增加了原材料价格波动、业绩承诺未能实现、相关债务还款、募投项目实施、补偿义务主体无法足额履行相关补偿义务等风险提示内容。

其中,业绩承诺未能实现风险,是首当其冲的。2019年9月,通过资产置换与发行股份,爱旭股份“借壳”上市;根据《业绩承诺补偿协议》相关约定,置入资产广东爱旭承诺业绩总额为19.43亿元,截至2021年6月30日,已完成业绩承诺约9.64亿元(2021年半年报未经审计),业绩承诺完成率为49.63%;尚未实现的业绩承诺为9.79亿元。

此前,该公司披露,鉴于2020年新冠肺炎疫情蔓延的不可抗力客观因素影响,在确保三年业绩承诺期内总承诺金额不发生变化的前提下,经公司2020年年度股东大会审议通过,同意将2020年原业绩承诺中承诺实现的扣非归母净利润中的1.3亿元延期至2021年履行。但就爱旭股份披露业绩预告来看,其置入标的广东爱旭仍存在业绩承诺无法实现的风险。

爱旭股份还指出,若广东爱旭2021年下半年出现极限亏损,即2021年7-12月实现的亏损总额超过前期已实现的承诺业绩总和9.64亿元,将导致补偿义务主体所获公司股份全部用于业绩补偿后仍存在补偿缺口,各补偿义务主体需要以现金进行补偿,届时可能存在无法足额履行相关补偿义务的风险。

评论