文|独角金融 郭佳佳

编辑|付影

去年年底,安信证券分析师陈南鹏在微信群发布的《仁者无知-2022中国股市预测》被转发并对外传播后,引起了监管层的注意。

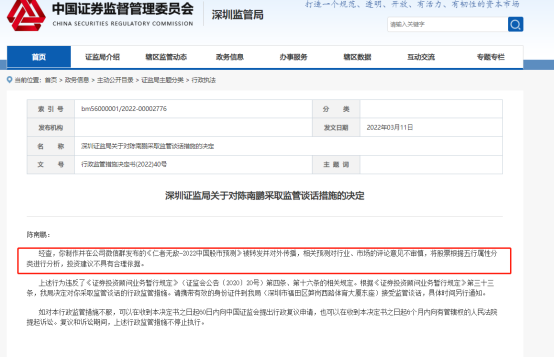

2022年3月11日,深圳证监局对陈南鹏采取监管谈话措施的决定,称“研报内容中,陈南鹏将股票按五行属性分类进行分析预测,且对行业、市场的评论意见不审慎,投资建议不具有合理依据”。

而陈南鹏所在的安信证券股份有限公司汕头分公司(下称“安信证券汕头分公司”)也被连累。因安信证券汕头分公司未严格按照内部制度要求对微信进行消息监控管理,深圳证监局决定对安信证券汕头分公司发出行政监管措施。

随后,安信证券回应风水研报事件称,责令陈南鹏立即整改并暂停展业,后续将引以为戒。

2004年3月,安信证券首席投顾陈南鹏就开始在券商从事投资咨询工作,至今已有18年的从业经验,算是业内的“老人”了,作为专业机构的分析研究人员,研报的分析方法如此不严谨,不仅偏离了为投资者负责的基本原则和态度,此次被监管“点名”,也为整个行业敲响警钟。

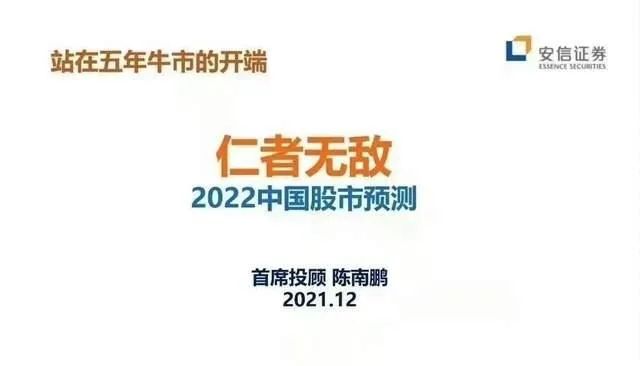

1、安信证券风水研报“翻车”

2021年12月,一份“首席投顾陈南鹏”署名的《仁者无敌-2022年中国股市预测》在朋友圈刷屏。由于该研报以“玄学”研究股市,这份研报在当时引起极高的话题和讨论,争议很大。甚至引起网友的调侃,“证券公司搞风水算命,股市的尽头是玄学。”

这份研报采用了“金木水火土”的理论,主要预测了三个观点:第一,2022年是中国股市五年大牛市的开端,年初和年末货币宽松,预测股市行情为前高后低;第二,2022年回避任何土属性的行业或标的,如稀土、锂电池、地产、水泥、建材等概念股应该坚决出局,2022年1月是一个逃离时点;第三,2022年水生木旺、木火生辉,跟水火木有关的航运、物流、酒水饮料、化工、石油、服装、传媒等概念股机会大。

作者还进一步指出,2022年的投资策略为“仁者无敌”,所谓“仁者”就是“高质量、低估值”,“无敌”即“内循环、大拐点”。

就在深圳证监局对安信证券出具警示函后,安信证券表示,公司召集相关部门及时启动业务自查及问责措施,责令该人员立即整改并对其采取了暂停展业、服务产品下架等处罚措施。

同时,安信证券主动向监管部门汇报,后续公司将引以为戒,持续完善相关内控管理,并全面梳理投资顾问管理工作机制,进一步加强投顾人员的日常合规督导、培训及监控,确保公司业务合规、稳健发展。

2、这些年的奇葩研报

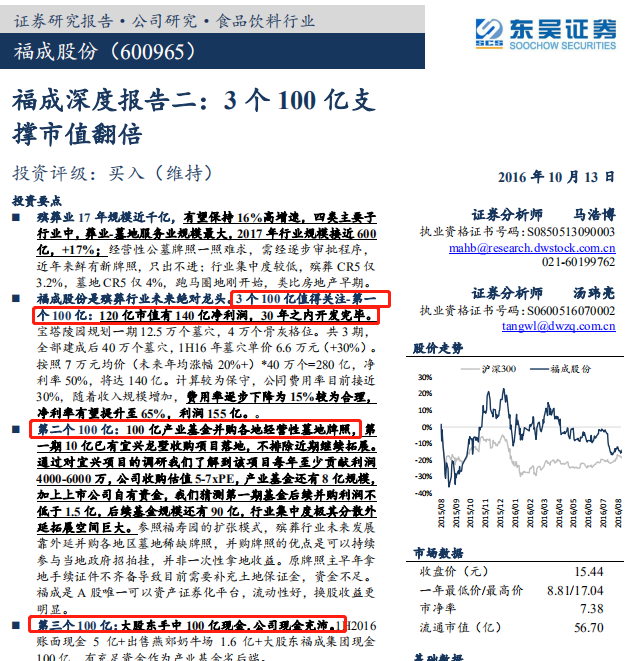

事实上,研报“翻车”事件并不算新鲜。2020年7月,江苏证监局贴出一份行政处罚决定书,对研报《福成深度报告二:3个100亿支撑市值翻倍》署名的两位分析师马浩博、汤玮亮合计罚款20万元。

而事情还要从2016年说起。东吴证券(601555.SH)2016年发布的一份研报中曾提到,行业规模2017年将接近千亿,并大胆预测“A股殡葬第一股”福成股份(600965.SH)是殡葬行业未来绝对龙头。并给出福成股份“买入”评级。

然而,这份满满“彩虹气息”的研报却遭到福成股份“怒怼”。

2016年10月25日,福成股份公布一份《澄清公告》,对研报有关内容予以澄清,甚至直接推翻了所谓的“3个100亿”。澄清公告及本次的处罚决定书中指出:

第一,《福成研报》称,福成股份宝塔陵园三期全部建成后墓穴数量达40万个,并基于该数据得出福成股份可获得净利润155亿元。经查,福成股份宝塔陵园规划建设墓穴约12.5万个,而非研报所称40万个。

第二,《福成研报》称,福成股份与一投资公司共同设立的产业并购基金,规模共100亿元,本期规模为10亿元,后续基金规模还有90亿元。经查,截至2016年10月,上述并购基金规模只有10亿元,后续基金情况,还需福成股份根据一期基金的进展及收购资产的质量再做决定。

第三,《福成研报》称,公司大股东手中100亿现金,有充足资金作为上述并购基金的劣后端。经查,截至2016年10月,大股东并未就此作出决策。

第四,《福成研报》称,福成股份未来将聚焦殡葬业务,其他业务陆续剥离。经查,截至2016年10月,福成股份主营业务为畜牧屠宰及食品加工、餐饮服务、殡葬服务三大行业,至于未来公司各产业如何布局调整,相关业务是否剥离,福成股份并未作出决策。

还有些券商研报刚给出相关公司肯定评价,就被现实打脸。

沪硅产业(688126.SH)自2020年4月20日上市以来市场关注度颇高,股价更是一路高歌。上市不到两个月,股价一度暴涨逾8倍,但其扣非净利润成立以来从未正过。不过,这并不妨碍沪硅产业也成为多家券商研报的宠儿。多家券商发研报表示看好沪硅产业,并对其业绩进行了乐观预测。

2020年6月3日,沪硅产业公告称,部分券商研报对公司业绩预测与公司历史业绩情况差异较大;对公司股价预计的依据不足,为其单方面预测,未经公司确认,相关信息以公司公告为准。同时公司指出,自上市以来,沪硅产业没有接受过任何证券公司等投资机构调研。

就连前程无忧深受研报数据失实其害。

2018年11月,某券商研报称,通过爬虫数据分析前程无忧(JOBS.US)的招聘广告数量,并根据这些变动数据分析就业问题。研报发布不久后,前程无忧在其官方微信公众号发布声明,直指研报数据失实,对前程无忧的业务和权益造成伤害,并且要求券商撤掉网上不实内容并道歉。随后,该券商撤回了研报。

在竞争激烈的券业研究江湖,为了博眼球、引流量,不少分析师开始“蹭热点”,甚至在言行上打擦边球。如《和尚,你又在与哪个女人纠缠?——唐僧的911》、《“亚文化”深度研究系列之一:粉红当道,宅腐盛行》、《我们坚决不要脸了》等奇葩券商研报标题党事件曾盛行一时,至今还是人们茶余饭后会提起的梗。

还有长城证券(002939.SZ)的“放飞自我式”研报——《我们坚决不要脸了》,也曾受到广泛关注。研报中写到“上周我们还是大盘坚定的拥护者,但是黑天鹅事件后,我们坚决不要脸了,做卖方的就不能要脸。脸面重要还是投资收益重要?让客户赔钱还是让客户及时止损?不管是卖方还是买方,你永远不可能是真理但请向真理靠近。”

创新没有错,研报语言需要与时俱进,但“创新”不等于出圈。

3、券商的研报质量整顿在路上

监管对券商行业立规一直都在进行。为了整治行业乱象,今年2月份,中证协加强了对券商首席经济学的管理。

中证协下发《关于加强行业机构首席经济学家自律管理的通知》文件要求,要将假冒、仿冒公司首席经济学家观点、言论的情形纳入公司声誉风险管理,及时澄清事实。此举对于规范首席经济学家的管理,维护正常的市场秩序,保护投资者合法权益有着积极意义。

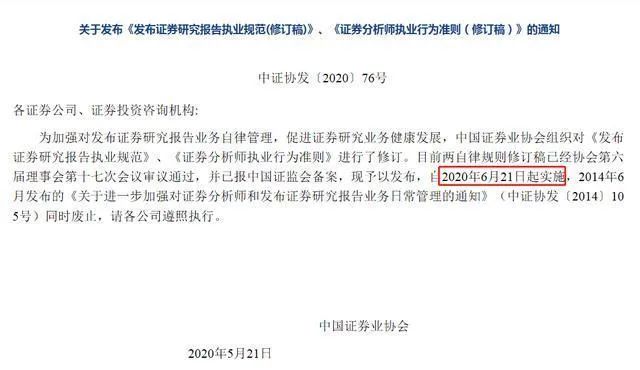

事实上,早在2020年,监管层就加大了对券商行业言论方面的整治力度。

2020年5月21日,中证协连发两份文件——《发布证券研究报告执业规范(修订稿)》和《证券分析师执业行为准则(修订稿)》,对券商研报质量、分析师言行以及经营机构的运作等方面提出了更多要求。

梳理相关文件发现,主要涉及三方面问题。

首先,针对研究报告质量控制问题。从研报数据的使用、内容的合规性及发布过程的审核等细节均做了调整、补充。

其次,对证券分析师新媒体工具的使用做了规定。证券分析师可以将已经在公司研报发布平台上统一发布过的研报,通过在公司报备后的微信群、微信公众号、微博等其他形式提供给客户并进行解读。

着手整治券商研报乱象,知名财经评论员皮海洲建议,让券商清楚地知道哪些事情可以做,哪些事情不能触碰,应引导投资者规避投资风险、用实实在在的内容来打动投资者;加强对券商研报业务的监管,加大对券商研报违规行为的查处力度。

你印象最深的奇葩研报是什么?如何看待券商研究业务乱象?欢迎后台留言讨论。

评论