记者|张乔遇

近日,一家军工企业——北京晶品特装科技股份有限公司(简称:晶品特装)的科创板IPO进入问询阶段,长江证券为保荐机构。

历年来,作为公司最主要销售产品的无人机光电吊舱业绩表现平平。2021年上半年,公司手持光电侦察设备业务中首次实现销售的某型观测仪产品,创收达1.58亿元。不过,在营收上涨的情况下,晶品特装预计2021年全年净利润将出现下滑。

此外,军工行业企业特点带来的公司前五大客户与供应商高度集中,应收账款回款周期较长等风险,同样值得关注。

营收大增净利大降

晶品特装的主营业务为光电侦察设备和军用机器人的研发、生产销售两大类。报告期(2018年-2021年上半年)晶品特装来自光电侦察设备的销售占比分别为92.14%、75.78%、58.63%和97.44%,系公司收入的主要来源。

光电侦察设备主要产品包括多个型号系列的无人机光电吊舱、手持光电侦察设备、夜视多功能眼镜、手持穿墙雷达等。报告期来自无人机光电吊舱设备收入占比分别为57.87%、69.43%、36.11%和13.42%,是晶品特装相对主要的产品。

报告期,公司营收分别为4752.79万元、1.10亿元、2.85亿元和2.00亿元,归母净利润分别为-1.61亿元、-2.34亿元、5890.07万元和228.97万元。

需要指出的是,晶品特装2021年1-6月营业收入较上年同期增加9576.95万元,增幅为92.07%;归属于母公司所有者的净利润较上年同期下降1759.51万元,降幅为88.49%。精品特装2021年上半年存在营业收入增长而净利润出现下降的情况。

公司对此的解释为:主要系当期手持光电侦察设备业务中首次实现销售的某型观测仪产品毛利率较低所致。

可以看到,2021年精品特装手持光电侦察设备收入从2020年的102.17万元大幅增长至2021年上半年的1.58亿元。但去年上半年手持光电侦察设备毛利率仅有3.33%,与往年第一大业务无人机光电吊舱64.21%的高毛利率对比明显。受此影响,2021年上半年公司主营业务毛利率从2020年55.71%下滑至15.80%。

据此,晶品特装在招股书中预计,公司2021年全年可实现的营业收入约为3.94亿元至4.26亿元,同比增长约38.47%至49.71%,实现的净利润为3400.00万元至4200.00万元,同比降低约42.42%至28.87%。

此外,公司还存在未弥补亏损未消除情况。2017年至2019年,晶品特装分别发生股份支付费用1.49亿元、1.29亿元和2.43亿元,合计5.21亿元。大额股份支付也导致了截至2020年6月,晶品有限(晶品特装前身)股改时存在未分配利润-5.05亿元的情况。

根据整体变更方案,晶品特装净资产全部折合为股本和资本公积,母公司未分配利润从-5.05亿元减少至零,但合并未分配利润还有-4840.26万元。

截至2021年6月30日,晶品特装母公司未分配利润为3600.74万元,合并未分配利润为-687.83万元,合并报表层面存在未弥补亏损。

实控人配偶曾持供应商股份

作为军工行业细分领域之一,晶品特装所处的细分行业高度集中的经营模式导致下级配套企业普遍具有客户集中的特征。

按同一控制方对销售客户进行合并后,晶品特装对前五大客户的合计销售金额分别为3935.51万元、9910.10万元、2.68亿元和1.93亿元,占公司当期营业总收入的比例分别高达82.80%、89.80%、94.16%和96.47%,客户集中度进一步提升。

报告期公司客户主要为军工企业,其中2018年至2020年中国航天科技集团有限公司一直是公司的第一大客户,销售占总收入的比重分别为48.3%、67.6%和43.03%,主要销售产品为光电侦察设备和军用机器人。2021年上半年,晶品特装来自第一大客户44的销售占比高达52.3%,主要为某型观测仪的销售。

另一方面,由于公司与下游军工集团及科研院所客户在新产品研制、型号产品的配套保障过程中形成合作关系,以及整机、系统、模块乃至核心元器件间存在兼容性问题,因此整机一旦定型即具有较强的路径锁定特性。公司凭借技术优势,多款产品已作为核心系统配套型号产品,为保障该类定型产品的正常供应,下游客户也不会随意更换供应商。

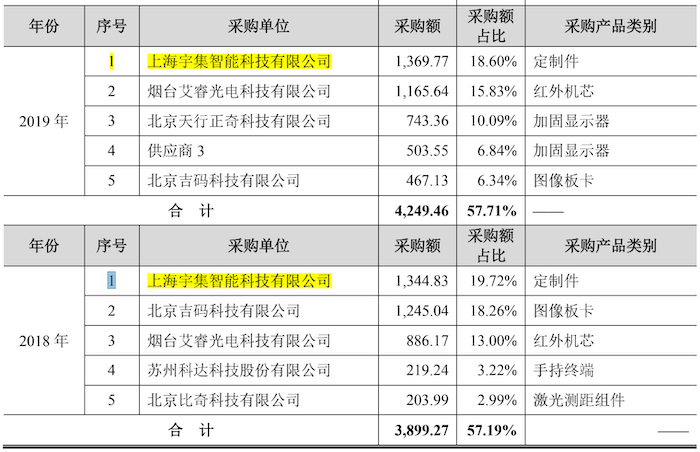

这也导致了,晶品特装的供应商同样较为集中的特点。报告期按同一控制方对销售客户进行合并后,晶品特装向前五大供应商采购占比分别为57.19%、57.71%、64.16%及38.86%。

界面新闻记者注意到,报告期内,实控人陈波配偶张丽霞曾持股供应商上海宇集智能科技有限公司10%股权,截至本招股说明书签署之日,相关股权已转出。

据悉,上海宇集智能科技有限公司在2018年、2019年一直是公司的第一大供应商,晶品特装向其主要采购定制件产品,占比分别为19.72%和18.60。2021年上半年,上海宇集智能科技有限公司也是公司的第五大客户,采购额占比为5.45%。

此外,由于陈波有在某研究所任职的经历,其对直接持有晶品有限的股权存有顾虑,2016年4月张丽霞曾代陈波持有晶品特装44.5%的股权,直至2016年12月22日才完全解除。

应收账款周转率低于行业平均

公司客户主要是军工单位或军工配套单位,款项结算周期较长。

报告期各期末,晶品特装的应收账款账面价值分别为2388.37万元、9478.06万元、1.89亿元3.16亿元,占营业收入比例分别为 50.25%、85.89%、66.33%和158.34%,随着生产经营规模的扩大,晶品特装的应收账款金额快速上升。

同期应收账款坏账准备从2018年的133.67万元增长至2021年上半年的2029.72万元,1年以内的应收账款占比从2018年的96.57%降至2020年的79.57%。

主要由于,报告期内晶品特装对客户A1的销售额分别为1620.69万元、6168.30万元、9431.85万元和2385.28万元,客户A1系中国航天科技集团有限公司下属企业,款项结算周期较长。

另2021年上半年晶品特装对客户44和45实现某型观测仪产品销售金额约1.58亿元,该笔款项大部分尚未完成结算。截至本招股说明书签署之日,2021年上半年的应收账款期后回款金额为1.98亿元,占应收账款余额的比例为58.93%。

不过,报告期内,高德红外、睿创微纳、久之洋、航天彩虹等七家同行业可比公司应收账款周转率平均值分别对应3.38、3.17、3.58和1.30,公司应收账款周转率(次/年)分别只有2.84、1.76、1.89和0.74,明显低于行业平均。

款项无法及时收回同样也促成了,报告期经营活动产生的现金流量净额均为负值的情形,分别为-3048.78万元、-3167.57万元、-2077.15万元和-4804.28万元。后续倘若应收账款不能及时回款,对公司经营或有较大影响。

此轮冲刺科创板,晶品特装拟募集资金6.30亿元,其中4亿元用于特种机器人南通产业基地(一期)建设项目;1.30亿元用于研发中心提升项目;还有1亿元用于补充流动资金。

截至2021年6月,公司研发人员占员工总数比例为44.14%。报告期晶品特装的研发费用分别为2733.94万元、2438.86万元、4418.09万元和911.87万元,占营业收入的比例分别为57.52%、22.10%、15.53%和4.56%,呈逐年下降的趋势。

评论