记者|梁怡

近日,原新三板企业——浙江硕华生命科学研究股份有限公司(简称:硕华生命)转创业板获受理,保荐机构为民生证券。

硕华生命是一家提供生命科学实验与检测耗材的企业,产品涵盖生物样本库、细胞培养、体外诊断及微生物检测等耗材及部分配套仪器。

值得注意的是,由于硕华生命家族控股高达90%以上,公司财务内控极其不规范。报告期内(2018年-2021年前三季度)实控人及关联方多次代垫代付费用,并且子公司的少数股东还占用公司资金。

回归经营业绩本身,2016-2019年公司业绩整体表现平平,然而2020年营收同比增长6745.43万元进入亿元门槛,源于新冠检测产品收入同比增长6167.37万元,其中体外诊断类收入同比激增188.46%。

然而疫情“光环”褪去,2021年前三季度硕华生命的新冠检测收入大幅下降。此外,核心产品细胞培养类耗材从2018年到2021前三季度约近3年时间收入才增长约1300万元,增速十分乏力。

家族控股高达90%以上

硕华生命是一家家族高度控股企业,2016年8月10日-2020年12月1日期间于新三板挂牌。

IPO前,硕华生命的实际控制人蒋峥嵘及其配偶孙晓晓分别直接持股48.57%和18.10%,并且通过德清诚创(员工持股平台)合计间接持股1.96%;此外,蒋峥嵘的兄弟蒋险峰以及一致行动人直接持股28.57%,因此三人合计控制公司95.24%的股份。

即便按本次IPO发行股份上限计算,发行后上述三人仍将控制公司71.43%的股权,仍将保持绝对控股地位。

这样一家高度集权的公司十分热衷于分红。2016年-2020年,硕华生命现金分红分别为105万元、315万元、735万元、945万元以及1455.3万元。

然而公司“一股独大”也容易出现“内部人控制”等问题,形成相应的管理风险。

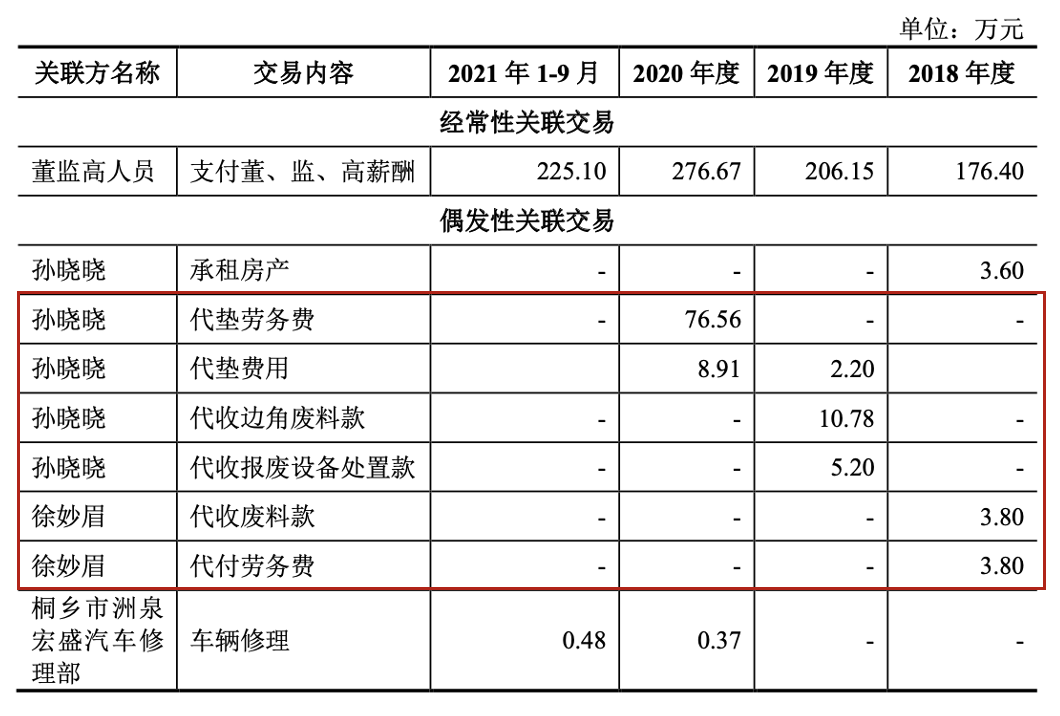

界面新闻记者注意到,硕华生命的实控人之一孙晓晓、一致行动人蒋险峰的配偶徐妙眉报告期内多次代垫代收费用,具体情况如下:

尽管相关金额较小,但也反映出公司在财务内控方面极其不规范。

另外,硕华生命还出现资金被占用的情形。

报告期内,硕华生命的子公司少数股东中生华创以代收经销商保证金的形式累计占用公司资金130万元。截至2021年5月28日,公司已收回中生华创占用资金,并按同期银行贷款基准利率计提利息9万元。

本次IPO中,硕华生命拟募资4.32亿元,其中3.34亿元用于高端实验与检测耗材生产基地建设项目、5858.09万元用于总部及研发中心建设项目以及4000万元补充流动资金。

但值得注意的是,截至2021年前三季度硕华生命的总资产为2.29亿元,此次募资额约为总资产的2倍;另外所有者权益合计1.65亿元,未分配利润为6774.63万元,在报告期内持续分红的前提下,公司拟募资中4000万元用于补充流动资金是否有必要?

业绩能否持续?

报告期内,硕华生命的营业收入分别为7283.85万元、8629.39万元、1.54亿元、1.31亿元,归母净利润分别为1577.21万元、2199.3万元、5418.65万元、4338.84万元。

2018年、2019年硕华生命的业绩整体稳中有升,然而2020年公司迎来大跨越,营收和归母净利润出现翻倍式增长,原因在于新冠检测相关耗材的需求上涨。

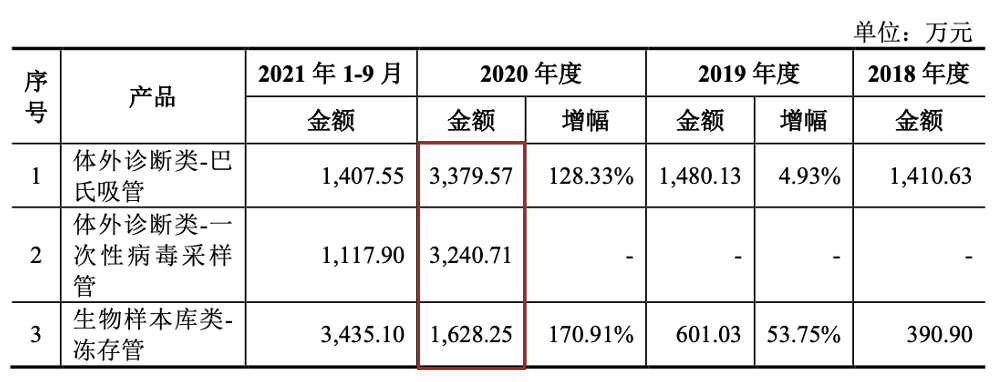

招股书显示,硕华生命可用于新冠检测的主要产品销售收入主要源于体外诊断类和生物样本库存类,三种产品2020年收入合计同比增长6167.37万元,最大功臣为体外诊断类耗材。

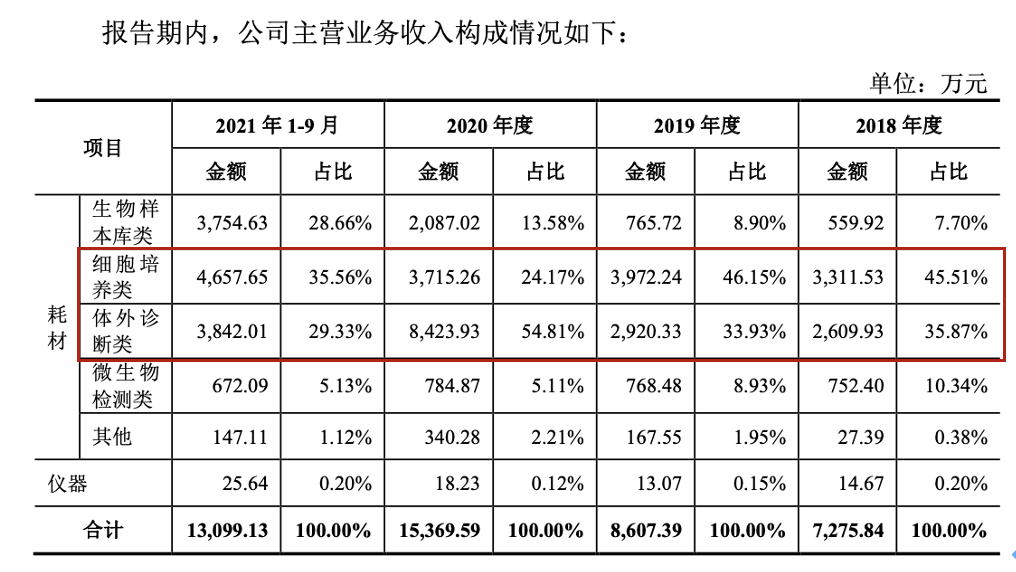

从细分产品来看,报告期内硕华生命的营业收入主要来源于耗材,又以生物样本库类、细胞培养类耗材与体外诊断类为主,但就2018年-2020年细分产品收入而言,其中体外诊断类收入增幅最大,2020年同比激增188.46%。

与此同时,硕华生命的盈利能力也大幅提升。2018年、2019年公司主营业务毛利率分别为41.93%、46.21%,而2020年则激增10余个百分点至56.62%。其中体外诊断类耗材的毛利率由2019年的42.24%的猛涨近20个百分点至2020年的61.98%,毛利贡献度则由14.33%上涨到33.97%。

无独有偶,由于冻存管同样应用于新冠检测,导致生物样本库类耗材的毛利率由2019年的的56.60%快速上涨到2020年的62.13%。

然而随着疫情的平稳化以及检测市场的竞争加剧,硕华生命“激增”的业绩后续显得乏力。

2021年前三季度,体外诊断类耗材收入同比大幅下降,收入仅3842.01万元,其中用于新冠检测产品的收入仅2525.45万元,而2020年则高达6620.28万元;并且毛利率也大幅回落至44.88%,

硕华生命管理层也坦言,新冠疫情为公司带来的影响具有短期性、阶段性的特点,预计未来公司新冠检测相关耗材产品的产品单位毛利、销售订单量将随着新冠疫情的缓解逐渐下降,最终在全球疫情防控常态化下,将保持在一个较为稳定的水平。

另外,就核心产品细胞培养类耗材而言,其收入由2018年的3311.53万元增长至2021前三季度的4657.65万元,约近3年时间才增长约1300万元,增速十分乏力。

根据新三板业绩公告,2015年-2017年硕华生命的营收分别为4012.74万元、4835.32万元、6201.7万元,归属于公司股东的净利润分别为604.72万元、741.8万元以及1462.65万元,排除2020年新冠疫情带来的业绩“水份”,也不难理解新三板挂牌期间为何硕华生命不受资本青睐。

刚遭环保处罚

除了财务内控不严格、业绩持续增长存疑外,硕华生命2021年还遭受了环保处罚。

2021年4月26日,硕华生命委托废品收购人员处理生产过程产生的塑料包装边角料至湖州嘉俊固废收集点,但废品收购员未按照相关规定处理,对当地环境产生影响。

2021年5月20日,湖州市生态环境局向公司出具《行政处罚决定书》 (湖德环罚〔2021〕22 号),对公司作出罚款人民币10万元的行政处罚。

评论