记者 |

3月14日晚间,和邦生物(603077.SH)发布公告称,公司拟将控股子公司武骏光能分拆至上交所主板上市。本次分拆完成后,公司股权结构不会发生变化,仍将拥有对武骏光能的控股权。

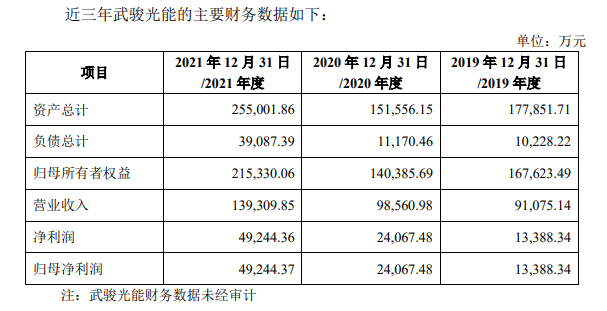

上述公告显示,武骏光能最近三年的主要业务为优质原片玻璃、Low-E镀膜玻璃及制品玻璃的生产及销售。2019年至2021年,武骏光能分别实现营收9.11亿元、9.86亿元、13.93亿元;实现归母净利润1.34亿元、2.41亿元、4.92亿元。

和邦生物表示,通过本次分拆,公司将进一步实现业务聚焦、突出主营业务,专注于传统化工及农业领域的发展,实现做优、做强;同时有利于控股子公司武骏光能专注于绿色能源领域的业务发展。通过分拆上市,借资本市场助力,武骏光能将优化公司治理结构,提升经营管理效率,进一步增强核心竞争力。本次分拆有利于增强公司及所属子公司的盈利能力和综合竞争力,提升上市公司整体价值。

至于本次分拆对上市公司业务的影响,和邦生物表示,公司目前已完成化工、农业、光伏三大核心业务的布局,公司的主要产品为纯碱、氯化铵、双甘膦、草甘膦、蛋氨酸、优质玻璃原片及制品、光伏材料和制品(在建)。公司拟分拆的子公司武骏光能系公司开展玻璃产品和光伏产品业务的控股子公司,其组织结构与业务发展均与公司的化工和农业产品业务保持高度的独立性。公司本次分拆武骏光能至上交所主板上市不会对公司其他业务板块的持续经营造成实质性影响。

上述公告显示,和邦生物直接持有武骏光能88.38%的股份,系武骏光能之控股股东。贺正刚通过和邦集团控制和邦生物,为和邦生物之实际控制人,亦为武骏光能之实际控制人。

武骏光能系和邦生物在上市不久后(2013年)溢价三成收购的子公司。彼时,武骏光能资产账面价值2.32亿元,公司2011年至2012年均为亏损状态。2014年,武骏光能正式投产,实现营收4280万元。仅过一年之后,武骏光能营收迅速增加至4.24亿元,净利润0.79亿元。

看着子公司业绩逐步增加,近两年,和邦生物也在不断加大对光伏玻璃及组件封装业务领域的投入。

去年10月19日,和邦生物发布公告,子公司武骏光能拟与佟兴雪、海南省仁爱文化中心、天津昊鼎新能源合伙企业共同投资设立安徽阜兴晶体科技有限公司,主营业务为生产光伏发电用硅片,投资总额30亿元,首期注册资本为4.55亿元,全部为现金出资。本项目生产模式主要是采用高纯太阳能级硅材料,通过晶体生长、切片等制成工艺,生产出硅片。

同日,和邦生物发布2021年年度报告,公司营业收入98.67亿元,同比增长87.56%。归属于上市公司股东的净利润30.23亿元,同比增长7284.28%。扣非后归属上市公司股东的净利润30.14亿元,同比增长690.63%。

和邦生物表示,2021年,公司为双甘膦全球最大的供应商,IDA法草甘膦中国最大的制造商,产销两旺。

财报显示,截至去年年底,公司账面上的货币资金余额17.11亿元,流动负债总额31.23亿元。2019年和2021年,公司均使用了闲置募集资金临时补充流动资金。

股价方面,截至3月14日,和邦生物报3.71元/股,较2021年9月走出的5.11元/股历史新高跌去近三成。

评论