记者|张乔遇

曾受金杜律所立案调查影响中止发行上市审核的北京谷数科技股份有限公司(简称:谷数科技)近日恢复了科创板审核,目前处于二轮问询阶段。

谷数科技是一家从事企业级存储系统和数据库管理系统研发、生产与销售的厂商,主要服务于国防军工客户。公司产品主要应用于情报侦查、作战指挥、高性能计算等国防信息化重要领域,为海量数据收发、数据分析、数据融合等应用提供高性能、高安全、高可用的存储系统和数据库管理系统。

2018年至2020年(报告期),谷数科技营收分别为7017.06万元、1.24万元、2.08万元,扣非后归母净利润分别为-1.02万元、1373.26万元、4980.39万元。

受军改影响,“十三五”期间装备科研、采购计划制定受到较大冲击,2016年至2019年期间,军工行业内大量企业出现订单延后的情况。为业绩“打包票”打脸,两次对赌失败赔约8000万的杨刚因此损失惨重,此轮登陆科创板或成背水一战。

仅完成预计收入的23.2%

2016年,谷数科技、杨刚先与嘉兴华控、辽路工程签订《投资者权利协议》,后又与云集财富、常德念青公司签订《增资扩股及股权转让协议》,规定了对赌条款的触发以及回购金额的支付情况。

对赌条款约定谷数科技必须要在2016年、2017年合计扣非后净利润达到1.20亿元,如未达标准,投资方则有权要求实际控制人按照约定价格购买其持有的额全部或部分谷数科技股权。

根据二轮问询回复,公司做出上述业绩承诺的依据可追溯至2015年12月,公司中标了总参信息化部某集采项目,中标金额为3898.76万元,而该集采项目背景为“某网”信息体系建设的开局,项目总预算约80亿元,计划于“十三五”期间建设完成。

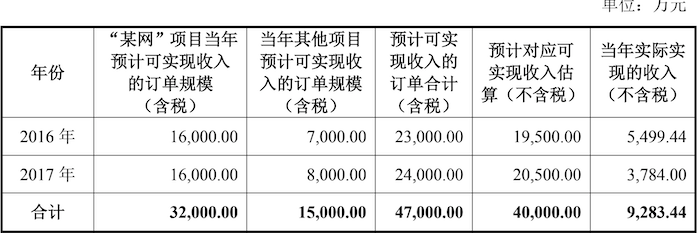

依据谷数科技每年平均招标金额及公司中标份额占比,公司粗略预计2016年和2017年可获得份额约3.2亿元的中标金额。此外,公司还预计可取得“某卫星应用系统”、“某军事区域推广及分域系统建设”等较为重大项目在内的其他项目。

基于此,谷数科技预计2016年和2017年期间累计可承接订单规模约4.70亿元,预计可实现收入约4.00亿元,并结合行业平均毛利率60%的水平及公司未来两年的费用预算确定了对赌业绩。

但谷数科技似乎忽略了招标项目本身的不确定性及该项目存在的风险。2016年,受到“军改”政策的影响,主管“某网”信息体系建设的单位于2016年被裁撤,“某网”重大项目停滞,“某军事区域推广及分域系统建设”等重大项目延迟执行。

这也导致了,2016年、2017年公司实际订单及收入规模分别为5499.44万元和3784.00万元,合计9283.44万元,仅完成预计收入的23.2%。

因业绩不达标,谷数科技被部分投资者要求回购并提起仲裁、将实控人杨刚的股权冻结。后因寻找到新的投资者承接并给予相应的回购款、违约金后,双方达成和解。对赌条款回购金额的支付情况包括:

(1)嘉兴华控向承时科网、中南茂创转让3.57%的股权,转让总价为5280.07万元;同时嘉兴华控按照公司14.8亿元为估值继续持有公司4%的股权,折算金额为5920万元;同时,杨刚以现金形式支付6054.10万元。按上述方式折算取得的现金及股权价值之和为1.73亿元。

(2)辽路工程向天世汇通、中南茂创转让1.43%股权,转让总价为2119.97万元;辽路工程按照估值14.8亿元继续持有公司1%的股权,折算金额为1480万元;同时杨刚以现金支付796.69万元,按上述方式折算取得的现金及股权价值之和为4396.66万元。

(3)云集财富向共青城商翕转让1.62%股权,转让总价为2400万元;杨刚以现金形式支付1409.49万元。

(4)常德念青将应取得的现金回购价款总计1954.93万元按照公司新一轮融资估值14.8亿元向公司投资,应持有股权比例为1.32%。鉴于常德念青原持有公司0.81%股权,杨刚向其补偿股权差额即0.51%股权。

对赌条款根据2019年各方签署的《投资者权利协议》约定终止。杨刚合计以现金形式支付了8275.28万元,超过谷数科技2018年至2020年三年净利润之和。

对赌业绩再次“打脸”

2019年9月,谷数科技与中南茂创、天世汇通、共青城商翕、承时科网与杨刚、童新苗、嘉兴华控、辽路工程、海聚科技、常德念青签订《投资者权利协议》,值得注意的是,嘉兴华控、辽路工程、常德念青均是2016年对赌下的投资者。同年11月,公司还与安信投资签订了《投资协议书》。

杨刚、公司向资方承诺:预计2019年谷数科技经审计后的净利润不低于8000万元,2020年经审计后净利润不低于1.2亿元。

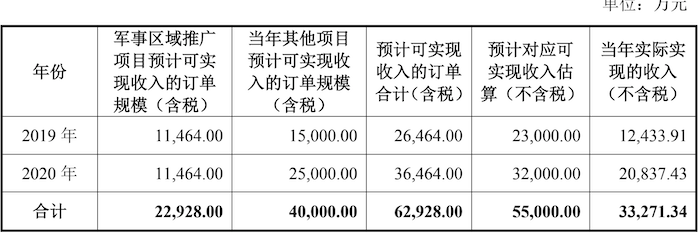

此次业绩承诺的依据为2018年谷数科技光纤通道存储设备II型、III型及NAS存储设备三个项目包进入了中央军委装备发展部公布的《2019年全军计算机及网络设备集中采购目录-国产品牌项目》。

同时由于“军改”影响,导致2018年之前国防军工信息化“十三五”规划总体执行进度较慢,但考虑到部分其他进度所滞后的重大项目预计在“十三五”后两年加速推进,预计2019年、2020年公司收入规模合计约5-6亿元。

2019年、2020年公司实际实现收入分别为1.24亿元、2.08亿元,合计3.33亿元,完成了5.5亿元承诺的60.55%,仍未达成目标。

谷数科技方面表示,系受“军改”的持续影响,“十三五”期间该项目在其他军事区域推广建设没有如期展开。

由于进入国防军工领域初期对市场的不熟悉,对“军改”影响程度及个别重大项目推进情况判断不准确,而在做出对赌业绩预测过程中又过于依赖个别重大项目,进而导致收入及业绩情况完成不及预期。

根据2019年投资协议中对赌条款的触发及补偿,上述各投资方最终均要求杨刚进行股权补偿,合计补偿460.6万股,对应股权补偿比例为5.11%,按照当时12亿的估值计算,股权价值之和为6139.80万元。同时约定相应股权补偿可视为谷数科技及杨刚已履行对于投资方的业绩承诺补偿。

低价转股

2016年6月15日,嘉兴华控、辽路工程与谷数科技、杨刚签署《股权转让及增资协议》,作为该次投资先决条件的一部分,投资者协议确定了3个投资前提:

其一,由杨刚作为普通合伙人及执行事务合伙人发起并设立有限合伙企业(海聚科技)。其二,谷数科技原有自然人股东聂军、鲍岳桥、周涛分别将其所持公司300万元、270万元、120万元出资转让给有限合伙企业。其三,周涛将其所持公司150万元出资转让给童新苗(公司股东之一)。在满足相关先决条件后,投资方嘉兴华控、辽路工程对公司进行投资。

据此,上交所要求谷数科技说明外部投资者投资设置前置条件的原因及合理性。

根据问询函的回复,公司将自然人股东股权转让作为该次投资的先决条件的主要原因为嘉兴华控和辽路工程发现公司存在部分原股东对外投资与公司具有竞争性业务的情形,认为该事项可能对于完善公司治理结构及达到上市审核要求的避免同业竞争及董高监忠实义务等条件造成障碍,因此提议对此事项进行规范。

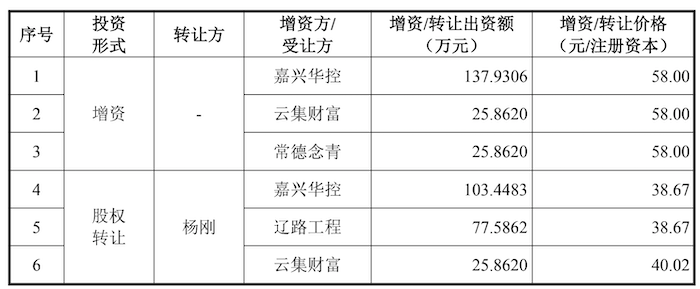

值得注意的是,2016年,嘉兴华控、云集财富和常德念青分别通过新增注册资本137.93万元、25.86万元和25.86万元的方式入股,增资价格为58.00元/注册资本。

但同时,杨刚还将自己的出资额转让给了嘉兴华控、云集财富和辽路工程,转让出资额分别对应103.44万元、25.86万元和77.59万元,转让价格分别为38.67元/注册资本、40元/注册资本和38.67元/注册资本,明显低于同期增资价格。

对于2016年谷数科技同次股权转让与增资价格存在较大的差异的情况,公司表示主要原因系杨刚需通过转让老股筹集资金,用于收购原有自然人股东部分股权以及置换前期个人非货币出资,存在较大资金需求,自有资金难以满足,故与增资价格相比,杨刚就其所持股权之转让价格做出一定让步。

评论