记者|梁怡

近日,夏氏家族100%控制企业——浙江夏厦精密制造股份有限公司(简称:夏厦精密)预披露了深市主板上市的招股书。

夏厦精密是一家以研发、生产和销售小模数齿轮及相关产品为主营业务的高新技术企业,主要产品包括电动工具齿轮、汽车齿轮、减速机及其配件等,广泛应用于电动工具、燃油汽车、新能源汽车、机器人、智能家居、医疗器械、安防等领域。

由于家族100%控股,夏厦精密同业竞争与关联交易的情况值得关注,其中2019年公司频繁向关联方拆入资金。

此外,成立近23年的夏厦精密并无外部股东,由于更多依赖债务融资,目前短期偿债压力不小。本次IPO公司拟募资7.5亿元,其中0.7亿元补充流动资金、1.2亿元则用于偿还银行贷款。

股权代持是何意?

夏厦精密是个非常典型的家族企业。

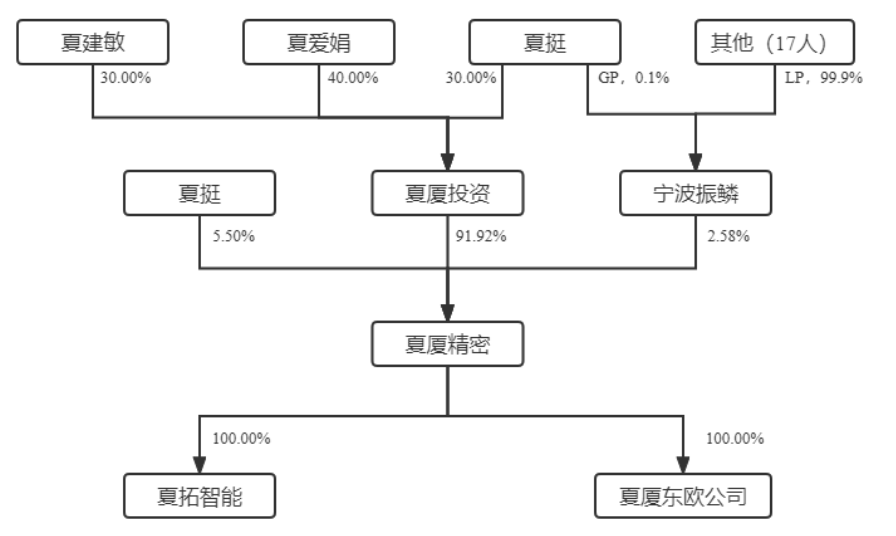

IPO前,控股股东夏厦投资持有公司91.92%的股份;实际控制人为夏建敏、夏爱娟及夏挺,三人直接和间接控制公司100%的股份,其中夏挺系夏建敏、夏爱娟之子。员工持股平台宁波振鳞由夏挺担任执行事务合伙人并持有0.1%份额,且夏建敏持有该平台24.9%份额。

招股书显示,夏建敏、夏爱娟均系1957 年出生,初中学历。目前夏建敏担任公司的董事长、副总经理;夏爱娟担任公司的董事、副总经理;夏挺担任公司的董事、总经理;此外,夏建敏兄弟的夏云还任副总经理。

通过梳理夏厦精密的股权历史沿革,界面新闻记者发现,公司近23年来并无外部股东入股,与此同时还出现了两次替实控人代持股权的情形。

夏厦精密前身为夏厦齿轮,由科兴齿轮与简贵品(中国台湾籍)于1999年3月共同出资设立。其中简贵品实际出资5万美元,以现汇美元投入;科兴齿轮出资13万美元,以等值人民币投入。

需要说明的是,科兴齿轮于2013年3月被夏厦投资吸收合并。合并前,夏厦投资与科兴齿轮股东完全一致,均为夏爱娟、夏建敏、夏挺3人。

然而2个月后即1999年5月,简贵品将所持股权全部转让给科兴齿轮,作价人民币47.5万元(略高于5万美元折合人民币价款)。简贵品转让理由为对公司业务不熟悉,且在管理方面存在诸多不便等个人缘由。

随后1999年5月至2006年9月期间,简贵品代科兴齿轮持有公司28%的股权。

2006年8月,简贵品将其持有的28%股权(对应11.91万美元出资额)以11.91万美元的价格转让给欣格国际,此次股权转让未支付任何价款。

欣格国际全称为欣格国际有限公司(中国香港),由实控人之一的夏挺出资1万港元于2006年4月3日在香港成立,并未实际开展经营业务,现于2021年9月完成注销。

接下来2006年9月至2019年12月期间,便由欣格国际代夏厦投资持有公司股权。

2019年12月20日,欣格国际将其所持公司9.81%的股权以人民币1元转让给夏厦投资,本次股权转让未支付任何价款,转让后欣格国际与夏厦投资的股权代持关系终止。

至此,夏厦精密由中外合资公司变更为内资公司。

据界面新闻记者了解到,股权代持对于IPO公司而言是个审核关注重点,涉及问题通常包括股权代持的真实性及合理性;股权转让的价格是否公允;解除过程是否存在纠纷及潜在纠纷;是否存在通过代持规避监管的情形等方面。

与关联方资金拆借

对于这样一家家族控股企业而言,同业竞争与关联交易的情况也值得关注。

招股书显示,2019年、2020年夏厦精密进行业务整合,实施主要资产重组,具体信息如下:

其中,镇海恒达被收购前主要从事主轴相关产品研发、生产和销售业务,主要为公司提供外协加工服务,转让内容系镇海恒达将其持有的列载于书面转让清单的固定资产及存货,镇海恒达于2020年8月3日解散注销。

夏拓智能主要从事设备和刀具的研发、生产和销售,设备用于齿轮加工,刀具为齿轮加工的核心耗材。夏厦精密通过夏拓智能进行产业链扩张,布局了齿轮加工制造设备和刀具的研发生产,除了满足自身生产需求外,还实现了向同行业公司销售。

另外,报告期内,夏厦精密向关联方采购商品的金额分别为648.51万元、312.69万元和254.19万元,占营业成本比例分别为3.08%、1.24%和0.70%;向关联方的销售金额分别为2474.98万元、567.23万元和2.34万元,占本公司营业收入比例分别为8.16%、1.55%和0.00%,整体占比较小。

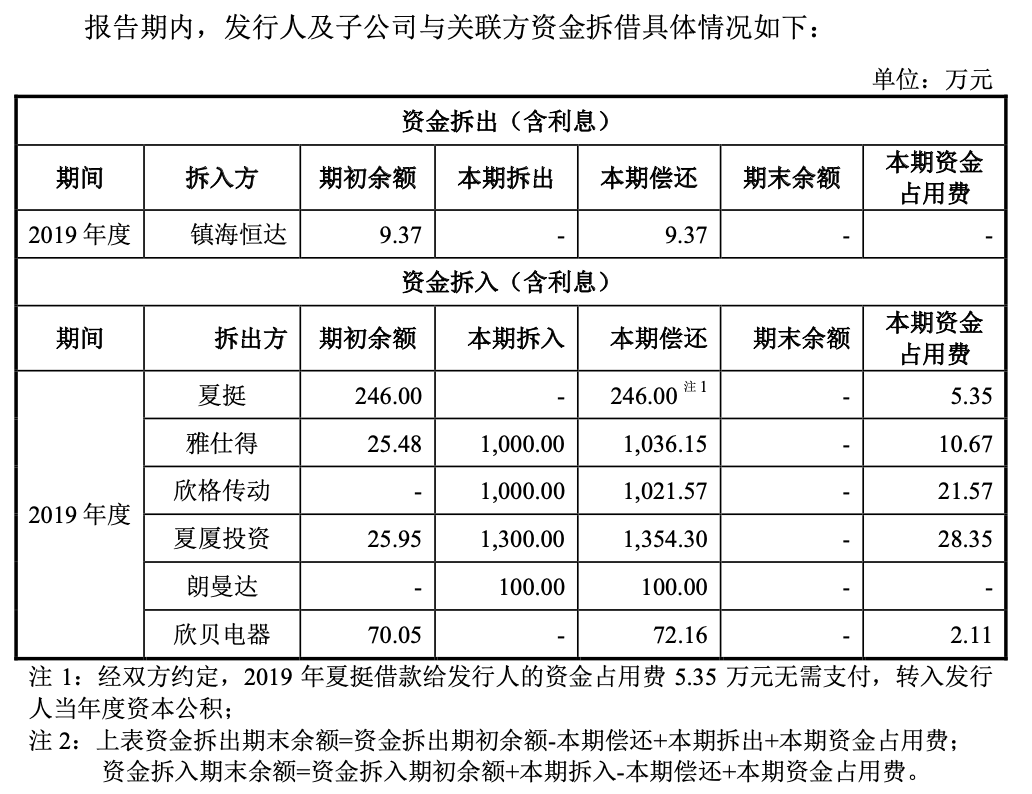

但值得注意的是,2019年夏厦精密与关联方频繁发生资金拆借行为,主要系公司向关联方拆入资金。资金拆出中2019年公司的期初余额9.37万元系镇海恒达以前年度占用公司资金的利息。

根据招股书,在2019年5家拆出公司中,雅仕得、欣格传动、朗曼达均于2020年注销。

夏厦精密对此表示,公司与实际控制人及关联方间资金拆入主要系日常经营资金需要,除未向实际控制人夏挺支付资金占用费外,已根据借款期限参照同期人民银行贷款基准利率计提资金占用费并向其他关联方支付利息。

1.2亿元用于还贷

报告期内,夏厦精密的营业收入分别3.03亿元、3.65亿元、5.43亿元;归母净利润分别为2755.71万元、4215.12万元、8836.36万元,业绩整体表现不错。

夏厦精密的下游客户相对集中,主要为牧田集团、博世集团、泉峰科技、日本电产、瀚德集团,报告期内公司向前五大客户(按同一控制下合并口径统计)的销售额占当期营业收入的比例分别为63.74%、66.71%和68.09%,其中第一大客户牧田集团的销售占比分别为35.88%、32.34%和30.61%。

界面新闻记者注意到,由于缺少外部股权融资,而公司更多依赖债务融资,目前短期偿债压力不小。

截至2021年年末,夏厦精密资产负债率(合并)达50.93%,负债总额为4.13亿元,流动负债3.94亿元,其中短期借款高达2.05亿元,采取抵押及保证方式的借款为0.838亿元,抵押方式借款为0.05亿元,一年内到期的非流动负债为3150.91万元,而公司现有货币资金仅2911.16万元。

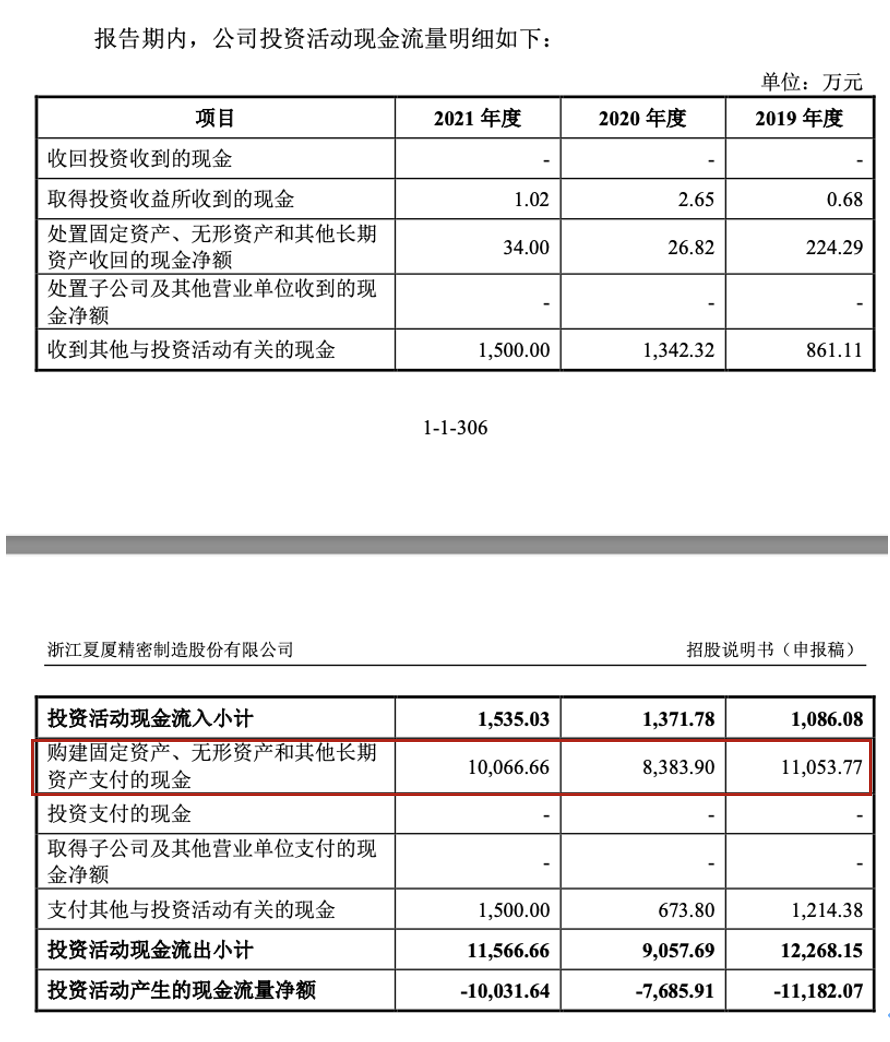

而短期借款筹集的资金又被公司投入了固定资产等,因此报告期内投资活动产生的现金流量净额为负,同样导致流动比率整体偏低,分别为0.89、0.79和0.81。

截至2021年年末,夏厦精密资产总额为8.13亿元,非流动资产为4.94亿元,占比近6成,其中固定资产达3.73亿元。

另外,报告期内公司的存货快速增加,其账面价值分别为7388.38万元、7905.58万元和1.19亿元,因此速动比率也相应下滑,分别为0.59、0.53和0.51。

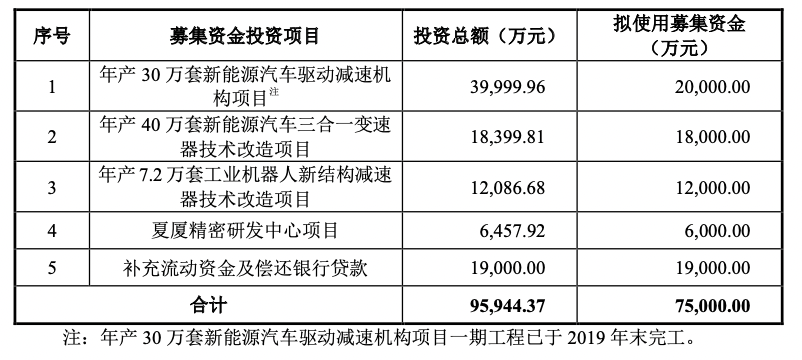

本次IPO中,夏厦精密拟募资7.5亿元,其中5亿元用于扩产项目,0.6亿元用于研发项目,其中0.7亿元补充流动资金,剩余1.2亿元用于偿还银行贷款。

评论