文|华丽志

3月23日,全球时尚奢侈品集团 Lanvin Group(复朗集团)(简称“复朗集团”)与特殊目的收购公司 Primavera Capital Acquisition Corp.(纽交所代码: PV,简称“PCAC”)宣布,双方已达成最终合并协议,此项交易预计于今年内完成。交易后复朗集团将在纽约证券交易所上市,股票代码为“LANV”。

复朗集团由复星国际有限公司(0656.HK)(简称“复星国际”)于 2017 年创立;PCAC 是一家在纽约证券交易所上市的特殊目的收购公司, 也是春华资本集团(简称“春华资本”)旗下的附属公司;春华资本是一家全球领先的投资管理公司,管理资产超过 170 亿美元。

该交易对复朗集团的预估企业价值(pro forma)约为15亿美元,合并后预估市值约为19亿美元。2021年10月复朗集团进行最近一轮融资时,当时的投后估值超过10亿美元。

本次交易募集的资金总额预计最高达 5.44亿美元,其中包括信托账户收到的 4.14亿美元现金,以及来自复星国际有限公司、伊藤忠商事株式会社、九兴控股、宝尊电商、Golden A&A、Aspex Master Fund、Sky Venture Partners L.P.等投资方共计 1.3 亿美元全额承诺的公共股权私募投资(PIPE)和远期股份购买协议(FPA)。

据悉,本次交易募集的款项将主要用于加速品牌增长以及满足未来收购需要,以进一步强化和丰富现有品牌组合。同时,在 2022 年,集团计划启动一个创新孵化项目,投资培育在创意设计、数字化、可持续及高科技供应链等领域具有一定优势、且快速成长的公司。

复朗集团董事长兼首席执行官程云女士表示:“我们非常高兴与春华携手,共同开启复朗在欧洲、北美和亚洲市场的发展新篇章。我们希望通过品牌的内生增长和谨慎的投资收购,逐步建立一个面向更广大消费群体的全球时尚奢侈品牌组合。我们希望可以帮助这些品牌不仅在他们的发源地茁壮生长,更能在亚洲和北美这两个全球最大的奢侈品市场实现巨大发展。”

春华资本合伙人,PCAC 董事长、首席执行官兼首席财务官陈桐先生表示:“我们一直在寻找机会支持一家在消费领域既具备长久全球吸引力,又富有亚洲新兴增长潜力的领军公司,复朗集团正是这样一家独特的企业。这些特质将有助于复朗成为一家受到新一代消费者青睐的全球奢侈品领军企业,在奢侈品增长势头强劲的亚洲市场将尤其大有可为。”

根据官方公告披露的信息,《华丽志》将通过以下五点详解此次交易背后的重要细节:

- 从Lanvin到LANVIN GROUP复朗集团

- 2021年集团五大品牌均实现双位数增长

- 预期 2024年扭亏为盈

- 欧洲贡献一半收入,亚洲和北美将成“双引擎”

- 由投资者组成的独特的战略联盟

从Lanvin到LANVIN GROUP复朗集团

复朗集团前身为复星时尚集团,由复星国际有限公司(0656.HK)(简称“复星国际”)于 2017 年创立,后于 2021年10月根据旗下核心奢侈品牌 Lanvin(浪凡)重新命名为 Lanvin Group(中文名:复朗集团),并推出全新品牌形象。

Lanvin 的历史可追溯至1889年,由 Jeanne Lanvin 女士创立,是法国历史最悠久的奢侈时装品牌之一,2018年2月被复星国际收购。

在发布更名公告时,复朗集团曾表示,Jeanne Lanvin 女士是名副其实的时尚先驱,极富远见卓识。一如当年创建品牌之时,她的个人魅力、无限创意与不凡天赋在当下依然对集团有着无比重要的意义。公司更名为复朗集团的背后,也传达出与 Lanvin 品牌创始人 Jeanne Lanvin 女士价值观的深刻共鸣。

除 Lanvin 外,复朗集团旗下的主要品牌还包括:意大利奢侈鞋履品牌 Sergio Rossi、奥地利奢侈亲肤衣物品牌 Wolford、美国经典针织女装品牌 St. John Knits 以及意大利高端男装制造商 Caruso。

这五大品牌目前在全球 80 多个国家拥有近 1200 个销售点和 300 多家零售门店,员工总数约3600名。集团预计 2025 年前将至少再开设 200 家新门店。

此外,复朗集团的品牌在欧洲和北美拥有六个覆盖鞋履、贴身衣物、针织、男装及时尚珠宝等品类的专业工厂,而这正是其品牌能保持其独到精湛的产品工艺以及持续的创新研发能力的基础。

2021年集团五大品牌均实现双位数增长

复朗集团表示,旗下品牌在过去一年收获了强劲的增长,在各自领域均有亮眼表现,也印证了集团全球性战略的可行性。就各个品牌而言:

法国高级时装屋 Lanvin(2018年收购):

- 2021年收入6600万欧元,较2020年3270万欧元增长超过一倍,集团预计到2025年收入达2.64亿欧元

- 截至2021年9月30日,品牌在全球50多个国家和地区拥有294家销售点,其中34家直营店铺,260家经销店铺。

奥地利奢侈亲肤衣物品牌 Wolford(2018年收购)

- 2021年收入1.115亿欧元,较2020年9710万欧元增长18.4%,集团预计到2025年收入达2.201亿欧元;

- 截至2021年9月30日,品牌在全球超过45国家和地区开设了176家直营店铺以及3400家经销店铺,其中包括262家品牌专卖店。

意大利奢侈鞋履品牌 Sergio Rossi(2021年收购)

- 2021年收入5670万欧元,较2020年4780万欧元增长18.6%,集团预计到2025年收入达1.308亿欧元;

- 截至2021年9月30日,品牌在全球80多个国家和地区拥有312家销售点,包括50家直营店铺,262家经销店铺。

美国经典针织女装品牌 St. John Knits(2017年收购)

- 2021年收入7450万欧元,较2020年6650万欧元增长12%,集团预计到2025年收入达1.997亿欧元;

- 截至2021年9月30日,品牌在全球13个国家拥有130家销售点,其中47家为直营店铺。

意大利高端男装制造商 Caruso(2017年收购)

- 截至2021年9月30日,品牌在全球拥有160多个销售点,400多位裁缝师,每年能够生产8.5万件衣袖和6万件裤子。

预期2024年扭亏为盈

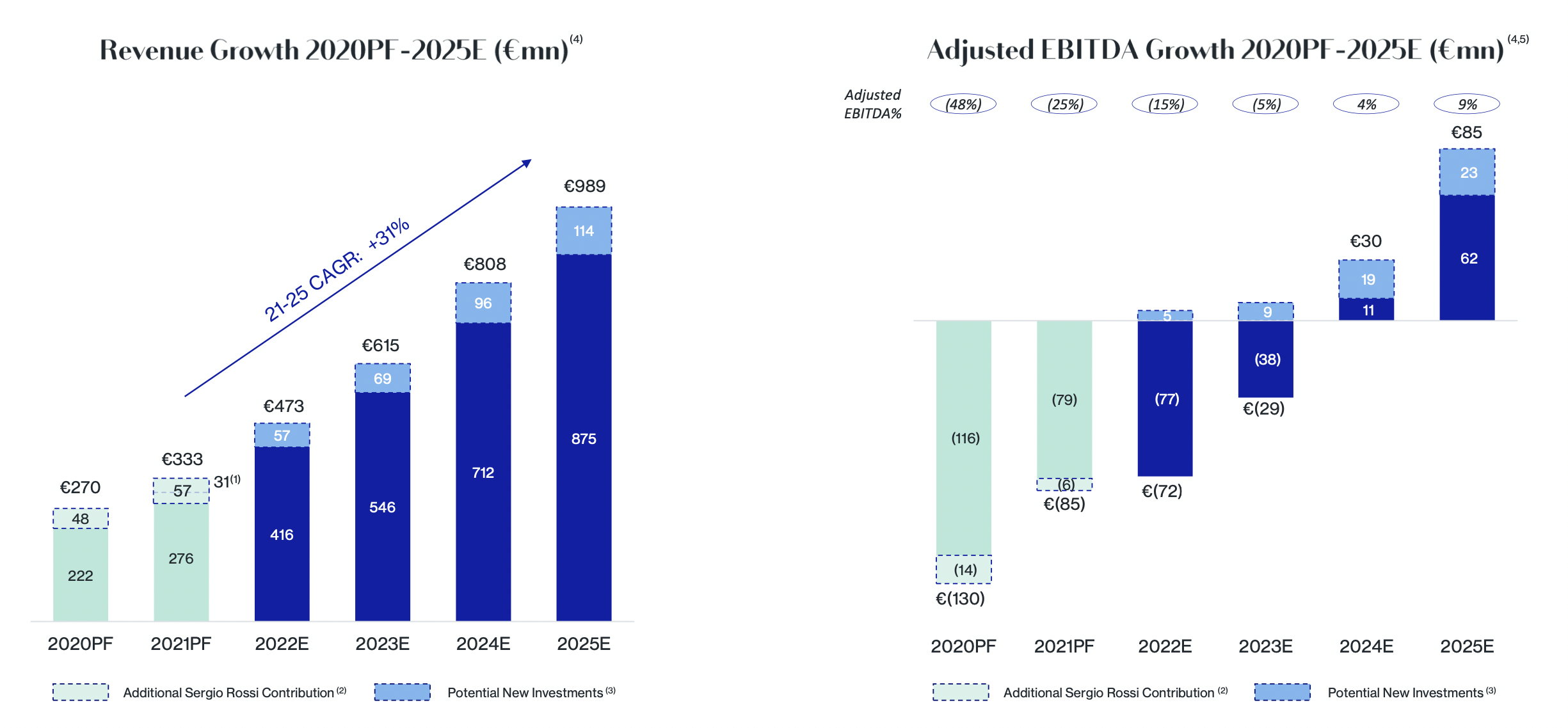

2021年,复朗集团销售总收入为3.33亿欧元,相较2020年的2.7亿欧元增长23%,集团预计2021-2025年间的总收入复合增长率将达31%,到2025年将达到9.89亿欧元。

2021年,复朗集团调整后的 EBITDA(息税折旧摊销前利润)为亏损8500万欧元,比2020年的 1.3亿欧元亏损额有所收窄。集团预期2024年将扭亏为盈,目标实现3000万欧元的EBITDA利润。

欧洲贡献一半收入,亚洲和北美将成“双引擎”

就地区而言,复朗集团在欧洲拥有扎实的业务基础,2021年欧洲地区贡献了集团收入的48%,此外,北美地区贡献了33%(除去 St. John Knits 外约 15%),大中华区贡献了14%(2021年收入增长57%),其他地区贡献了5%。

集团表示,在亚洲和北美市场,品牌仍拥有尚待开发的巨大潜力,也是集团发展的战略重心。

根据贝恩最新版奢侈品研究报告,全球奢侈品市场规模预计将在 2025 年前达到约 4300 亿美元(3800 亿欧元),而中国消费者的奢侈品消费预计将占到全球总量的近一半。

复朗集团将采取“双引擎”战略,在快速增长的亚洲市场,集团和其战略合作伙伴拥有得天独厚的地理优势和发展国际品牌的资源经验;在北美市场,集团也已经开始进一步布局零售门店和电商渠道,以及加强本地品牌合作和营销策略来推动增长。

复朗集团也聚集了一支由不同领域商业领袖组成的世界级顾问团队,成员包括 Mitch Garber( Invest inCanada 主席、 Apollo Strategic Growth Capital、 Rackspace 和 Shutterfly 董事会成员); Jennifer Fleiss(Rent the Runway 联合创始人、Volition Capital 合伙人、 Apollo Strategic Growth Capital、 Shutterfly 和 Party City 董事会成员);Ceci Kurzman(Nexus Management Group 创始人、华纳音乐和 Revlon 董事会成员)。

集团预计2021-2025年大中华区收入的年均复合增长率将达到56%,会新开100家门店,2025年收入将是2021年的5倍,到2025年大中华区销售额的占比将达到28%。

具体而言,集团预计到2025年EMEA(欧洲、中东、非洲)地区将贡献37%,北美地区28%,大中华区28%,其他地区7%。

由投资者组成的独特的战略联盟

复朗集团全力打造了一个由业内领先企业组成的战略联盟。该战略联盟由多家市值数十亿美元的领先企业组成,横跨时尚奢侈品行业价值链的不同领域。联盟的主要成员包括:

- 复星国际有限公司(0656.HK),复朗集团的创始股东, 业务涵盖医疗、 消费、金融及工业, 产业遍布全球。旗下拥有复星旅文( 1992.HK)、复星医药(2196.HK及600196.SH)、豫园股份(600655.SH)等多家上市公司;

- 伊藤忠商事株式会社(8001.T),日本大型贸易集团;

- K11, 新世界发展有限公司(0017.HK)旗下全球高端生活方式品牌及高端购物中心运营商;

- 九兴控股(1836.HK),高端鞋履和皮革制品开发及制造商;

- 宝尊电商(纳斯达克股票代码: BZUN,港交所股票代码: 09991.HK), 全球领先的电子商务合作伙伴,服务国际时尚、奢侈品及其他品牌;

- 艾德韦宣集团(9919.HK),大中华区领先的时尚品牌数据互动营销集团;

- 思宏集团,三十年多年来专注于创新和推广可持续面料和织物的领先服装制造商。

这些战略合作伙伴通过前期融资和/或公共股权私募投资成为复朗集团的股东。战略联盟将持续在复朗集团的全球化扩张中扮演不可或缺的重要角色。

关于本次交易的更多细节

- PCAC 与复朗集团达成了一项业务合并协议。根据拟议的业务合并,复朗集团将成为业务合并后实体公司 Lanvin Group Holdings Limited(“合并公司”)旗下全资子公司;

- 作为交易的一部分,复朗集团的现有股权持有人将其100%股权转入合并公司, 合计约对应合并公司 65%的所有权;

- 本次交易设置了一个拥有360万股合并公司股份的奖励池,将按比例分配予未赎回的PCAC股东。奖励池中的所有股份将由复星国际和Primavera Capital Acquisition LLC(PCAC 的发起人)提供;

- PCAC和复朗集团的董事会已一致批准此项交易。在满足惯常批准与条件,并获得 PCAC股东投票同意后,此项交易预计于今年内完成。交易完成后,集团的业务将以复朗集团的名义运营,并计划在纽约证券交易所申请上市,股票代码为“LANV”。

评论