文|野马财经 于婞

编辑|武丽娟

1979年,改革开放的帷幕刚刚拉开,泰籍华商谢国民便带着财富和梦想来到了中国。这是他第二次回到故土,那一年谢国民刚好40岁。两年后,他拿到了“台港澳侨投资企业”的营业执照,编号“0001”,他的正大集团成为深圳地区,乃至中国最早、最大的外商投资项目。

谢国民来到中国的第一个项目就是生产饲料、养殖、种鸡。他还带来了当时世界最先进的技术,使一个人能养一万只鸡。

彼时,牧原股份(002714.SZ)和温氏股份(300498.SZ)还没有成立,新希望(000876.SZ)刘永好还在为200个鸡蛋摔到地上无助痛哭。

如今,牧原、温氏、新希望均已上市成为行业巨头,A股猪企超20家,却不见曾经养殖业引领者正大集团的身影。

近日,多家猪企发布2021年业绩预告,可谓一片惨淡。其中,牧原股份营收预计同比下降70.86%-76.32%;温氏股份预计亏损130亿元至138亿元。猪肉价格也暂时没有反弹迹象。

就在猪周期下行尚在持续的时候,正大股份逆势向A股递交了招股书,拟上交所主板挂牌上市。证监会随后发出监管反馈意见,对关联交易、养殖模式、子公司内控等问题提出详细问询。2021年11月9日,正大股份更新招股书,至今尚未收到回复。

逆势而上背后,应然之举还是迫不得已?

1989年,众多外资企业从内地撤离,当投资者对中国市场的前景表示怀疑时,谢国民却看到中国下一步必将迎来一个经济高速发展的全新时期,并宣布正大集团将继续加大在华的投资。

那一年,谢国民率正大集团代表团访华,并在答记者问时表示:“办项目,要一利国家,二利当地民众,当然也要对我们正大集团有利,这三条缺一不可。我对正大集团在中国投资的前景是很乐观的。”

为了进一步提升企业知名度,谢国民策划了一次堪称典范的公关活动——出资制作娱乐节目《正大综艺》,并在央视播出。这可以说是中国综艺节目的鼻祖,“正大”二字自此逐渐深入人心。

时间证明,谢国民的预判是对的,未来十年,伴随着中国经济的腾飞,正大集团在内地的发展如日中天。

这是正大集团逆势而上的一次典范,谢国民对商机和大势的把握也常常为人乐道。然而,彼时的成功并未消除市场对正大股份这次逆猪周期闯关A股的疑惑,递交《招股书》后,正大股份很快引发证监会的关注,被要求详细解释《招股书》中存在的问题。

正大股份方面表示,公司所处的饲料行业、生猪养殖及屠宰行业的集中度在加速提升,尤其是生猪养殖及屠宰行业规模化程度逐年提高,目前公司规模继续保持稳步增长的态势,对资金需求逐步增加。

然而,截至2021年6月30日,正大股份生猪产量分别为433.45万头、423.01万头、438.52万头、294.2万头,产能利用率分别为86.6%、71.45%、68.14%、77.89%,生猪项目产能利用率远未达到饱和。在此背景下,还要募集150亿元资金,投入17个生猪产业链项目,不免引起了业内对其“跑马圈地”的质疑。

行业人士表示,目前,我国生猪养殖行业集中度仍较低,散户居多。选在此时上市,正大股份或也欲加入扩大产能、抢占市场的队伍。

不过,IPG中国区首席经济学家柏文喜对此持有不同看法,他认为,“正大集团如果仅仅是出于借助资本市场来实现‘跑马圈地’,那么在资本市场阴霾重重且猪周期尚未见底时逆势IPO,显然是不合逻辑的。因此,正大股份此时逆势IPO,肯定是出于对中国生猪养殖产业的长期看好之举,这也是历经产业风云、金融危机、世界战乱而生存发展至今的一家百年企业的应然之举。”

另有行业人士分析,正大股份背靠泰国首富家族,资金压力并不大,如今却要逆势上市,或可与马来西亚首富郭鹤年家族曾全资控股的金龙鱼(300999.SZ)做类比。2020年10月,金龙鱼登陆A股深交所创业板。其市占率约中国食用油市场四分之一,并无资金压力和强烈的融资需求,之所以在A股上市,稀释自己身上的外资成分,最好的效果是,大家再提起金龙鱼,会认为他是一家地地道道的国内公司,实现“本土化”。

消费品专家肖竹青则表示,“正大在中国的体系,体现了共建、共创和共享,充分享受了中国的人口红利,充分地抓住了中国各个经济发展阶段的政策需要。所以,正大目前在中国的A股IPO,是根植于中国,多年来顺势而为的结果。”

“正大模式”之下,关联交易仍是“顽疾”

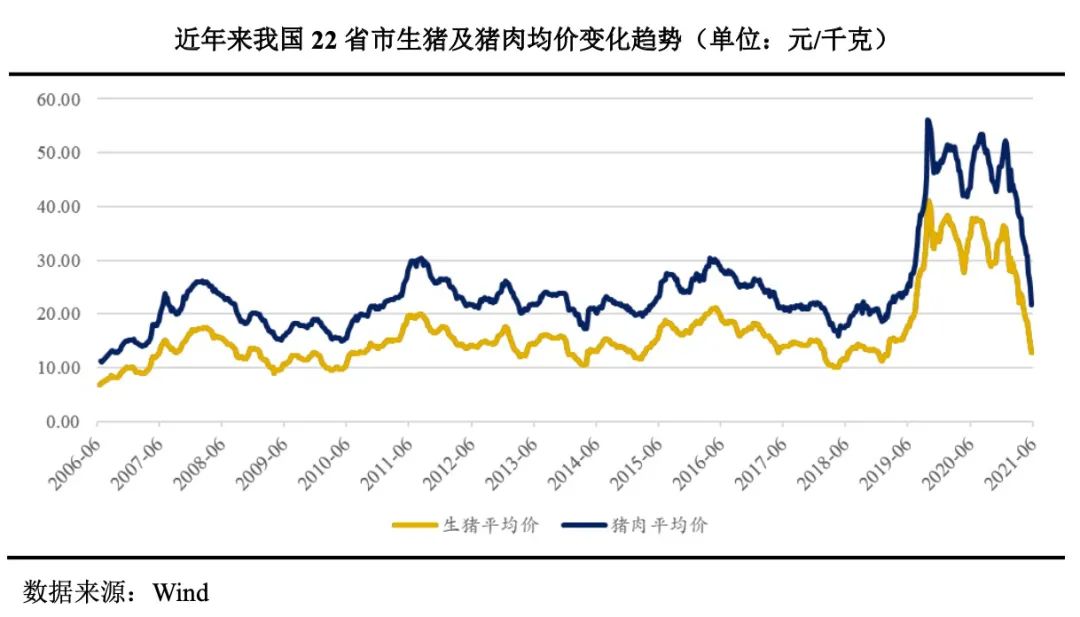

众所周知,生猪养殖和生猪屠宰行业具有明显的周期性特征。商品肉猪波动周期一般为3-5年,行业内习惯性称之为“猪周期”。2006年以来,全国生猪养殖业经历了三轮完整的“猪周期”,目前,生猪销售价格正处于第四轮“猪周期”中。

图片来源:正大股份《招股书》

《招股书》显示,2021年上半年,正大股份营收239.46亿元,净利润11.3亿元。同一时期,对比同行业的三家龙头企业:牧原股份营收415.38亿元,净利润111.63亿元;温氏股份营收306.29亿元,净利润亏损24.98亿元;新希望营收615.19亿元,净利润亏损29.55亿元。

可以发现,虽同处猪周期低谷,但企业的盈亏情况各不相同。在行业整体下滑的大环境下,牧原股份却赚了近百亿。与三家龙头相比,虽然正大股份的营收是最少的,但归母净利实现盈利,仅次于牧原股份。

在证监会的监管反馈意见中,对正大股份的商品猪养殖模式提出了详细的问询。

对比发现,牧原、温氏、正大分别代表了三种不同的养殖模式。牧原股份是“自繁自养”模式;以温氏股份为代表的,包括新希望与正邦科技等绝大部分猪企,都是“公司+农户”代养模式;正大股份则是兼收两者之长的全产业链模式。

其中,柏文喜认为,温氏的“公司+农户”模式是比较初级的相对的轻资产模式,有较强的外部产业带动效应,因此更容易被地方政府接受并受到欢迎和鼓励,也更容易将风险向外部转嫁,但是抵抗市场波动的能力较差;

牧原的自繁自养重资产模式,是产业链垂直整合的初级模式,在成本控制、食品安全以及生产稳定性方面比较好,抵抗行业周期的能力也得以提高,但是产业带动效果不如温氏模式;

而正大的全产业链模式兼收两者之长,在有效控制成本的同时,也解决了食品安全和生产稳定性问题,因而具有最强的抵抗猪周期的能力,同时还有较好的外部产业带动作用,是生猪养殖行业的最高发展阶段,也是行业未来的发展方向。

柏文喜指出,“由于肉猪的存栏时间相对较长,因此导致了生猪养殖业的猪周期振幅要比肉鸡养殖行业周期的波动大得多,这也是很多小规模和单一化的生猪养殖企业无法承受猪周期波动影响的主要原因。为提升企业适应猪周期的能力,除了广泛运用期货套保来操作大豆、鱼粉、玉米等大宗商品,以及近来出现的生猪期货以对冲行业周期风险之外,就是拉长产业链来进行产业链内部的成本、风险分担与交叉补贴来提升抗风险能力,国内比较典型的案例就是以自繁自养大大降低成本和抗风险能力的牧原模式。如果能够将产业链拉得更长,也就是进行饲料、养殖、屠宰和加工销售等进行垂直整合,就能够更加扩大和提升产业链内的交叉补贴、风险分担和成本转移能力,自然也就提升了适应和对冲猪周期的能力。”

不过,这种模式并非没有弊端。“关联交易”就是正大模式不可避免的,且尚未解决的“顽疾”。

作为控股股东的正大集团既是正大股份多年的第一大客户也是公司多年的前五大供应商,2018年至2020年,公司向正大集团控制的公司销售的饲料、生猪等产品占比最高近17%。同时存在关联租赁等关联交易。

据《招股书》,2020年正大股份经常性关联交易约148亿元。其中采购商品和接受劳务的关联交易69.6亿元,占当年营收成本20.67%;销售商品的关联交易76.95亿元,占当期营业收入的16.84%;租赁房屋和设备及关键管理人员薪酬等共1.12亿元。

2021上半年,正大股份经常性关联交易约43亿元。其中向关联方采购的金额为11.26亿元,占当年营收成本5.56%;向关联方的销售金额31.43亿,占当期营业收入13.13%;租赁房屋和设备0.62亿元;关键管理人员薪酬0.17亿元。

截至2021年6月30日的半年内,正大股份与关联方的应收账款28亿元,坏账准备1.4亿元,主要系公司向控股股东销售形成。对于应收账款周转率低于同行业可比上市公司平均值,正大股份解释,是业务结构和客户结构有所差异,公司目前饲料行业依然占比较高。

一位行业人士分析:“正大之所以在A股多年没有上市,主要就是由于关联交易的问题,公司至少在20年前就开始研究如何分拆中国农牧业业务在A股独立上市,但这一问题一直未能解决。”

如今,在监管反馈意见中,证监会依然对正大股份的关联交易问题做了详细的问询。

中国食品产业分析师朱丹蓬认为,“全产业链和关联交易其实并没有矛盾,只不过要看整个产业链完整度的运营模式是否合理、科学、精准,这很关键。”

柏文喜则认为,“全产业链模式必然涉及产业链内部交易中各环节交易主体的内部定价问题,自然也就造成了监管部门对成本和利润不够客观透明的质疑,而和同一实际控制人所属集团成员企业的交易也存在关联交易的嫌疑,这是全产业链型的大集团无法回避的矛盾。全产业链与关联交易这二者之间的矛盾平衡,需要企业与监管部门、资本市场的共同智慧。”

从“潮商”到泰国首富,正大集团不只是养殖业

作为一家引领中国,乃至引领世界养殖业发展的企业,“正大模式”能否继续成为行业的明灯,需要时间验证。但正大集团的第二代掌门人谢国民,早已成了很多企业家心中的标杆。

据《福布斯》发布的“2021年泰国50大富豪榜”,谢氏兄弟以302亿美元(约合1921亿人民币)的总资产又一次蝉联榜首。

连续多年位居泰国首富,谢国民兄弟却是地道的“潮商”。这还要从谢国民的父亲谢易初说起。

1896年,正大集团的创始人谢易初诞生在广东汕头的一个农民家庭。16岁时,父亲去世,谢易初便担当起了家庭的重任。1922年8月2日,一场罕见的台风突袭了潮汕地区,面对被摧毁的家园,26岁的谢易初带着8块银元背井离乡,来到泰国,做起菜籽生意。1923年,谢易初在泰国曼谷创立“正大庄”菜籽行,这就是正大集团的前身。

1950年,新中国成立一年后,谢易初把公司交给大哥打理,自己带着妻儿回到故土,11岁的谢国民开始了在汕头的读书生涯。期间,谢国民又辗转中国香港求学,直到1967年,父亲放弃了中国的生意,又带着一家人回到了泰国。

谢国民还有三个哥哥,分别叫正民、大民、中民。兄弟四人连起来就是“正大中国”。

1968年,谢易初经过反复考虑,决定将集团的大权移交给29岁的小儿子谢国民。在一次访谈节目中,谢国民感慨:“可能是天意安排,我名字是国民,做的事情也是为国为民。”

正大集团是中国内地本土化的叫法,在东南亚和欧美市场,正大集团又叫“卜蜂集团”,为人熟知的卜蜂莲花即为旗下产业。在泰国,从农牧、零售到电信,人们的生活已离不开卜蜂集团。在中国内地,正大集团的触角也伸到了农牧、水产、金融、石化、房地产、医药、零售、摩托车、电讯等众多领域,不但正大股份旗下有上百家企业,正大集团在医药领域也颇有建树。谢国民的侄子谢炳早早看到中国制药行业的潜力,1992年之后,陆续收购了三九药业、杭州正大青春宝药业、山东正大福瑞达制药。1997年,正大集团与东风制药厂合资,成立正大天晴,如今已为国内药企标杆式的存在。

正大集团在印尼、中国台北、中国香港、东京、伦敦、纽约都有多家上市公司,正大股份也并非正大集团首次在A股的上市计划。90年代初期,正大集团曾联合正大上海与上海松江县合资在上交所主板推出过一家A股上市公司——大江股份,现*ST绿庭(600695.SH )。2001年9月至2004年6月,正大上海在二级市场上减持其所持有的股票,如今正大集团已完全退出。

此外,正大集团还曾于2013年入主平安集团第一大股东之位,以及在2015年成为中信集团第二大股东,并持续至今。

然而,2021年正大集团计划将其越南和中国子公司私有化,并从港交所退市。在正大股份A股《招股书》更新的同时,其公开发行的50亿元公司债券获上交所受理,正大股份表示,这笔募资将用于偿还到期债务及补充流动资金。此后的2021年12月末,正大集团又投资150亿元推进5大项目落地襄阳,并提出以“襄阳正大农业开发有限公司”为主体在国内IPO上市的目标。一系列动作,可以看到正大集团资本市场布局开始向内地倾斜,对资金需求量也相应提高。

如今,83岁的谢国民已经退居幕后,其长子谢吉人接任集团第三代掌门人之位。四代接班人、大哥谢正民的孙女谢其润和孙子谢承润,也已逐渐成为谢正民一脉的核心人物。

正大股份A股上市的重任似乎已经落到了年轻一代的肩膀上,他们会带着正大集团走向何方?你怎么看正大股份冲刺IPO,评论区聊聊吧。

评论