文|每日财报 苏锋

最近一段时间,镍在资本市场的关注度非常高,但实际上,还有一种金属也早就涨疯了,就是钴。

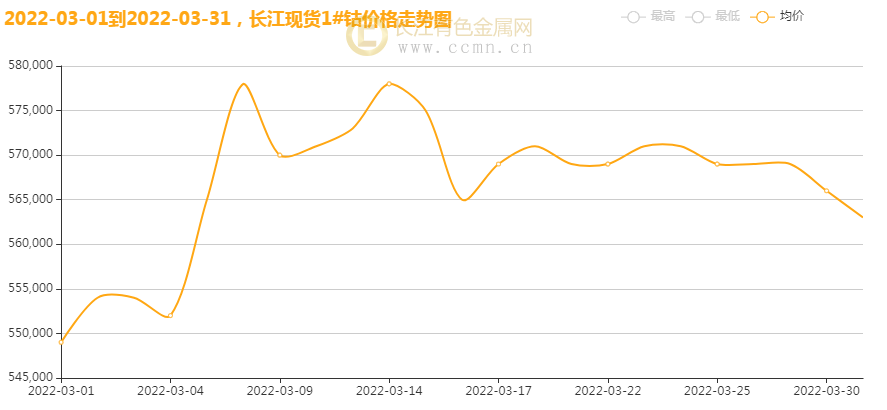

根据长江有色金属网的历史数据显示,尽管3月的钴价较1月和2月的涨势放缓许多,但是整体走势仍然在高位整理运行。截至3月31日,长江现货1#钴均价报563000元/吨,较2月28日的550000元/吨,涨13000元,涨幅2.36%。月内最高点于3月8日和3月14日578000元/吨,最低点于3月1日549000元/吨。

脆弱的供应链

钴是一种非常稀有的小金属资源,是国家重要的战略资源。

钴在地壳丰度极低,根据USGS的统计数据,全球陆地剩余探明储量约700万吨,其中刚果(金) 储量占比达35%,澳大利亚储量约17%,中国储量仅为8万吨,占比1%。近83%全球钴资源量位于大西洋、太平洋和印度洋海底铁-锰-钴结核和结壳中,当前仍无可实现经济性开采解决方案,当前自然界钴供给仅依赖于陆地资源。

从资源品质上看,全球可供开采最为优质矿带位于中非铜矿带,其中Mutanda、Tenke Fungurume 等矿床区域在伴生钴品位、资源总量具备明显优势,从资源总量及经济价值来看,全球钴矿供给将长期依赖于刚果地区。

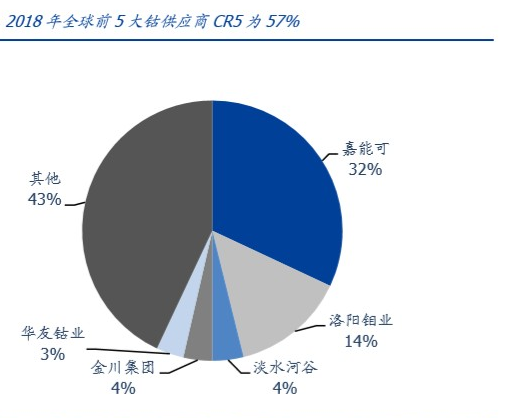

全球钴矿供给量的超60%来自刚果(金),而刚果(金) 地区钴产量高度集中在 Katanga、Mutanda、TFM 等大型铜钴矿区,钴矿长期供应掌握在嘉能可、洛阳钼业等龙头供应商。

2018年,全球前5大供应商合计供给量为7.52万吨,CR5高达57%。

嘉能可(Glencore)总部位于瑞士巴尔,为全球最大的商品交易商,主要从事生产和营销金属矿产、能源产品和农产品。

刚果(金)钴精矿 几乎全部出口至中国,但近年来中国钴精矿进口量大幅下降,因为多数中国进口商更青睐钴中间产品。2020年中国钴精矿进口实物量约为5.29万吨,折合约3940金属吨,同比下降41.7%;今年1-9月中国钴精矿进口实物量约为1.27万吨,折合约955金属吨,同比下降70.9%。

非洲是中国矿业公司在海外走出去最早进入的区域,其中有一批中资矿业公司在刚果(金)铜钴矿带进行矿业开发,中资企业在刚果(金)的 快速发展形成了人才聚集效应,带动了当地工程承包、设备物资供应、贸易物流等配套产业领域的发展。

根据经济合作与发展组织 (OECD)的估算,刚果(金)14家规模最大的钴矿公司中有8家为中资企业,产量几乎占刚果(金)全国的一半。

虽然当前多家中国企业在刚果地区收购矿区建设粗炼厂以平稳原料供给,但在寡头定价属性下国内议价仍显薄弱,在供不应求情景下钴价易被高估。

钴价在近年出现三轮大幅上涨与回落,第一轮上涨启动自2006年底,钴价在 20美元/磅价格持续涨至2008年3月的52.5美元/磅,累计涨幅 162.5%。价格触及顶点后迅速回落,在随后9个月快速回吐涨幅并跌至低点12美元/磅;第二轮上涨开始于2016年底的13.85美元/磅,随后价格在维持1.5年上升周期中触顶44美元/磅,随后与前次周期相同价格再次迅速回落,至2019年三 月价格再次回归14.25美元/磅。

锂电池催生新一轮复苏周期

钴和锂电池息息相关,5G手机在2020年迎来推广元年,新性能吸引消费者提前换机,从而带动手机市场销量提升,同时5G高性能对电池容量需求带动单机带电量提升20%,带动单机含钴量的提升。至2025年平均每部手机带电量有望突破至18Wh,带动钴酸锂正极材料消费6.85万吨,折合钴消费4.12 万吨,年复合增长率达6.8%。

相较于3C领域,新能源车的动力电池是未来更大的增量市场。

安泰科预计,2021年全球钴消费结构中,3C锂电占比36%,动力电池占比31%,高温合金和硬质合金分别占比7%;2021年中国钴消费结构中,3C锂电占比56%,动力电池占比31%,硬质合金占比4%,陶瓷占比3%,高温合金占比2%。

今年铁锂增速显著高于三元,一定程度上因为在前期市场过度追求能量密度的背景下,铁锂装机份额过低,目前迎来正常修复。另一方面,随着上游原材料价格的飙升,磷酸铁锂相较于三元锂出现了一定的成本优势,叠加储能市场的爆发,铁锂电池需求有望持续高增。

对三元也不需要悲观,磷酸铁锂相较于三元锂具备成本优势,往往只是考虑初始购置成本,而忽略了三元锂还具备更高的回收价值。当回收起量之后,钴镍的回收价值显著高于铁和磷,三元电池的残值高于磷酸铁锂,考虑全生命周期,三元锂相较于磷酸铁锂并无成本劣势。

随着新能车产业趋势加速,三元电池需求未来 3-5年持续保持40%以上增速,钴依然有强大的市场需求,而中企在刚果(金)和印尼的钴资源布局值得期待。

洛阳钼业间接持有TFM铜钴矿80%权益,该矿矿区面积超过1500平方公里,拥有从开采到加工全套工艺和流程,主要产品为阴极铜和氢氧化钴。

去年上半年TFM克服疫情的不利影响,10K项目于7月正式进入试生产阶段,每日矿石处理量从15000t/d增加至 25000t/d,成功于9月末投入满负荷生产,另外随着下半年电积车间扩容项目的稳步推进,铜钴产能会进一步提升,预计到年底铜金属产能将达到25万吨/年,钴金属产能将达到2.5万吨/年。

华友钴业通过全资子公司华青公司出资1.51亿美元,占股57%,与洛阳钼业全资子公司沃源控股、青创国际、华龙公司、LONGSINCERE合资创立华越镍钴有限公司,负责直接推动项目进行。在产业加速之际,公司一体化链路各个环节进展明确,前驱体量、技术、单吨利润的提升明确,上半年产量3.1万吨,YOY+138%,全资5.5万吨产能满产。

寒锐钴业子公司刚果迈特2007年在刚果(金)成立,十余年稳定的经营给刚果迈特带来了稳定的购矿渠道,同时也给公司带来巨大的成本优势。迈特矿业工厂已经形成年产4000吨金属量钴精矿、5000吨钴金属量的粗制氢氧化钴、10000吨电解铜,12000吨硫酸的生产能力,完成了寒锐钴业产业链的自主原料保障体系。

基于上述原因,对于钴价未来走势,多家机构较为看好。中信证券认为,持续的供应紧张使得2022年钴价不具备大幅下滑的条件,预计2022年钴价中枢有望运行在45万元/吨以上,较2021年均价抬升20%以上。民生证券指出,下游电池厂需求增加,原料短缺及市场现货量少将共同成为钴价格维持高位的支撑,后期钴价预计将继续高位震荡上涨。

评论