文|贝多财经 多客

近日,贝多财经从深交所了解到,土巴兔集团股份有限公司(下称“土巴兔”)因IPO申请文件中记载的财务资料已过有效期,需要补充提交。根据相关规定,深交所中止其发行上市审核。

值得一提的是,这已经是土巴兔第三次被中止审核。此前的2021年9月30日,土巴兔也称因财务资料已过有效期而被中止审核,后在2021年11月完成财务资料更新后,深交所恢复其发行上市审核。

而2022年1月下旬,因发行人律师北京市金杜律师事务所因被中国证监会立案调查,土巴兔再度被中止审核。直至2022年2月28日,北京市金杜律师事务所出具复核报告后,土巴兔的审核状态再次恢复。

时隔1个月,土巴兔的上市发行审核状态再次“停摆”。另一方面,贝多财经注意到,土巴兔的招股书自2021年6月30日获深交所受理至今,并未有所更新。此外,土巴兔曾于2021年8月获得首轮问询,截至目前尚未公开回复。

另据了解,土巴兔还曾于2018年8月在港交所递交上市申请材料,但未能顺利通过聆讯并实现IPO。相比之下,以齐家网为运营主体的齐屹科技(HK:01739)则已经在2018年7月12日登陆港交所。

自营家装业务折戟,收入增长有限

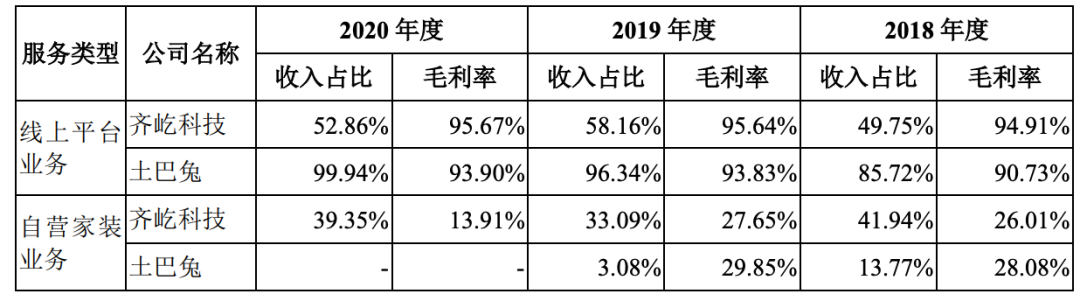

据土巴兔招股书,其可比公司为齐屹科技,两者的业务类型均涵盖互联网家装平台,其中土巴兔2020年的收入(约6.15亿元)均来自该类业务。同期,齐屹科技在该类业务(平台业务收入)的收入约为5.56亿元,占总收入的比例为60.65%。

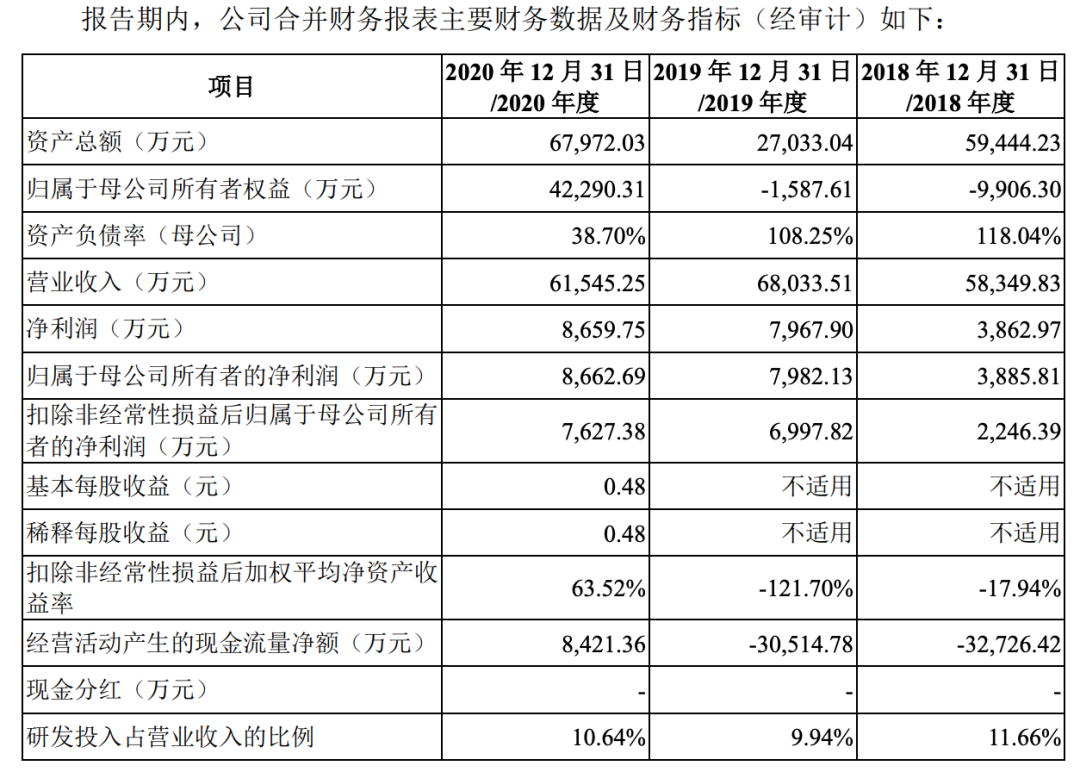

招股书显示,2018年、2019年和2020年,土巴兔的营收分别为5.83亿元、6.80亿元和6.15亿元,净利润分别为3862.97万元、7967.90万元和8659.75万元。特别说明的是,土巴兔于早前在香港上市申请材料显示,其2017年的收入则为8.81亿元。

而在2016年,土巴兔的收入也达到了5.71亿元。这意味着,土巴兔的业绩下滑十分明显,尤其是2018年。贝多财经注意到,这和土巴兔的业务调整有关。在此之前,土巴兔曾开展自营家装业务(前称为“家装承包业务”),但自2017年开始逐步关停。

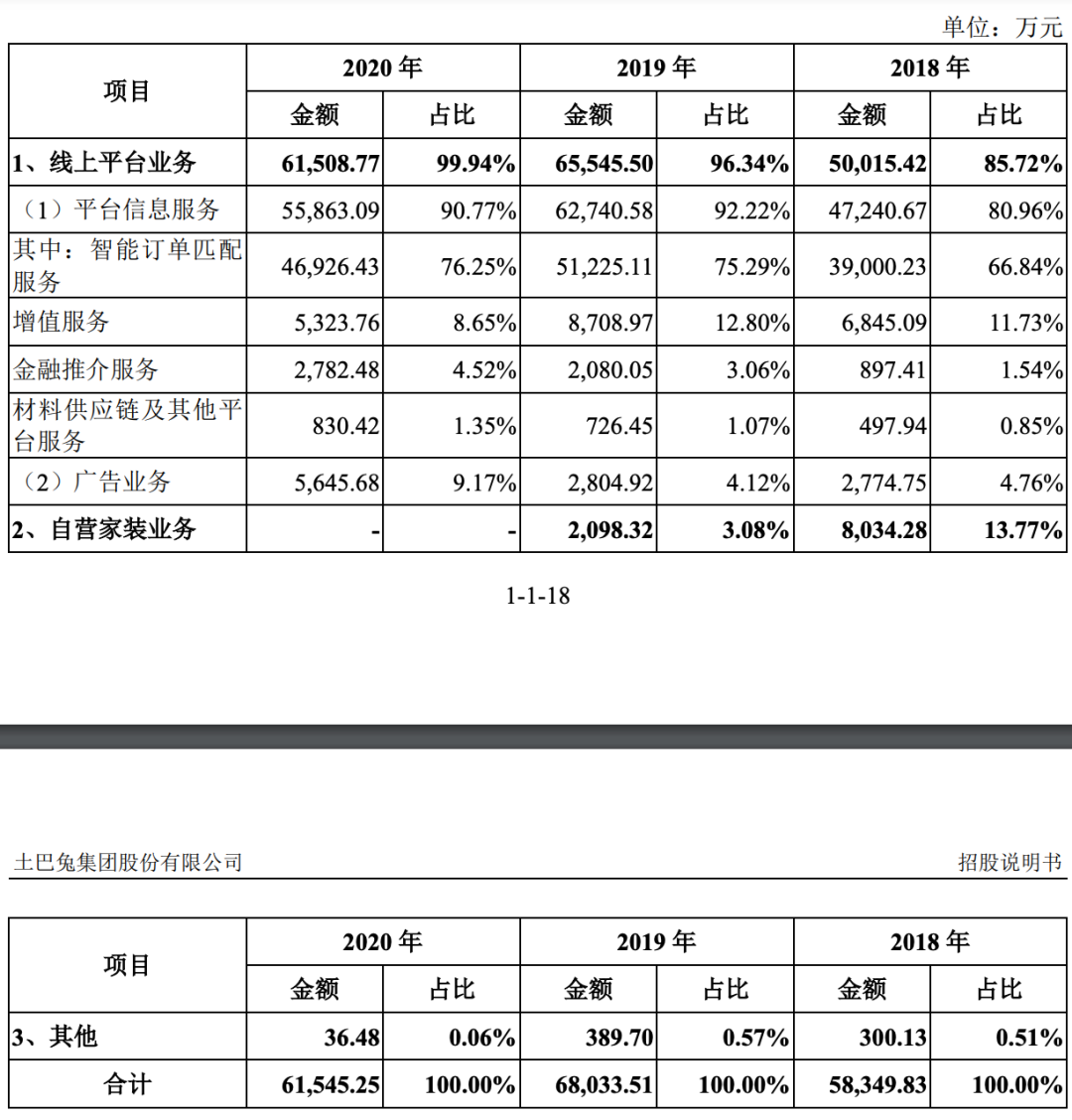

据土巴兔招股书,自营家装业务的主要客户群体包括具有实际装修需求的家装业主。自2017年起,公司出于整体战略调整考虑开始收缩自营家装业务,截至2019年末该部分业务已全部终止。

值得一提的是,线上平台业务曾在2015年就占据了土巴兔93.5%的收入来源,同期家装承包业务占比仅为6.5%。而在2016年,家装承包业务的占比则飙升至47.8%,并在2017年再度增至67.7%。

相比之下,土巴兔的线上平台业务的收入占比在2017年仅为32.3%。而2018年上半年,线上平台业务的收入占比重新上升至79.1%,而家装承包业务占比则下滑至20.9%。土巴兔在招股书中称,是由于家装承包业务的收入减少所致。

有分析认为,土巴兔之所以转变发展策略,或许与其最大的竞争对手——齐家网有关。

最新资料显示,齐屹科技目前有两大项业务组成。据齐屹科技2021年财报,该公司2021年实现营收11.07亿元,同比增长20.8%。其中,SaaS及延伸服务业务的营收为6.30亿元,占比56.9%;室内设计及建筑及其他业务的收入为4.77亿元,占比43.1%。

据了解,土巴兔的主要收入为线上平台业务,包括智能订单匹配服务、增值服务、金融推介服务、材料供应链及其他平台服务、广告业务。2018年、2019年和2020年,该类收入分别为5.00亿元、6.55亿元和6.15亿元,占比分别为5.72%、96.34%和99.94%。

轻资产毛利率高,成本居高不下

由于专注轻资产业务,土巴兔的毛利率极高。

2018年、2019年和2021年,土巴兔的综合毛利率分别为81.59%、91.37%和93.85%,可谓“一本万利”。同期,齐屹科技的毛利率则分别为59.09%、65.97%和56.8%,其中线上平台业务的毛利率分别为94.91%、95.64%和95.67%。

土巴兔在招股书中称,2018年发行人(即“土巴兔”)线上平台业务毛利率水平相比齐屹科技更低,2019与2020年回升至与齐屹科技较为相似的水平,主要系其2019年进行了集团层面的人员结构优化,员工规模下降导致计入成本的人员薪酬降低,因此毛利率提高。

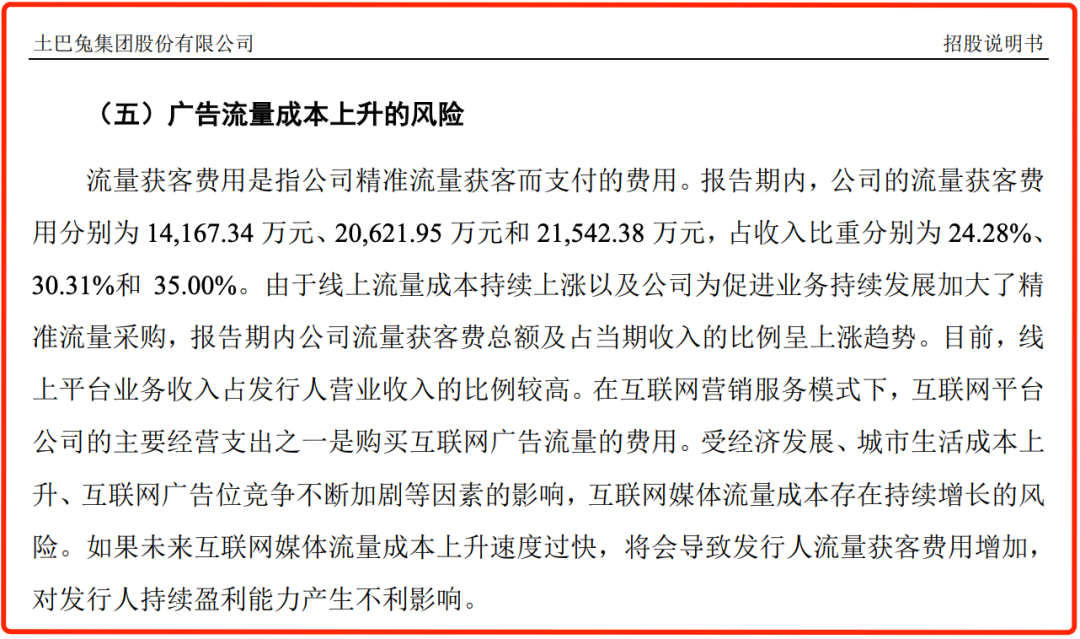

尽管如此,土巴兔的利润规模并不高,原因在于其成本同样高企。2018年、2019年和2020年,土巴兔用于购买互联网广告流量的流量获客费用分别为1.42亿元、2.06亿元和2.15亿元,占总收入的比例分别为24.28%、30.31%和35.00%。

土巴兔在招股书中提示风险时称,互联网媒体流量成本存在持续增长的风险。如果未来互联网媒体流量成本上升速度过快,将会导致发行人流量获客费用增加,对发行人持续盈利能力产生不利影响。

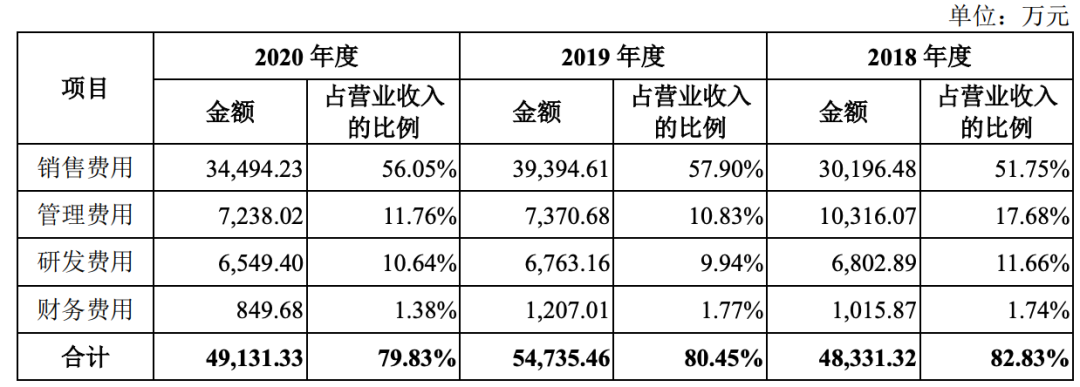

据贝多财经了解,流量获客费用被土巴兔归纳至销售费用板块。而除了销售费用外,土巴兔的期间费用还包括管理费用、研发费用、财务费用等。2018年、2019年和2020年,土巴兔的期间费用占当期营业收入比分别为82.83%、80.45%和79.83%。

报告期内,土巴兔的销售费用分别为3.02亿元、3.94亿元和3.45亿元,占总收入的比例分别为51.75%、57.90%和56.05%,均超过50%。2019年、2020年度销售费用占比有所提升,主要是线上流量获客的成本上升比较明显,广告推广支出增加导致。

报告期内,土巴兔的研发投入分别为6802.89万元、6763.16万元和6549.40万元,占营业收入的比重分别为11.66%、9.94%和10.64%。土巴兔称,该公司注重研发投入,报告期内研发费用金额和占营业收入的比例整体保持相对稳定。

各项费用叠加,致使土巴兔的利润率并不高。2018年、2019年和2020年,土巴兔的净利润分别为3862.97万元、7967.90万元和8659.75万元,扣非后净利润分别为2246.39万元、6997.82万元和7627.38万元。

与之对应的是,土巴兔2018年、2019年和2020年的净利润率分别为6.62%、11.71%和14.07%,仍处于较低水平。换句话说,土巴兔对成本管控的有效程度,将对其整体利润率产生直接的影响。

若要压缩成本,或将对土巴兔的营收产生负面作用。

评论