文|财健道 杨燕 吴妮 张羽岐

编辑|杨中旭

上世纪70年代,正在读高中的Tom Jacobs在一家药店兼职。货架上摆满了由霍夫曼·拉罗什、西巴·盖吉、华纳·兰伯特、卡特·华莱士等Biotech企业生产的药物。

彼时的他对眼前的巨变浑然不觉。殊不知,Biotech一词正在进入科学术语中,专注于Biotech的企业正处于从无到有的开创期。

国际上把Biotech(生物科技)定义为:以基因工程为核心,包括细胞工程、酶工程、发酵工程和蛋白质工程在内的互相联系、互相渗透的高技术。

时间会让人看清很多事情。30年后,Tom Jacobs成为CompleteGrowthInvestor联合创始人和业内颇具影响力的资深投资人士。他在这30年内,见证了这些企业在上世纪80-90年代初期被泡沫化,而后在90年代中期急转直下,随着第一次生物产业投资狂潮渐渐平息,走进至暗时刻。

Biotech在此轮周期的结局先按下不表。讲到这里可以发现,当年美国Biotech的经历与眼下的处境如出一辙。

从具有标杆属性的美股纳斯达克生物医药指数(XBI)来看,2020年biotech企业被疫情急速催热,在2021年到达顶点后,如今跌幅超过50%。全球医药投资再次进入至暗时刻。

但这一次,比起美国,中国Biotech企业的反应更大。

2021下半年以来,中国绝大多数Biotech企业的股价都出现了50%以上的回调。投资者开始拿着计算器估算各家账上的现金还能撑几年。创新药“泡沫”将破,“裸泳者”现身的说法甚嚣尘上。

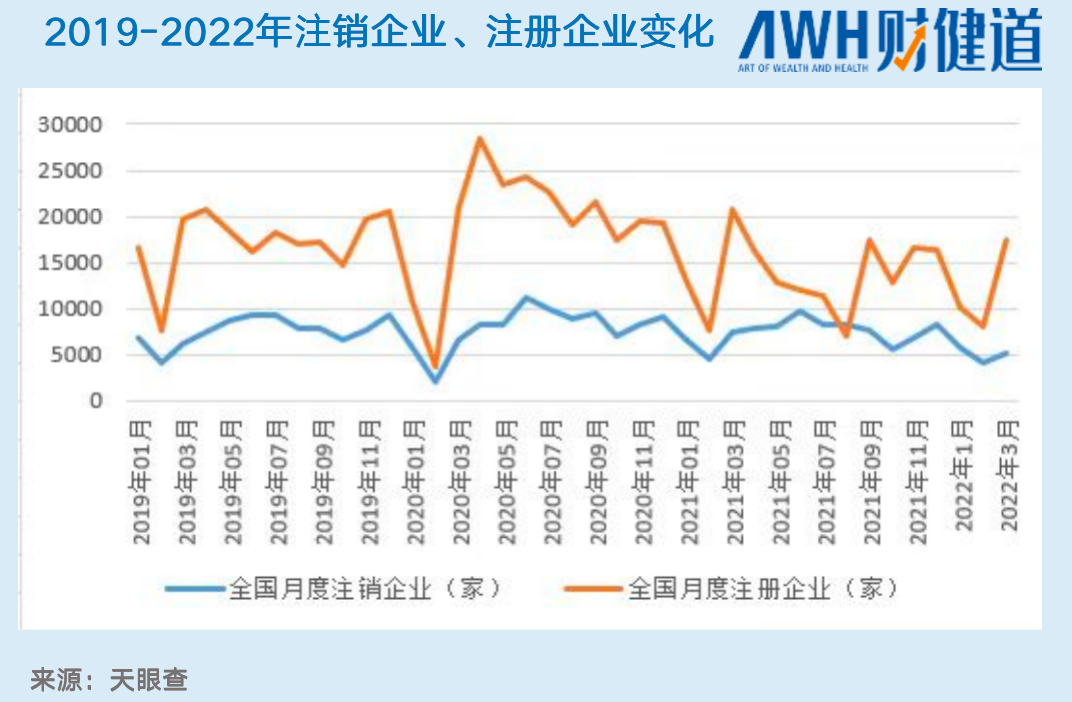

《财健道》在与行业人士交流时,有从业者预估,“2022年可能有一千多家Biotech企业会消失”;也有人表示乐观,“行业风暴还在来的路上,大规模的倒闭潮得到两年后”。

01 生死劫:出海、并购还是“卖身”?

Biotech公司的“退潮”还只是个开始。

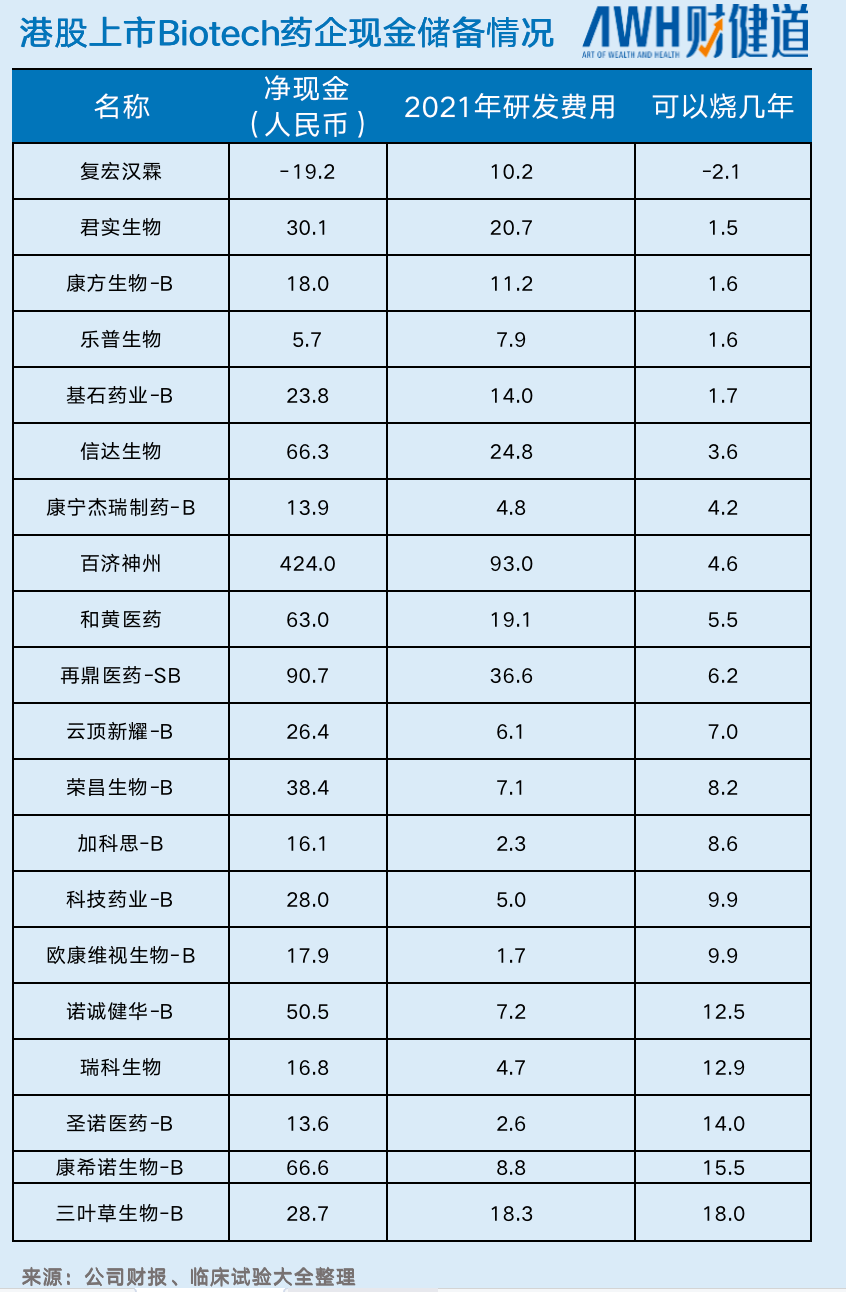

北极光创投合伙人宋高广对《财健道》表示,从客观角度来看,创新药行业市场竞争激烈,支付环境也比较单一,很多初创期Biotech公司账上很难储备维持两年运作的资金。

在宋高广看来,产品本身缺乏竞争力,商业化路径比较远,账上“余粮”不足,这三种企业很可能会是先倒下的一批。

医药行业资深人士阿基米德同样表示,今年并非Biotech企业“消失”的高峰期,真正的“生存挑战”是在2年后。

港股18A企业的现金储备情况是阿基米德对这一问题的重要判断依据之一。对Biotech来说,在资本输血锐减的局面下,现金储备显得十分重要。只有血够厚——至少能支撑2年以上的研发支出,才有可能熬过寒冬。

昂阔医药联合创始人和首席商务官Andy Fu告诉《财健道》,在临床前,Biotech公司可能投入不到1000万元就能研发出一个自己想要的分子,一旦进入临床,所需的费用会直接成倍增长。上市、定增、融资、License out都是企业补充现金储备的重要手段。

不过,资本市场流动性匮乏的导致其他融资手段困难的情况下,可取得非稀释性融资的License out成为了最优解。但一千多家生物医药公司中,真的能做License out交易的,一年可能不到20家。

为了顺利度过“生存危机”,Biotech企业接下来会迎来一波“大鱼吃小鱼”的收购潮吗?

在宋高广看来,未来一段时间内,出海和并购都不太可能是Biotech行业发展的大趋势。不容忽视的是,中国创新药历史疲软,10亿元以上的并购案例都很少看到。中国传统仿制药企的成长更多是类工业的,而不是像新一批创新药企一样,从出生就和资本绑定在一起。

因此,Biotech行业更有可能发生的是,大量企业抱团取暖式的整合或者被低价收购。

今年2月,石药集团通过收购拥有铭康生物51%股权的珠海至凡企业管理咨询中心(有限合伙),成为铭康生物新的控股股东。这项交易完成后,石药拿下了铭康的核心产品三代特异性溶栓药铭复乐(TNK-tPA),同时该品种开展了脑梗溶栓适应症的探索,是一次Big pharma和Biotech的双赢。

为什么类似的并购案例还未大规模出现呢?

Andy Fu告诉《财健道》,传统药企对创新药的理解是一方面,另一方面关键还是估值。之前这些biotech公司估值较高,收购它们并不是最好的时机。

在Andy Fu看来,相比国外,中国Biotech现在所谓的退出渠道只有上市,从产业发展的角度来看,这是不健康的。

Andy Fu指出,在一个成熟的生态环境里,Biotech企业的出路可以简单划分为三条。

盈利产品上市后销售盈利,国外的大药企、中国传统药企走的都是这条路。

关门

没有谁能永远靠融资活着,投资人毕竟还是追求回报率的。

卖身

欧美等成熟医药市场,大部分Biotech企业结局是被大药企收购。

这种退出路径让Biotech公司没必要去讲一个商业化的故事。事实上,这也是大部分Biotech公司诞生即确定的发展路径。

被收购或卖身并不意味着进入“死”门,反而,无法做到创新才是真正的“劫”。但在中国,大家都在追问一家Biotech的商业化。

浩悦资本资深合伙人李逸石指出,在一个健康的生物医药行业,更多的公司不应该是因为融不到钱才活不下去,而是应该像美国市场一样,当你的分子进入临床以后没有拿到更好的数据,投资人和公司高管都认为没有必要把管线再往后推,公司自然就解散了。

这是一个健康的生态体系下应该发生的事。

但是在目前的中国市场,因为研发维持不下去的,是次要原因,因为资本或现金流维持不下去的,才是主要原因。

不容忽略的是,随着行业发展往后推移,次要原因很可能会代替主要原因。

02 指北针:全球Biotech行业遇冷

从高处回落,几乎是全球Biotech行业在资本市场的境遇。

1993年2月22日,致力于攻克败血症的Synergen公司宣布,Antril(败血症休克药物)III期临床未达到主要终点,预示着实验失败,股价超跌68%。

预期被打破不只是发生在败血症这一个领域,它的延展扩至整个美国生物医药领域。

BTK生物指数大跌的“噩梦”就此演绎。1995年3月跌至低谷77.56点,而此前1992年1月还是223.92点。

这是美国Biotech历史上第一次出现“Bug”。直至2000年,BTK生物科技指数突破700点,才将将回血。20年后,疫情再次点燃了生物医药的热情,2021年初BTK生物科技指数最高点为6000点,涨幅是20年前的9倍。

宋高广提到,2018—2019年下半年,资金在医疗领域其实是相对收紧的,但是疫情突然来了,医疗被推到了高光下,当时传统热门赛道受挫,大家一致认为医疗是一个抗风险能力很强的赛道,一拥而入,造成了一个爆发式的增长。

李逸石同样表示,美国当初Biotech泡沫危机在于,当重组DNA技术等生命科学领域的底层技术革新并应用于现实世界中的时候,人们高估了技术发展速度,而低估了医疗、药物以及整个健康行业在当时所面临的巨大挑战,没有意识到临床试验的困难以及人体的复杂性。错误把科学当作万能的“阿拉丁神灯”,在短期之内几个临床试验失败带来全行业的巨大失望之后,整个Biotech行业从而一泻千里。

将历史拉回现实,我们现在所遇到Biotech危机与历史的一侧有相似之处,但更多的是不同。

2015年,原国家食监总局推动“7.22核查风暴”,在1622个药物临床试验项目中,有超过八成的新药申请被药企撤回,或是被原国家食药监总局“不予通过”。一时间大批临床试验造假、“伪创新”的泡沫被打散。

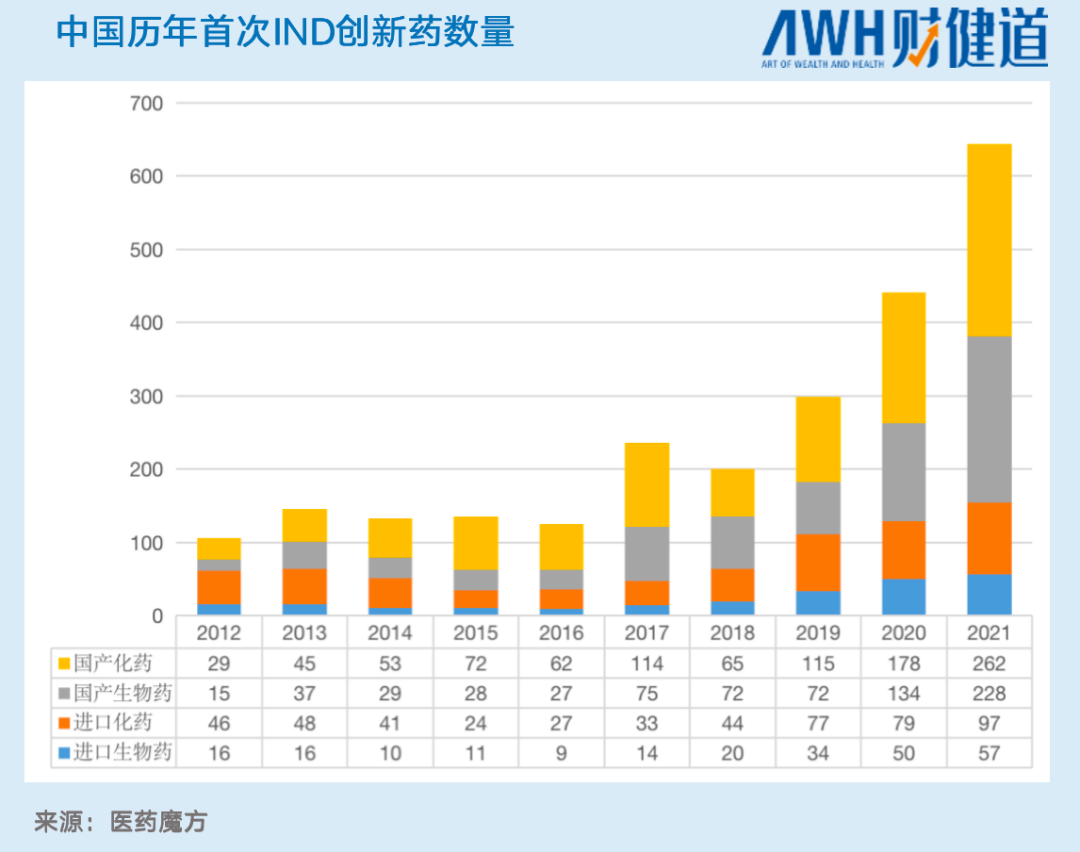

2016年,中国创新药企刚刚拉开初登舞台的序幕。多年以来,无论是IND(新药临床研究)还是NDA(新药上市申请),进口药物在国内创新药的品种中都占得“半壁江山”;但2017年以后,国产IND新药数量逐年增长,2019年-2021年总体CAGR(复合年均增长率)达47%,2021年国产药品更是占比达76%,国产化药、生物的发展势头与往日大不相同。

从创新药融资额度变化情况来看,2021年一级市场创新药融资额超过千亿,多项前沿生物技术获得投资方青睐,包括ADC技术、细胞治疗、基因治疗和实体瘤免疫细胞治疗等。

但李逸石强调,中国的创新药行业整体发展历史不超过10年时间,在此期间,事实上绝大多数药企一直在复刻国外现成的技术,引进一个国外临床后期的药,或者把国外的分子稍微改改就称为“新药”,但实际上,底层技术并没有任何革新。在港股18A、科创板找到一家真正意义上的创新药公司是极其罕见的,没有创新就没有生命线,如果中国的创新药企不做出改变,生存危机的到来只是早晚的问题。

李逸石反问,如果一家Biotech的产品管线、技术、数据,不足以打动几千家风险投资机构的话,又凭什么打动Big pharma和传统药企?

产业发展规律并不会因资本的热度而改变。

从创新药全球研发上市的进度来看,进入临床的药物中只有约12%的药物能够最终获批上市,每一年都有很多药物止步于临床II期。

也就是说,90%多的Biotech公司产品最终是无法获批的,一些小的只有单产品的公司,结局必然是消亡。

从这个角度来看,突然暴增的融资额必然催生泡沫的增多。

03 闯关“创新”:如何去摘高处的苹果

宋高广强调,实际上,不管会不会遇到疫情这种黑天鹅,医疗行业的高风险性都存在。

中国此前很多生物药做的是me-better,所以这种现象还不明显,大家对于Biotech的高风险性没有概念。尤其是港股18A和科创板的“接盘”,一定程度上让乐观情绪成为投资主流,忽略了医疗本身的慢周期。

但低处的苹果总会被摘光。

二级市场的股价趋势压力传导到一级市场的投融资领域,显然投资人的态度愈加谨慎。

一位专注于肿瘤创新药开发的行业人士表示,据其所知,不建厂的情况下,一家Biotech公司进入临床后一个月固定成本也就在几百万到一千万之间,但早几年行情火爆,很多公司都建厂了。

目前情况下,如果有好的管线,但没有产品出来,那么最好的结局是卖给国际大药企,他们出手会比较大方,因为他们对于自己的销售预期会比较乐观。现在国内很多大的Biopharma,像信达、百济他们手上有大笔现金,所以出手也算OK。

强者恒强,头部创新药企不仅“血厚”,造血能力也越来越强。中尾部企业就没有这么乐观。

在宋高广和北极光创投的投资逻辑里,投资Biotech的首要标准是高技术壁垒。高技术壁垒,意味着拥有高的竞争壁垒以及有可能获得国家承认的高价值专利,这是药品获益的根本;其次是创新可能性,能够给投资者以想象空间;最后是一定的市场窗口。很多PD-1药物在临床II/III期被资本早早抛弃,就是因为PD-1赛道竞争太激烈,10名以外的药品已经失去了市场机会。

如此筛选一轮,Biotech企业能够价值回归、各得其所。

而这场Biotech的生死劫,对行业来说是一次再常见不过的市场调节,是资本回归理性、挤出泡沫的必经之路。

有幸存活的Biotech,将带领行业跃迁至下一个阶段,一个产业迅速转型升级,创新难度增加,投资人也更加专业的新周期。

04 颗粒度:Biotech行业展望

很多人把2016年当成中国Biotech的元年,所以这个行业的发展堪堪才过了6年的时间,“黄金十年”却连第一个完整的周期还没有结束。

从长期角度来看,把眼光放到10年甚至20年后,Biotech仍然是一条好赛道。XBI指数从10年前到现在翻了3倍,这反而是比较正常的。

当然,行业的调整也是一个大浪淘沙的过程。一些没有竞争力的公司消失,投资会集中到优质公司身上,资源的分配会更有效率,长期来看是好事。

反观美国Biotech第一次泡沫危机,不难看出,制药行业的链条冗长而复杂,资源夯实、专业度又强,即便如辉瑞这样的“宇宙第一医药公司”,都不可能从0-1全部由自己完成。

Biotech生态如何能发挥最大优势?答案是站在最合适的位置。

美国的制药产业链是分散的,Biotech只做研发创新,大药企向商业化进军。而国内创新药企想要趁着这一波红利期,“一口吃成个胖子”,几百家甚至几千家药企都走向商业化,每家都能卖PD-1?

创新药这个产业链,必然会被切割得越来越细,越来越垂直。

Andy Fu告诉《财健道》,因为负责BD工作,自己基本每天都会看国内Biotech企业,目前有一些创新药企的项目已经排到全球Top3的地位,星星之火,可以燎原,创新型增长还是不容小觑的。

美国当初的第一波Biotech潮是由底层技术创新引起的,从转基因技术到重组DNA等,大家对于Biotech有个错误的认知,认为生物医药无所不能,低估了临床和人体结构的复杂性,最终行业发展步伐没有那么快,导致大家期待落空。

而中国Biotech这几年来的发展中,真正有技术革新的公司很少,大多都是沿用国外已经做好的模式,将现成的分子,靶点略作改造,然后企图在中国医药行业转型中,利用中国独特的生态系统来赚取一波红利。

迄今为止,港股18A也好,通过科创板第五套上市的公司也好,还没有因为流动性枯竭退市的公司。

李逸石表示,很期待接下来的一年会出现退市的Biotech公司,因为资本市场这种传导效应,会更有利于行业进行良币驱逐劣币,大家对这个市场的认知才会越来越科学,行业发展才会越来越健康。

站在当下这个时间窗口,让我们回头看看Biotech行业已经发生的故事,有哪个章节留有遗憾,再想想未来,哪段故事会成为下一章的重点?

参考资料

【1】港股上空都是医药股的眼泪. 财健道. 张羽岐 杨燕 吴妮.2022.03.15

【2】被万人唾弃18A的B面:机构开始暗中布局,哪些Biotech能活下来.瞪羚社.Kris. 2022.04.10

【3】美国第一次Biotech泡沫启示录.氨基财经.氨基君.2022.03.17

【4】PD-1是国内Biotech的练兵场.医药投资部落. 徐徐有米.2022.04.07

【5】Biotech公司的股价催化剂.BiotechVentureCapital. Biotech VC. 2019.09.09

【6】裁员,退市,这家biotech没熬过冬天.药事纵横.药圈涛哥。2022-03-12

【7】中国新药注册审评研究报告(2021年). 医药魔方.胡红喜 芦晓彤2022.02.22

【8】知名Biotech:破产,退市,大跌80%. 药事纵横. 药圈涛哥 2022.04.11

【9】国内老牌巨头出手清场:手握90亿现金、两度抄底Biotech、突围mRNA赛道.瞪羚社.2022.04.06

【10】生物科技企业“过冬术”:从11仰仗外部融资到转向加速商业化.第一财经.2022.03.27

【11】透过世界看中国:美国制药行业60年.长江证券.2008.12.19

【12】Does biotech M&A benefit investors.Nature Biotechnology.Tom Jacobs.2004.9.1

评论