文|面包财经

面包财经编者按:

股市低迷背景下,权益类产品正在经历寒冬。但是,基金公司和基民的冷热未必相同。

一个典型的情况是,基民亏钱、基金公司赚钱。即便是业绩表现较差、净值明显回撤、甚至是单位净值大幅低于1元的基金产品,基金公司仍然可以收取管理费。

所以,即便是老产品净值大幅回撤,去年发行的“次新”产品仍处于亏损状态,一些基金公司仍然热衷于发行新产品。

尤其是一些股东背景比较雄厚的基金公司,比如银行系的招商基金(大股东为招商银行),借助品牌和渠道等方面的优势,在今年一季度仍然大规模发行新产品。

本文为关于招商基金相关产品回撤的首篇研究。作为颇具品牌知名度的基金公司,招商基金当前同时存在几种比较显著的状况:一是近年来管理规模迅速扩充,二是基金公司管理费收入迅速增加、基金公司赚钱能力提升,三是今年一季度多只产品净值回撤、基本亏损较为严重,四是今年一季度新发行产品较多,位居银行系基金前列。

梳理公开数据发现,今年以来招商基金多款权益类产品净值集体回撤,多只产品年内最大回撤超过20%或单位净值显著低于1元。以规模最大的招商蓝筹精选A为例,年内回撤接近20%。该基金成立不到1年,但最大回撤已接近25%。

分析发现,招商基金近几年新基发行热情较高,2021年权益类产品发行数量更是达到新高度。然而,这些新基整体表现较差,多只产品单位净值跌至1元以下。2022年一季度,招商基金并未放缓新基发行速度,共发行5只权益类新基,这些产品当前也不同程度面临业绩压力。

加速发行新基,使得招商基金的营收、净利润规模大幅增长。但规模大幅扩张的同时,如果投研、风控能力无法有效匹配,则可能导致产品回撤加剧、基民利益受损。

招商蓝筹精选A:“明星”产品深度回撤,基民亏损

招商蓝筹精选股票型证券投资基金(基金主代码:011882,以下简称“招商蓝筹精选”)是招商基金旗下规模最大的权益类产品。该基金的投资类型为普通股票型,2021年末基金合计规模约为60亿元,基金经理为王景。

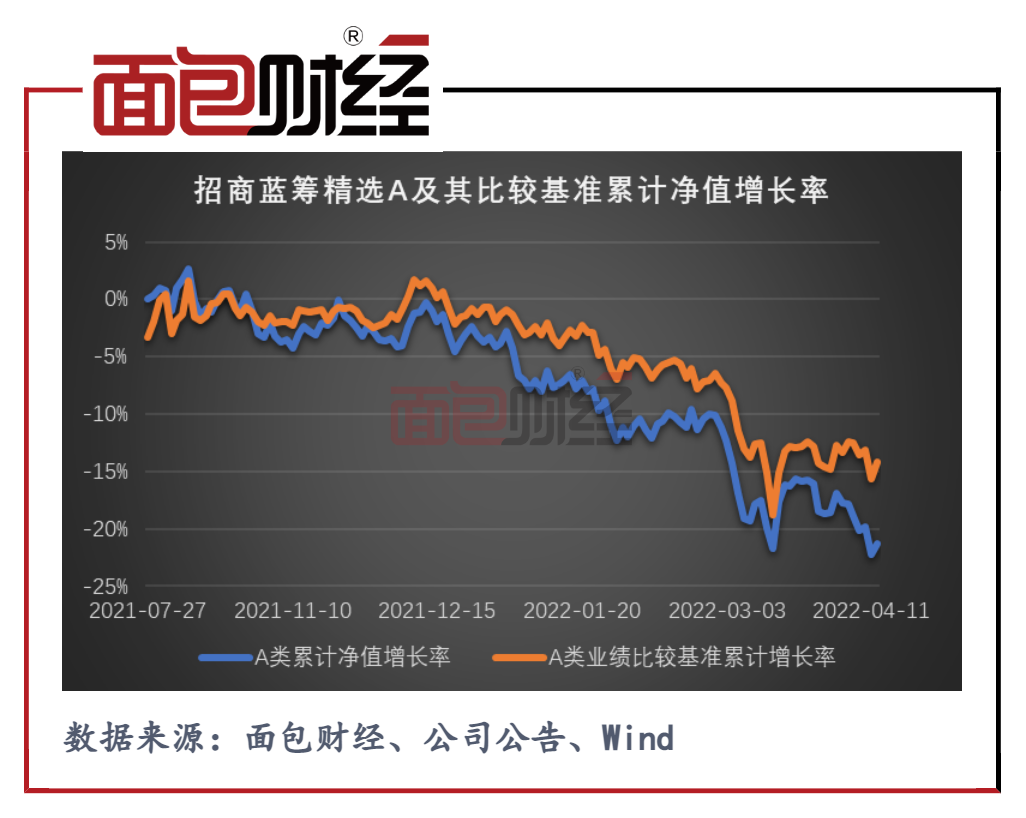

该基金成立时间尚不满1年,成立以来业绩表现一般,尤其是自2021年年末,基金净值持续跑输业绩比较基准,近期与基准的差距更是呈扩大趋势。截至2022年4月12日,招商蓝筹精选A单位净值已跌至0.8元以下,今年以来回撤接近20%、跑输基准约5.6个百分点。

图1:招商蓝筹精选A累计净值增长率、比较基准累计收益率

基金净值大幅回撤或与其高仓位运行遇上股市下挫有关。

2021年年报显示,招商蓝筹精选年末股票持仓比例达到87.93%,较三季度增加近22个百分点,持仓股票基本与三季度一致。2022年以来,该基金前十大重仓股大多出现股价下挫,其中第一大重仓股中科创达跌幅超过37%,舜宇光学科技、长城汽车等港股的股价更是拦腰折断。

分析发现,由王景管理的权益类产品年内全员回撤并跑输基准,回撤率均超过15%。其中,过半产品为2021年发行的新基,基金规模都超过30亿元。

图2:王景管理的权益类产品明细(初始基金口径)

规模大幅扩张后,权益型新基整体业绩遇冷

2021年,招商基金新基发行规模刷新公司近10年的记录,超过1000亿元,接近公司当年年末基金资产净值的15%。其中,权益型产品发行规模超过380亿元,发行产品数量达到18只,约为2020年发行数量的2倍。

然而,权益型新基的业绩表现并不乐观,大部分产品单位净值跌至1元以下,且在年内出现深度回撤。

图3:2021年新成立的权益类基金(初始基金口径)

其中,招商兴和优选1年持有的成立以来表现最差,该基金的单位净值跌至0.5772元,回撤超过40%,同时跑输基准逾10个百分点。该基金由基金经理付斌、王奇玮共同管理。

同样由付斌、王奇玮管理的招商企业优选A的年内回撤也相对靠前,基金单位净值跌至0.6372元。两只基金自2021年下半年的重仓股种类基本一致,基金单位净值走势非常相似。

图4:2021年下半年以来招商兴和优选1年持有、招商企业优选A的单位净值

基金公司赚钱,基民不赚钱

逆市下,招商基金并未放缓新基发行速度,2022年一季度共成立新基17只,其中权益型产品数量达到5只,发行规模约17亿元,这些基金多半也在年内出现不同程度的回撤。

招商证券的2021年年报显示,招商基金2021年末公募基金资产管理规模(剔除联接基金)为7410亿元,同比增长47.21%。2021年末,招商基金非货币公募基金规模排名行业第7。

基金规模的快速扩张,使得公司营收利润进一步提升。数据显示,招商基金全年实现营业收入52.32亿元,同比增长61.72%;净利润16.03亿元,首次突破10亿元,同比增长77.31%。

公司盈利情况与基金业绩表现大相径庭。2021年,公募基金公司业绩总指数(根据基金公司任职基金的复权单位净值增长率,以规模加权方式拟合基金公司指数后,计算指定区间的业绩回报,下同)显示,招商基金全年收益率仅为0.3%,在行业内排名100名之外,其偏股型业绩指数为-2.79%,收益率告负。

基金公司的收入一般与管理规模成正比,因此天然具有扩大规模的冲动。但是,投研、风控能力更多是“慢功夫”,基金公司规模大幅扩张后短期可能遭遇业绩加速回撤,致使股民利益受损。

附录:招商蓝筹精选重仓股2021年业绩表现

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。

评论