文 | 英才杂志 刘超然

物流板块在近日发布《关于加快建设全国统一大市场的意见》的顶层政策消息的刺激下逆市爆发,大涨超4%,新宁物流、中储股份、嘉诚国际、三羊马等超十股涨停。根据收盘后的数据来看,顺丰控股、中储股份、新宁物流等头部个股都获得了主力资金的净流入。

政策端的正面刺激无疑为处于低迷的物流板块注入一剂强心针。

国际化趋势,物流板块开启内卷模式

根据申万一级行业分类,交通运输板块的市场表现一直都处于“沉寂”状态,在2007年和2015年,两次行业顶峰后,板块进入长达数年的盘整,除了在2019年有过一次大的波动后,基本没有形成明显走高的趋势行情。

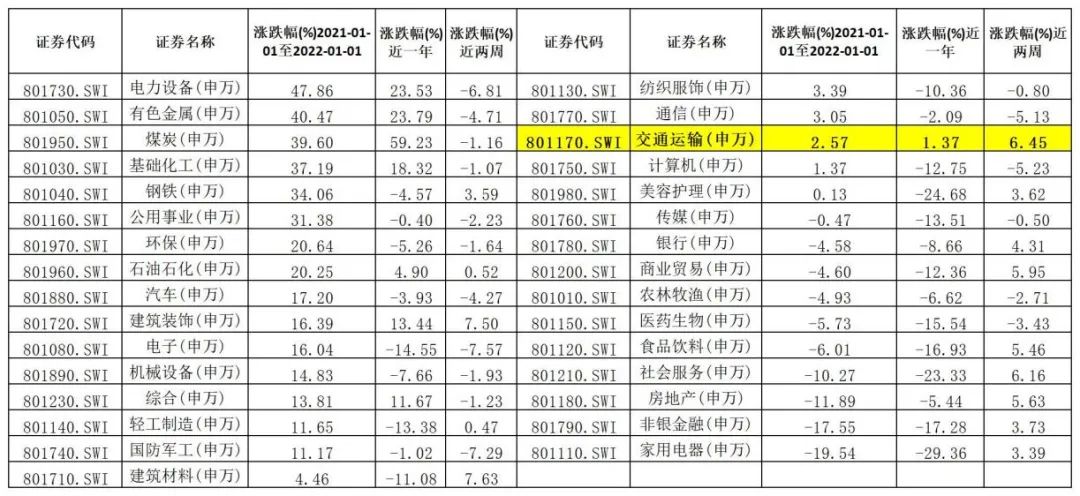

下表将交运板块与其他板块进行了横向对比,2021年全年,物流板块的表现排在全行业的后50%,相比2021年火爆的资源类板块确实相差很多。而且从近一年各种“黑天鹅”事件影响下,板块呈现微涨的趋势可以看出物流板块当前大概率已经处在低位,下行空间相当有限。而且从顶层政策刺激后,板块在近两周上涨超过6%,排在全板块前三,上行概率不断增加。

数据来源:choice

其实物流板块的变局早就有所端倪。

随着产业升级,供应链成为各行业龙头打造生态的核心环节,而物流仓储板块是供应链的核心,也是最近几年的热门赛道。随着物流板块的发展,集中度增加将是大趋势,近两年的物流板块也出现了很多大手笔的收并购,无论是对公司生态还是对行业本身而言,机会层出不穷的同时竞争也愈发激烈,行业“内卷”程度在不断加深。

近年物流行业的一二级市场交易都相当活跃。最近的有3月份京东物流(02618.HK)斥资89.76亿元收购德邦股份(603056.SH)部分股权;以及2月份,亚太地区不动产管理公司ESR完成一笔华东地区总面积逾55万平方米物流的资产组合收购操作;稍远些的2021年2月,顺丰控股(002352.SZ)146亿元收购超51%的嘉里物流(00636.HK)股份;2021年7月,华贸物流(603128.SH)5.4亿收购跨境电商物流公司佳成国际70%的股份,同年12月,极兔68亿收购百世快递的国内业务。

其实不难发现,仓储物流板块的“内卷”背后是行业正在从成长期逐渐向成熟期过渡,竞争局势加剧、市场集中度增加是行业发展驱动下的必然结果,各大仓储物流企业都开拓新的“疆土”。数据显示,我国的外贸结构正在发生转变,2022年,传统贸易与电商贸易的比例从2018年的7:3逐渐接近1:1,其中跨境电商的增速最快,成为新的增长点,而且电商贸易所需的仓储物流面积是传统贸易的三倍以上,这意味着对仓储物流的效率提出了更高的要求。

仓储物流国际化或许会成为板块下一个重要风口。

盘点2021年国内头部物流上市公司

4月以来,国内部分地区疫情复燃,导致多地物流出现阶段性延缓甚至中断,对仓储物流板块提出巨大挑战。过去的3月,中国快递发展指数同比下降7.1%,为251.1。发展规模指数、服务质量指数、发展能力指数和发展趋势指数都呈现下降趋势,分别下降1.7%、8.6%、8.1%和39.1%,其中发展趋势严重受阻。

近期政策连续输出,侧面体现了行业正在面临的挑战,这里对物流板块中细分产业龙头进行盘点梳理:

数据来源:choice

1. 综合物流

中国外运(601598.SH):公司是招商局集团旗下的物流运营平台,拥有全面的国内服务网络和海外服务网络,海外网络已覆盖40个国家和地区;物流业务包括水运、陆运、空运、汽运和多式联运五大通道。受益于2021年跨境贸易增长,海运价格持续高位、航空运力紧张等,公司2021年营收增长47.09%;归母净利增长34.82%,基石业务是货运代理及相关业务,占总收入70%以上。

2. 海运物流

中远海控(601919.SH):国内海运绝对龙头,由于全球疫情,航运价格大幅上涨,运价指数不断走高,受益于在近两年航运板块的高景气度,公司2021年归母净利润893亿,同比增长近900%,而2022年Q1归母净利润高达276亿,仍有78.6%的增长。按照一个月30天来计算,中远海控一季度平均每日净赚超3亿元;经营赚到的钱也直接体现在现金流上,截至2021年末,中远海控的货币资金余额增长了237.41%,达到1783.28亿元。

3. 电商物流

京东物流(02618.HK):背靠京东,带有电商供应链属性,与产业链的联系紧密,优势在于对互联网渗透率较高的行业具有较强的深耕基础,前置仓优势是京东物流的核心竞争力,公司净利润仍然亏损,但营收增长较大,2021年营收超千亿,同比增长超过200%。

4. 快递物流

顺丰控股(002352.SZ):国内最大的综合物流服务商,巅峰市值超6000亿;公司通过收购嘉里物流,强化增速最快的国际业务板块,目标开拓跨境电商物流业务,2022年公司供应链及国际业务实现了大幅增长,实现营收59.69亿,同比增长了496%;未来国际化综合物流服务是其主要发展方向,对标UPS、联邦快递等国际巨头。

中通快递(02057.HK):快递市场份额第一,成本控制是公司的核心竞争力,使得公司保持较好的盈利能力,营收规模虽不是行业领先,但营业成本一直保持在低位,2021年公司毛利率居行业第一。

5. 大宗商品供应链:

物产中大(600704.SH)与厦门象屿(600057.SH):国内大宗商品物流的寡头企业,2021年至今,由于疫情带动的全球通胀,大宗商品价格波动较大,大涨大跌,供需出现旺季不旺,淡季失衡的情况。从业绩看,物产中大营收增速快于厦门象屿,虽然营收较大,但由于行业特点就是盈利能力较低,两家公司的毛利率和净利率均稳定在2%和1%左右。相较于我国大宗商品供应链服务市场规模较小,以物产中大、厦门象屿等为代表的行业头部企业市场占有率仅5%。

(以上不作为投资建议,仅为参考,风险自担)

评论