记者|梁怡

近年来,我国口腔医疗市场发展迅速,产业链相关公司受益明显。

近日,又有一家口腔医疗上游材料厂商——爱迪特(秦皇岛)科技股份有限公司(简称“爱迪特”)闯关创业板,保荐机构为中信建投。

爱迪特从事口腔修复材料及口腔数字化设备的生产和销售,主要向义齿技工所和口腔医疗门诊、口腔医院等口腔医疗服务机构提供。

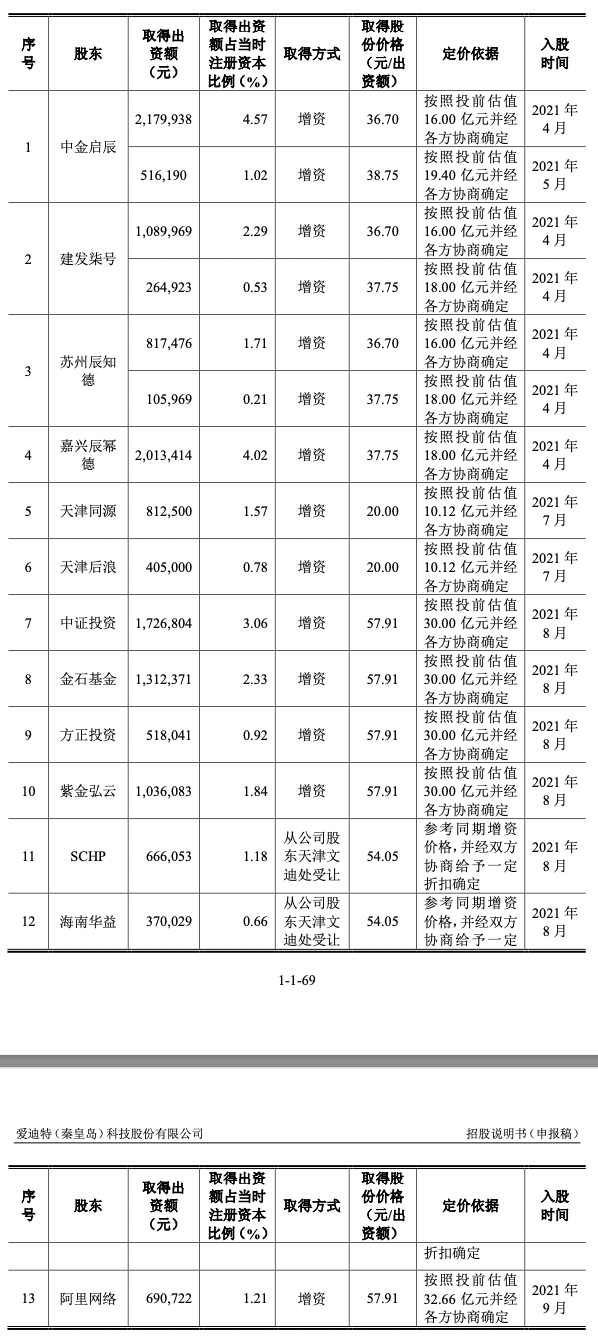

上市前,爱迪特的原第一大股东全民爱迪特套现4.82亿元离场,随后2021年多家资本陆续进场,甚至阿里网络也突击入股。

然而在口腔医疗行业向上时,爱迪特的盈利能力却背道而驰,毛利率连年下滑,并且应收账款日渐高企,经营活动产生的现金流净额在2021年前三季度末首次出现负值。

原第一大股东套现离场,阿里网络突击入股

爱迪特成立于2007年,由李洪文和李斌分别出资5万元设立。

2017年3月9日-2018年11月2日期间,爱迪特在新三板挂牌,彼时第一大股东全民爱迪特持股48.25%,由于全民爱迪特或其他股东依其持有的股份所享有的表决权均不能够决定公司董事会半数以上成员当选,所以新三板挂牌期间公司并无控股股东、实际控制人。

2019年12月全民爱迪特将所持36%的股份分别转让给君联欣康、HAL、Adveq、ASP,每股作价约20元,共套现3.6亿元;随后2021年3月爱迪特以1.2246亿元回购全民爱迪特所持的12.25%的股份,因此,通过两番操作全民爱迪特共计套现4.82亿元离场。

据悉,全民爱迪特系新加坡上市公司新加坡全民牙医集团(Q&M DENTAL GROUP(SINGAPORE) PTE.LTD.)的全资子公司。全名牙医由黄震霄于2008年创立,在中国业务版图上,2012年集团收购上海康怡口腔的80%股权;2014年全民牙医收购沈阳奥新口腔集团60%的股权。

值得关注的是,原第一大股东离场后,多家资本陆续进场。

招股书显示,2021年爱迪特引进11家外部股东(天津同源、天津后浪为员工股权激励),其中不乏中金启辰、中证投资、金石基金,方正投资等明星资本,短短半年公司估值也翻了一番。

此外,阿里网络也突击入股。根据河北证监局官网,爱迪特在2021年9月23日与中信建投签署了上市辅导协议,这也意味着在阿里网络增资入股逾半月时间,公司便开启了IPO。

天眼查显示,阿里网络背后股东分别是淘宝(中国)软件有限公司、浙江天猫技术有限公司、阿里巴巴網絡中國有限公司,各自持有公司57.59%、35.75%、6.66%的股份。

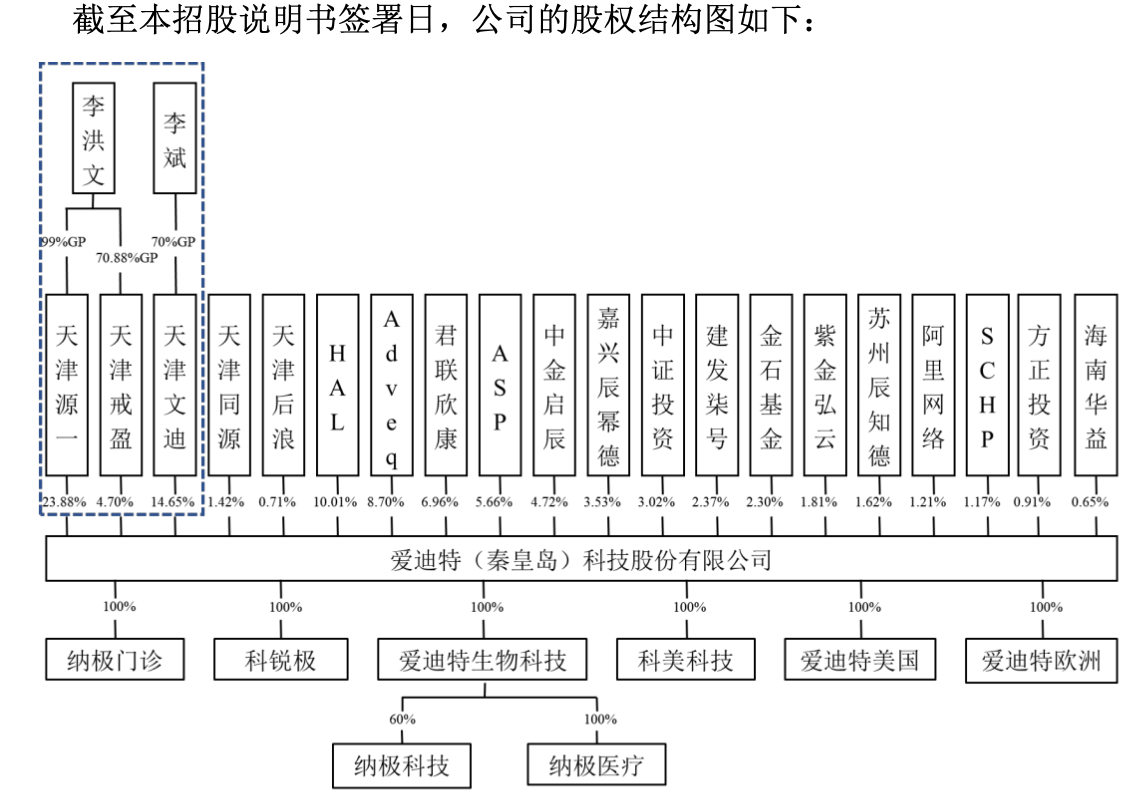

招股书显示,2019年11月李洪文、李斌、天津源一、天津文迪共同签署了《一致行动协议》,以李洪文或天津源一的意见为准,天津文迪为天津源一的一致行动人,李斌为李洪文的一致行动人。

IPO前,天津源一直接及通过《一致行动协议》间接控制公司合计38.53%股份的表决权,为公司的控股股东;李洪文通过天津源一、天津戒盈及《一致行动协议》间接控制公司合计43.23%股份的表决权,为公司的实际控制人。

此外,前述天津文迪通过股权转让收益5600万元,也就意味着李斌套现了3920万元。

行业向上,公司盈利能力向下

事实上,资本的青睐源于对爱迪特所处的口腔医疗市场潜力的看好。

根据前瞻产业研究院,2008年-2020年我国口腔医疗行业市场规模从200亿元增长至1135亿元,复合增速达15.73%,预计未来中国口腔医疗市场规模仍具有较高的增长空间。

然而我国口腔医疗市场规模仍不敌发达国家。医趋势和国家卫健委联合发布报告中指出,2019年我国口腔医疗市场规模为1035亿元,折合约159亿美元。而欧洲、美国口腔市场规模分别约为700亿美元、1200亿美元。

同时,我国人均口腔消费支出远低于发达国家消费水平。2020年美国、日本、韩国的人均口腔消费均超过1500元人民币,而我国人均口腔消费仅为136元。

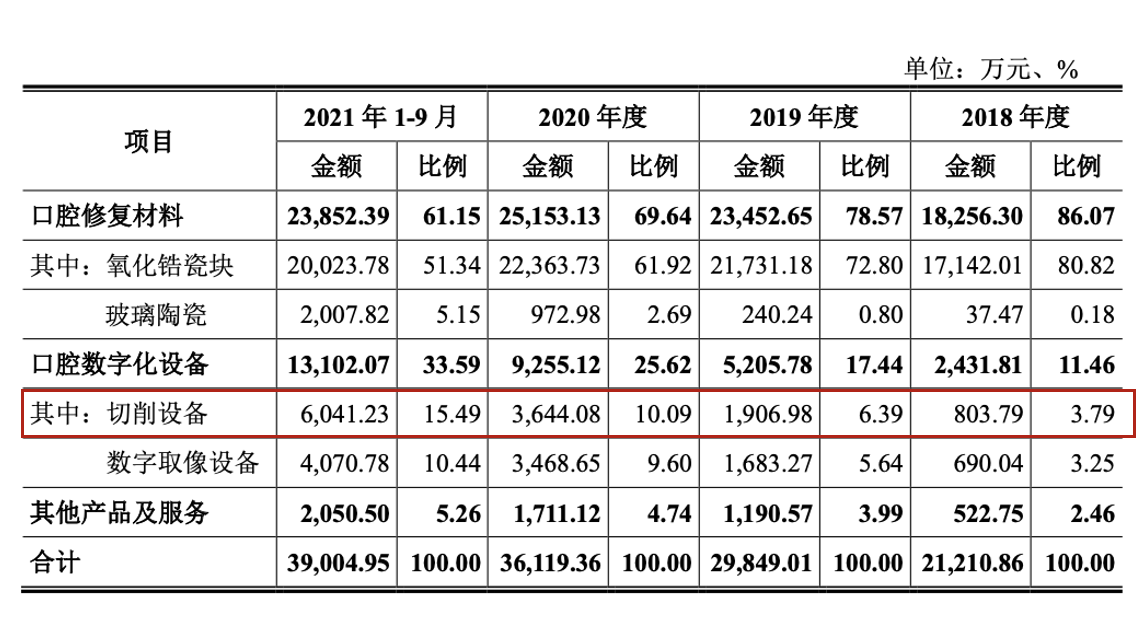

收入构成来看,爱迪特的口腔修复材料主要以氧化锆瓷块为主,但是报告期内(2018年-2021年前三季度)收入增幅并不大,公司增收主要在于口腔数字化设备的切削设备。

爱迪特的产品外销至欧美、日韩等120余个国家及地区。报告期内,公司境外销售收入占主营业务收入的比例分别为46.19%、38.13%、36.08%和45.58%,因此也存在国际贸易、监管政策、汇率波动风险。

报告期内,爱迪特实现营业收入分别约为2.13亿元、2.99亿元、3.62亿元、3.9亿元;对应归母净利润分别约为4737.02万元、4858.33万元、4462.16万元、4040.84万元。

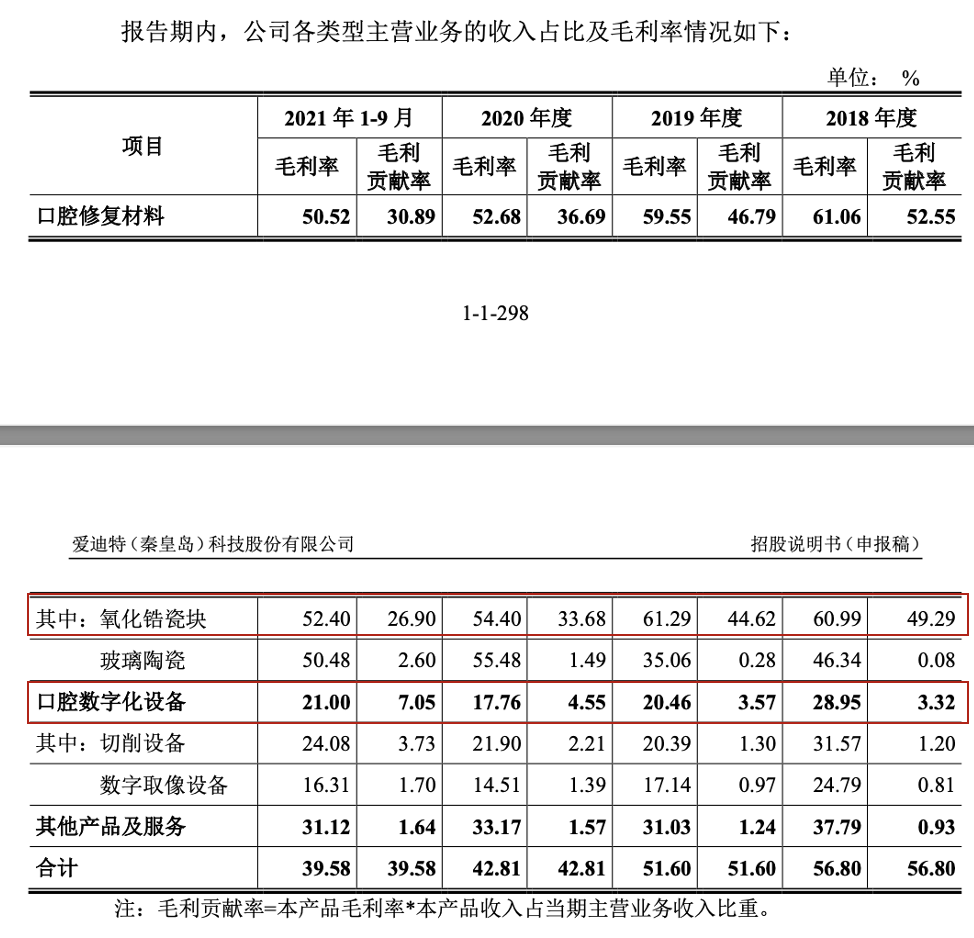

不难发现,公司营收向好时,盈利能力却在收窄。报告期内,公司主营业务毛利率连年下滑,分别为56.80%、51.60%、42.81%和39.58%。而新三板挂牌期间,公司毛利率分别为59.24%、53.95%。

爱迪特毛利率下滑系两方面原因,一是口腔修复材料中的氧化锆瓷块毛利率降幅较大,其毛利率由2019年的60.99%下滑至2021年前三季度的54.40%,同期平均单价由354.15元/块下滑至296.22元/块。

另一方面,报告期内,公司口腔数字化设备毛利率也连年下滑,收入占比则明显提升,分别为11.46%、17.44%、25.62%和33.59%,根源在于外采。

此外,报告期内爱迪特的应收账款日渐高企,其账面价值分别为3710.62万元、6629.23万元、1.14亿元和1.76亿元,占比分别为17.46%、22.16%、31.40%、45.21%,且截止于2021年1-9月,公司经营活动产生的现金流量净额报告期内首次出现负值,为-5718.68万元。

本次IPO,爱迪特拟募资9.55亿元,2.35亿元用于爱迪特牙科产业园-口腔 CAD/CAM 材料产业化建设项目、2.64亿元用于数字化口腔综合服务平台项目、1.69亿元用于爱迪特牙科产业园-研发中试基地项目和2.87亿元补充营运资金。

评论