记者 |

编辑 | 陈菲遐

深信服(300454.SZ)去年营业收入为68.05亿元,同比增长24.67%;净利润2.73亿元,同比下降66.29%。这份成绩单虽然符合此前业绩预告预期,不过很难令市场满意。

股价方面,深信服已从去年最高点333.07元/股下跌至95.3元/股,累计跌幅超70%。

事实上,不仅仅是深信服度过了艰难的一年,整个网络安全板块(884133.WI)也正在经历一轮寒冬。板块内绝大部分个股均创下了四年以来最低价位,启明星辰(002439.SZ)、绿盟科技(300369.SZ)、天融信(002212.SZ)、奇安信(688561.SH)等去年至今跌幅均在60%-70%,目前估值也达到了历史低位。

业绩大幅下滑

由于2020年第四季度多家网络安全公司超预期的业绩,让市场对网安公司2021年预期比较乐观,不过随着业绩的陆续披露,真实情况浮出水面。

由于部分项目因疫情因素导致招投标延期,行业内公司去年业绩真实表现并不理想。已经发布2021业绩快报的公司中,安恒信息(688023.SH)、蓝盾股份(300297.SZ)、奇安信、中孚信息(300659.SZ)的归母净利润分别同比下滑89.53%、851.33%、65.19%、51.65%。

原因方面,由于竞争加剧,行业中企业纷纷采取低价销售策略抢占市场,导致成本支出难以覆盖。另外,网络安全人才的稀缺性又导致公司对于职工薪酬缺乏议价权,致使用人成本居高不下。种种因素下导致的行业内公司利润下跌也就变得不足为奇。

网安产品增长困难

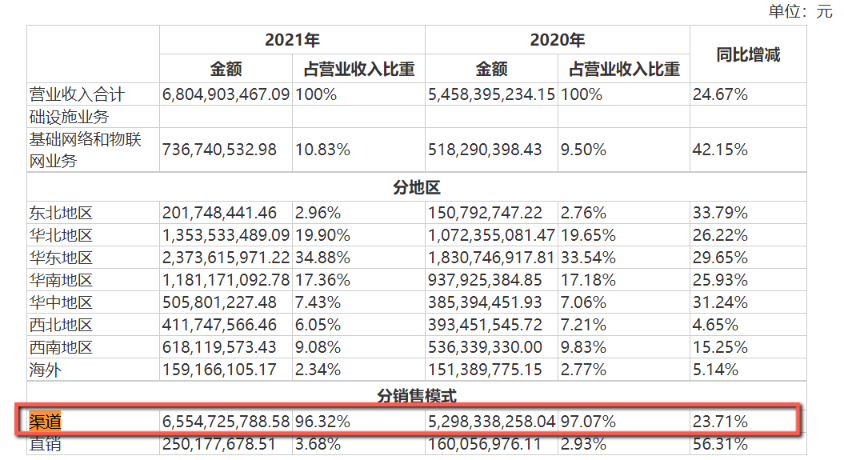

对于深信服而言,从年报各细分业务营收走势中可以发现,目前公司正处于云转型的过渡期。2021年,网络安全业务收入约为36.89亿元,同比增长10.15%,但占公司整体收入比重却由上年同期的61.35%下降至54.20%。相反,云计算及IT基础设施业务占公司整体收入比重由上年同期的29.15%上升至34.97%,收入约为23.79亿元,同比增长49.53%。基础网络及物联网业务收入为7.37亿元,同比增长42.15%,占公司整体收入比重也由上年同期的9.50%上升至10.83%。

数字不会说谎,深信服的天平正逐渐往云计算倾斜。传统安全产品增速放缓、成长空间有限,行业内卷无法保持高速增长是其转型的主要原因。

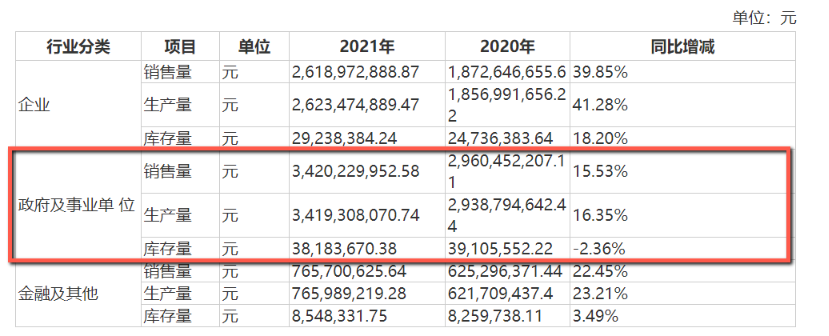

深信服成立以来的第一项业务是做VPN,产品逐步扩大至大信息安全领域,例如:边界安全产品、安全SaaS、终端安全产品、办公安全产品、身份与安全访问产品、云安全产品等等。过去,网络安全业务一直占据着公司6成以上的营收占比,而去年这部分收入首次降至6成以下。国内网络安全产品的主要客户群体为政府机关、事业单位、央企、军工主导,这就导致了盈利状况、客户拓展方面以及回款方面存在诸多限制性。深信服也承认,“由于对行业客户需求的市场洞察不够准确,导致公司按照惯性在政府和事业单位等部分行业客户群投入了较多的资源,但受多重因素影响,此部分投入和产出并未匹配,导致体量最大的网络安全业务增长乏力。”

财报中可以看到,深信服过去8年内,渠道销售收入占比都高于95%以上,去年该数据占到96.32%。这与公司的客户类型有关,因为渠道优势能帮助企业拓展客户,尤其价值量高的政府以及央企客户。但渠道建设也会带来一些弊端,比如销售费用。2021年,深信服销售费用高达23.17亿元,比2020年的18.11亿高出27.91%。其实在过去,深信服的销售费用率一直高于行业平均水准10%,去年公司的销售费用率也高达34.05%,比当前已披露年报的启明星辰的25.13%、绿盟科技的27.29%高出不少,很大程度上影响了利润水平。

因此,深信服目前正在调整业务方向以及客户结构。过去一年政府及事业单位的销售金额虽然仍占据第一,但企业客户以及金融客户方面的销量增速已经远远超过政府及事业单位,这也印证了公司业务正在往云计算及IT基础设施业务、基础网络及物联网业务方向移动。

云转型影响整体利润

其实深信服在云计算方面的起步也很早。根据国际数据公司IDC研究报告,公司桌面云终端(原VDI)产品2017年至2020年连续四年保持中国云终端市场占有率第二,2021年升至第一;云桌面软件VCC类(桌面虚拟化、应用虚拟化)产品2017年至2021年上半年中国市场占有率保持前三;超融合HCI产品2017年至2021年连续五年中国市场占有率稳居前三。

深信服处于云转型期,为了依靠迭代创新产品以及提升产品品质来获得更多客户,近几年在云计算方面持续加大投入,很大程度上也影响到了公司利润。年报显示,公司研发费用高达20.88亿元,较2020年的15.09亿元增长38.34%。过去6年中,公司研发费用投入占营业收入的比率一直都超过20%,去年研发投入占营收比例升至30.68%,较上年同期提升3个百分点。

此外,云计算产品毛利率较网络安全产品相对较低,随着业务逐渐向云计算倾斜,深信服短期利润表现承压。公司也表示,整体毛利率有所下滑,主要是由于毛利率较低的云计算及IT基础设施业务收入增长较快,收入占比逐步提升。

在2015年-2019年,深信服业绩处于稳定高速增长期,每年增速均维持在30%-40%附近。2020年之后,这家转型公司在原本高速增长道路中踩了点刹,至于最终结果如何,时间会给出答案。

评论