文 | 清流工作室 周淼

主编 | 赵妍

南京麦澜德医疗科技股份有限公司(下称“麦澜德”),是一家主营盆底及产后康复设备的的公司,主打产品是生物刺激反馈仪、盆底康复仪、产后康复仪等。简单来讲,就是生产针对女性骨盆底部的肌肉群的电刺激产品。

麦澜德冲击科创板,曾遭遇暂缓审议。不过近日,二次上会成功,保荐机构为南京证券股份有限公司,此次拟募资5.74亿元,用于总部基地建设、研发。

麦澜德申请科创板上市正式获上交所受理的时间是去年6月,9月30日曾因财报更新中止审核,在今年1月首次上会前,公司已获得3轮问询。

期间,公司控股股东、实控人杨瑞嘉、史志怀及核心技术人员,与同行南京伟思医疗科技股份有限公司(下称“伟思医疗”,688580.SH)的过往专利纠纷,被重点追问。

据悉,杨瑞嘉、史志怀等公司6名创业股东均曾在伟思医疗担任核心职位,但未离开“老东家”伟思医疗前,他们便各自委托亲属朋友“代持”设立了“竞品”麦澜德。

之后,伟思医疗就其核心专利权纠纷多次发起诉讼,指控杨、史二人违反竞业禁止条款,如今这些诉讼虽已了结,可也一定程度阻碍了麦澜德的上市进程。

清流工作室研究发现,麦澜德虽然已经成功过会,可对于多轮问询中提到的经销商的情况,或仍有疑点待解。

根据招股书,麦澜德主要以经销模式为主,并通过经销商将产品卖给医疗机构及月子中心等。清流工作室发现,近年来,支撑起业绩的经销商们虽然稳居麦澜德前五大客户的席位,但其却存在较多的合规问题。

比如,在为公司每年贡献了数千万收入的前五大客户中,有多个经销商存在同一个控制人下的多个关联方;这些关联方之间仅从工商信息表面看,“同一控制人”的属性并不明显。而清流工作室独家发现,这些看上去并不明显的关联方,曾同时参与同一个医疗机构的同一采购项目投标的情况,其中涉及的投标产品均为产后康复设备、生物刺激治疗仪等麦澜德同类产品;

对此,清流工作室咨询法律业内得知,上述同一实控人旗下多个公司参与同一采购投标的情况涉嫌“围标”,一旦认定围标、串标会做废标处理,情节严重者还会遭到刑事处罚。

除此之外,麦澜德的经销商经营范围均包括第二类医疗器械,而根据相关规定,经营第二类医疗器械需实行备案管理。但清流工作室查询国家药品监督管理局数据发现,多个经销商的备案时间,与成为麦澜德经销商中间存在时间差,即存在长期未经备案销售的情况。

为麦澜德长期稳定贡献收入的经销商客户,存在合规问题,是否会影响麦澜德的持续经营?

此外,在异象背后,麦澜德分布在成都、郑州、杭州等地的前五大客户的经销商,虽然表面无关联,但其高管、股东等关联方却同时与一家合伙平台有关联。

身披多个“马甲”围猎竞标

根据招股书,麦澜德主要从事盆底及产后康复领域相关产品的研发、生产、销售和服务,主要产品为盆底及产后康复中的电刺激产品,应用于医疗机构的妇产科、妇保科、盆底康复中心及月子中心等。其中,医疗器械产品占公司收入比在72%左右,非医疗器械占比在28%左右。

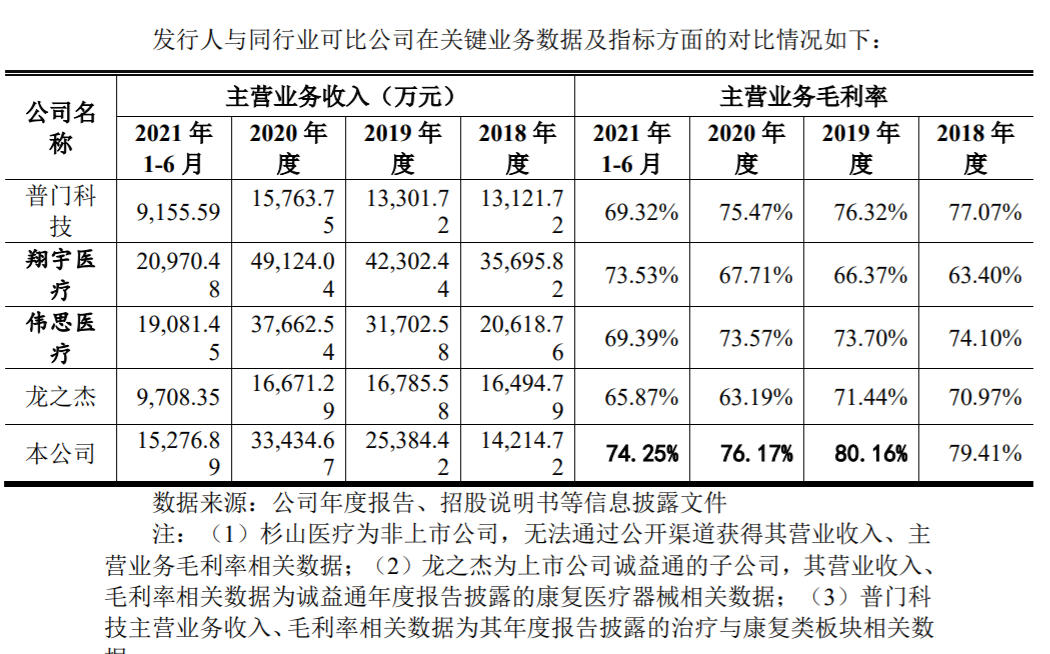

从财务数据看,麦澜德在同行中处于中上水平。截至2021年上半年,公司主营业务收入约为1.53亿元;选取的同行可比公司中河南翔宇医疗设备股份有限公司(下称“翔宇医疗,688626.SH”)、伟思医疗(688580.SH)、广州龙之杰科技有限公司(下称“龙之杰”)深圳普门科技股份有限公司(下称“普门科技”,688389.SH)为2.09亿元、1.91亿元、9708.35万元及9155.59万元;

公司主营业务为毛利率为74.25%,上述翔宇医疗、伟思医疗、普门科技、龙之杰的毛利率分别为73.53%、69.39%、69.32%、65.87%。从主业收入增长情况来看,同行龙之杰、伟思医疗、普门科技、翔宇医疗2021年上半年收入较去年同期分别增长75.99%、21.89%、13.86%、13.82%,而麦澜德仅增长8.23%。

来源:招股书

与同行伟思医疗们相似,麦澜德的销售也主要以“经销”为主,2019年至2021年,公司的经销收入分别为1.85亿元、2.56亿元、2.82亿元,占比分别为72.94%、76.8%、83.19%。期间,公司向前五大客户销售5290.63万元、6610.65万元 、6299.2万元,占比在20%左右。

公司历年的前五大客户,除了一家淄博蓝丝带健康管理有限公司(下称“蓝丝带”)为为直销客户外,其他均为公司的经销商,不存在外销的情况。这些经销商最终将产品出售给当地医院、基层医疗卫生机构等医疗机构及月子中心、母婴中心等专业机构机构。

清流工作室注意到,按照招股书披露,有多个显示为同一个控制下的经销商们,通过查询工商信息,彼此的关联关系似乎并不明显。

比如公司河南市场的大客户郑州海汇医疗设备有限公司(下称“郑州海汇”)及其被麦澜德列为同一控制下的经销商郑州海汇医疗科技有限公司(下称“海汇医疗”)与河南中瀚医疗器械有限公司(下称“河南中瀚”)、河南丰沛医疗器械有限公司(下称“丰沛医疗”);

根据招股书,郑州海汇及其关联公司自2018年至今一直位列麦澜德的第二大客户,自2018年至2021年,其每年为公司贡献的业绩分别为746.05万元、1152.49万元、1704.36万元及1739.57万元;

其中,郑州海汇与河南丰沛的工商信息显示其主要人员都包括牛方琳,但河南中瀚与另外两家公司的股东、法定代表人、高管并无重合,只是与河南丰沛使用过同样的电话号码。

此外,另一2020年在南京市场新增的大客户——南京乐风医疗科技有限公司(下称“南京乐风”)及与其关联方安徽娅今商贸有限公司(下称“安徽娅今”)、南京见康见美医院管理有限公司(下称“见康见美”)也存在相似情况;

2020年、2021年,南京乐风及其关联公司为公司贡献收入分别为681.88万元、802.53万元,为公司第五大客户。表面上看,三家公司中除了见康见美、安徽娅今两家公司共用一个电话号码外,似乎也再无别的联系。

再如公司2021年新增的贵州市场大客户——贵州鸿业智成医疗科技有限公司(下称“贵州鸿业”)及被列为同一控制人下的贵州福佑康健医疗科技有限公司(下称“贵州福佑”)、贵州新博朗医疗科技有限公司(下称“贵州博朗”)也是类似的情况。2021年,贵州鸿业及其关联公司贡献收入为917.49万元,为公司第四大客户。

清流工作室发现,上述经销商多通过参与招投标的方式获得医院等医疗设备的订单,但在这些经销商对医院政府采购项目的投标过程中,却出现了多个同一控制人下关联方同时竞标一个项目的情况。也就是说,上述实际为同一控制人,但是通过工商查询关系并不明显的关联方,以多个“马甲”,同场竞标。业内人士认为此举背后恐有围标、串标之嫌。

比如郑州海汇及关联公司丰沛医疗及河南中瀚。据公开资料,2019年12月,郑州海汇与上述丰沛医疗、河南中瀚曾同时作为XZZ-X2019038号襄城县范湖乡卫生院生物刺激反馈仪项目的投标人,最终由郑州海汇中标。

此外,在2020年的兰考县妇幼保健院医疗设备的采购项目中,郑州海汇及河南丰沛曾作为第一、二候选人出现,投标总价分别为162.8万元、164.32万元;在2021年兰考县中学医院耳鼻喉摄像系统等医学设备的采购项目相关文件显示,郑州海汇、河南丰沛及河南中瀚也分别为第一、二、三候选人出现;

再如南京乐风及其关联方安徽娅今、见康见美。在2019年灵璧县人民医院产后康复设备采购项目LGBBZY2019-031A中,中标公示中,安徽娅今与南京乐风分别作为第二、第三成交候选供应商出现,中标金额分别为39.8万元、43.9万元。

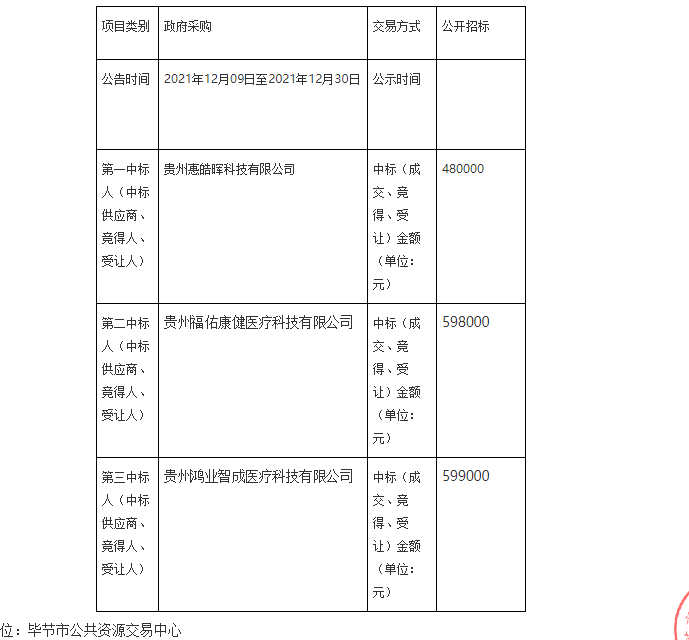

这一现象至今仍有发生,贵州鸿业及其关联公司也是如此。据今年1月公示的相关文件显示,在毕节市七星关区妇幼保健院医疗设备器械及网络设备采购项目中,贵州福佑与贵州鸿业作为该项目的第二、第三中标人出现,竞标价格分别为59.8万元、59.9万元,第一中标人为48万元;

来源:公开资料

据《招标投标法实施条例》,单位负责人为同一人或存在控股、管理关系的不同单位,不得参加同一标段投标。

清流工作室询问北京海润天睿律师事务所冯紫晨等多名律师得知,一个投标人控制的几家公司共同参与投标的行为属于围标。同一实控人下的多个关联公司投同一个标是属于涉嫌围标,如果最后有一家中标说明其与招标企业可能存在内部交易的嫌疑。上述情况一旦被举证证实,将会按废标处理。

经销商问题频出

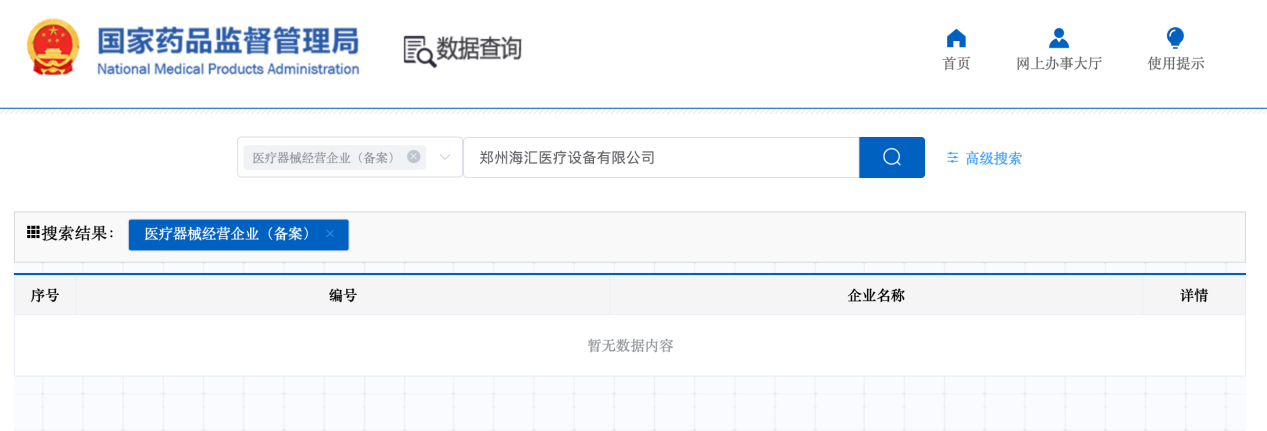

除了上述问题,麦澜德对其经销商的合规问题也不够重视。比如公司在2019年新增的大客户武汉盛世名洲生物科技有限公司(下称“盛世名洲”)及成都利安惠科技有限公司(下称“成都利安惠”),上述企业的经营范围均包括第二类医疗器械,而根据相关规定,经营第二类医疗器械需实行备案管理。

清流工作室查询得知,上述四川市场的大客户成都利安惠、武汉市场的大客户盛世名洲均是在与麦澜德合作后才进行备案,其中成都利安惠是在2020年6月才进行医疗器械经营企业备案,盛世名洲则在2021年6月才进行备案。

来源:药监局网站

而上述河南市场的大客户郑州海汇,虽然曾参与多家医院政府采购项目的投标,且其曾竞标的产品如生物刺激反馈仪、彩色多普勒超声诊断仪等产品,均属于第二类医疗器械产品,但该公司至今都未进行医疗器械经营企业备案。

来源:药监局网

此外,还有部分经销商还曾存违法行为,比如深圳颐安科技曾在2017年6月因医疗器械违法被深圳市监局罚款37.5万元,并没收违法所得、非法财物,但次年便成为公司的大客户。

而公司前五大客户中唯一的直销客户蓝丝带在2019年还曾因非医疗机构发布医疗广告及在遭行政处罚。而且该公司还曾被加盟商告上法庭,有加盟商直指其在企业规模、孕产护理的专业性等关键信息,存在隐瞒和虚假宣传的行为及涉嫌非法行医,法院认定部分事实,并最终在2020年一审判其赔偿相应经济损失。

此外,麦澜德的关联经销商南京麦豆健康管理有限公司(下称“麦豆健康”)在2021年11月、2022年3月,该公司也因违反医疗器械监督管理条例及违反广告内容管理规定行为被罚。该公司由三名创业股东杨瑞嘉、史志怀、郑伟峰2017年共同成立,2018年被麦澜德收购。

但在2019年8月公司又将其所持股权转回给郑伟峰,最终郑伟峰在IPO前夕却退出了麦澜德。在转出麦豆健康后,麦澜德仍与其维持着数百万的关联交易,2019年至2021年,其向麦豆健康每年销售产品金额分别达110.5万元、207.06万元及145.49万元。

经销商之间是“合作伙伴”

清流工作室发现,麦澜德这些分布在各地的经销商们,虽然表面上天南海北,但其可能是合作伙伴的关系。这些经销商公司的股东、高管及关联方与同两家合伙公司产生联系。

其一为新疆汇智创富投资有限合伙企业(下称“新疆汇智”)。根据工商信息,新疆汇智是由麦澜德在四川市场多年的第一大客户——成都元朝科技发展有限公司(下称“成都元朝”)的关联公司成都格蕾热,与上述在郑州市场多年的大客户郑州海汇的关联公司郑州海汇医疗企业管理有限公司(下称“海汇管理”)及多名自然人股东于2019年共同设立。

来源:工商年报

在这些自然人股东中,或还包括上述大客户南京乐风的自然人大股东、监事的“刘骏”以及麦澜德河北市场的客户河北伍迅科技有限公司(下称“伍迅科技”)等的大股东“王赫”,在天眼查中,新疆汇智及其关联公司分显示为这二人的持股企业;

也就是说,在新疆汇智的股东层面,出现了麦澜德至少成都、郑州、南京和河北的经销商。

类似的情况,也在新疆汇智康华投资有限合伙企业(下称“汇智康华”)中出现。据工商信息,汇智康华的股东及合伙人中除了有上述成都格蕾热、海汇管理及王赫,还包括麦澜德2018年的大客户杭州卓维医药科技有限公司(下称“杭州卓维”);

也就是说,在汇智康华的股东层面,也出现了麦澜德至少成都、郑州、河北及杭州的经销商。

集合了天南海北经销商的新疆汇智、汇智康华,从事什么业务?根据工商资料,新疆汇智对外投资了“重庆跃医通科技有限公司”,该公司为妇幼医疗信息化解决方案供应商。麦澜德与重庆跃医通,曾以合作伙伴身份出现在新闻报道中。

颇为奇怪的是,清流工作室第一次联系汇智康华工商局登记的联系电话。相关工作人员称,公司是包括麦澜德、跃医通在内的30多个厂家的合作方,是其新疆总代理;当被问到上述麦澜德各大经销商对该平台共同持股等工商信息时,对方则称与经销商只存在买卖关系;

更为奇怪的是,清流工作室第二次联系汇智康华工商局登记的联系电话。相关工作人员改口称,公司为“瑞欧医疗”,与汇智康华没有关系,也不存在一起办公的情况。但当清流工作室指出联系电话即为汇智康华工商局披露信息时,该工作人员又自称是汇智康华的法定代表人。该人士拒绝进一步回应,仅称对于有关汇智康华及瑞欧公司之间的更多的问题,这属于市场监督局和国税的问题。

清流工作室查询得知,上述工作人员口中的“瑞欧医疗”应该是上述汇智康华的杨晓东担任法定代表人的另一家公司新疆瑞欧医疗器械有限公司(下称“新疆瑞欧”),其与汇智康华应为关联关系。据新疆瑞欧的官方介绍,该公司隶属瑞欧集团,负责新疆区的销售,及代理国外品牌。

同一品牌的多个经销商,若仅仅是联合开拓新疆市场,原本属于正常的商业行为。但工作人员前后不一的说辞,以及否认工商登记信息的行为,令人费解。

综上来看,麦澜德虽然表面上是一家业绩表现不错的公司,且在盆底及产后康复领域具有一定竞争优势。

但另一方面,公司对于经销商的合规问题不够重视也存在隐忧,比如上述重要经销商在生产与经营中频出不合规、不合法行为,及经销商之间存在疑似利益关联,均会对公司的持续经营造成潜在风险。

对此,麦澜德在招股书中也提示,若不能提高对经销商的管理能力或者经销商出现经销商经营不善、违法违规等行为或者其他情形导致其与公司终止合作,均可能导致公司部分产品的销售收入在部分区域出现下滑,进而对公司经营业绩造成影响。

评论