文|科技说

马斯克宣布收购之后,关于其原因存在诸多讨论,如拿到舆论制空权,提高特斯拉的营销效率等等,也都是有一定道理。但对于我个人有个疑问始终未能得到完美解释:仅仅是为营销,又何必要买一家公司呢?

基于此,我们希望可以选择更多的视角,以期能够对该行为有一个更深入的理解和分析。

我们先看疫情后特斯拉股票的走势情况,见下图

受益于疫情后主要经济体的大放水政策,全球资产价格出现了一轮暴涨,特斯拉就是最大的受益者之一,巅峰股价几乎是疫情前的十倍。

成长股的特点,加之碳中和等概念加持,使特斯拉成为市场宠儿,特斯拉产品和投资粉丝叠加,市场信心暴增。

我们必须得承认,对于特斯拉股价,最大的“不确定因素”乃是马斯克本人。

如上图中所标准的那般,在2021年末特斯拉股价在冲到峰值之后产生了剧烈的下挫,而在此时也是马斯克连番减持的时候(比例为10%)。大股东减持,恰好减持在了股价最高峰,节奏踩得恰如其分,其后股价虽有短暂上行,但并未冲破减持前的高点。

我们进一步思考,为何马斯克要在此时减持。

11月初美联储宣布taper,旋即马斯克在twitter宣布要减持特斯拉股票,理由为“缴税”(马斯克本人不领现金工资,股票期权需要缴税),并同时对自己的巨额税单发了牢骚。

不过这还是引起了我们的警觉,既然减持是为缴税,但出售的股票又是普通股,出售后就要缴纳巨额的资本利得税,这就很让人不明白了,明明发牢骚表示自己税负过重,为何还要出售大比例普通股增加资本利得税的应缴规模呢?

进一步思考。当美联储开始taper之后,美股事实上已经开始了后牛市周期,美股主要指数在taper正式开启之后也未能再创新高。对于特斯拉此类典型的成长股而言,当大水退去,必然要面临一轮价格缩水,只是程度问题。

我们引入CAPM模型,ERi=Rf+βi(ERm Rf)。作为成长股的特斯拉,其β值在2倍以上,换言之,加息周期开启之后,美股指下行,特斯拉的跌幅大概率是要超跌指数的,这也是成长股的一大宿命:涨时凶猛,跌时也同样夸张。市场在不同周期的偏好决定着资本定价能力。

马斯克极有可能也料到此风险,在teper之后以减持“落袋为安”来躲避市场下行风险,代价是支付了巨额的税单。

那么此时马斯克为何要买twitter呢?

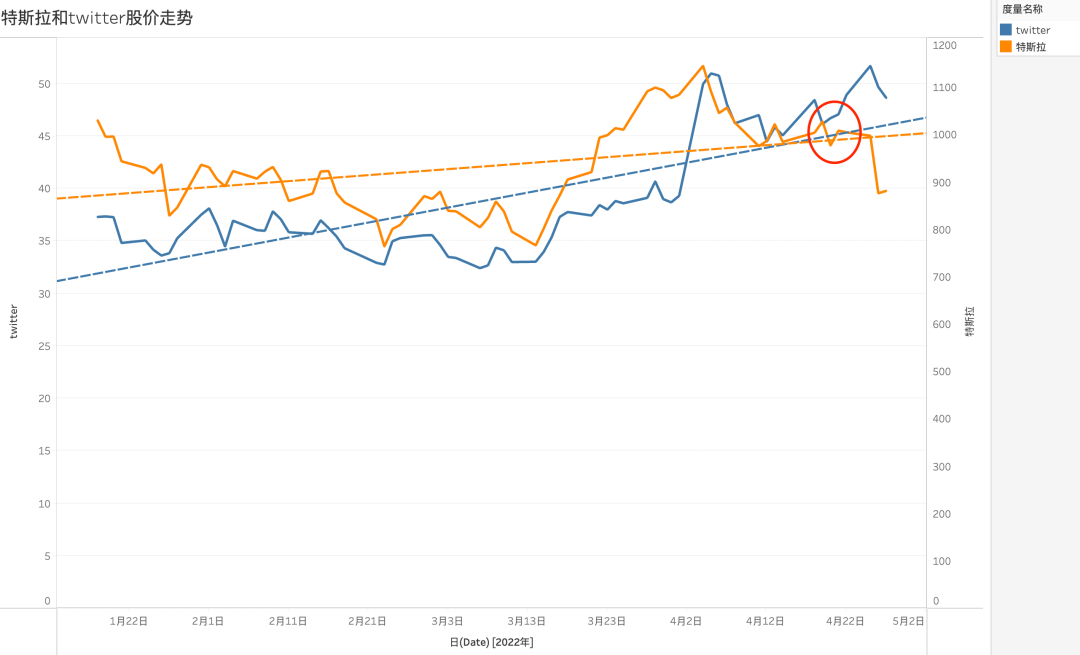

我们再看twitter的股价走势情况,见下图

与特斯拉不同,twitter虽然身为科技公司但近年来表现并不算优异,已经从成长股降至“准价值股”(还在亏损)。尽管此轮牛市之后twitter股价也是水涨船高,但在taper之后,股价又是连续下挫,已经基本回到疫情前水平。

如果说美股正式下行乃是加息尤其是缩表预期加强之后,那么twitter的股价则更表现出了“望风而逃”,市场率先杀跌。

我们同时也知道,在市场风格切换的周期内会有一个模糊地带,一方面taper只代表了美联储资产购买计划的减少,并未进行实质性的流动性回撤,低息中市场仍然维持着最后的疯狂,具体表现也就是虽然成长股的上行力量受到约束,但市场仍不甘心退出,成长股也就表现出了巨大的波动性,此现象也出现中概成长股中,如美团虽然2021年之后受监管以及中概股整体的定价能力的衰弱,2021年股价大体上是维持着下行的趋势,但其下行幅度较之同类企业也不算太大,也就是在市场风格未完全扭转之前的特点;但另一方面,基于基本面以及预期等因素,部分企业开始出现“杀跌”现象,twitter便是此类,在此周期内,市场风格极为分裂,价格混乱,让人很难摸透规律。

究其原因,由于taper下市场预期发生变化,套利行为活跃,资金在不同风格企业汇总切换。不过一旦进入加息周期,且随着国债收益率的上扬,金融机构的资金使用成本增加,大水逐渐退去,市场的风格又会趋于一致。

在这个过程之后,市场会逐渐转向价值股,也就重新看重超跌的企业,在混乱中逐渐理出头绪,波动性随之降低。

对于马斯克,就要面临新一轮的财富保值问题。上一轮财富的保值乃是出售普通股以落袋为安,代价是支付了巨额税单,此轮若要利益最大化,就要避开直接出售普通股,调整资产配置。

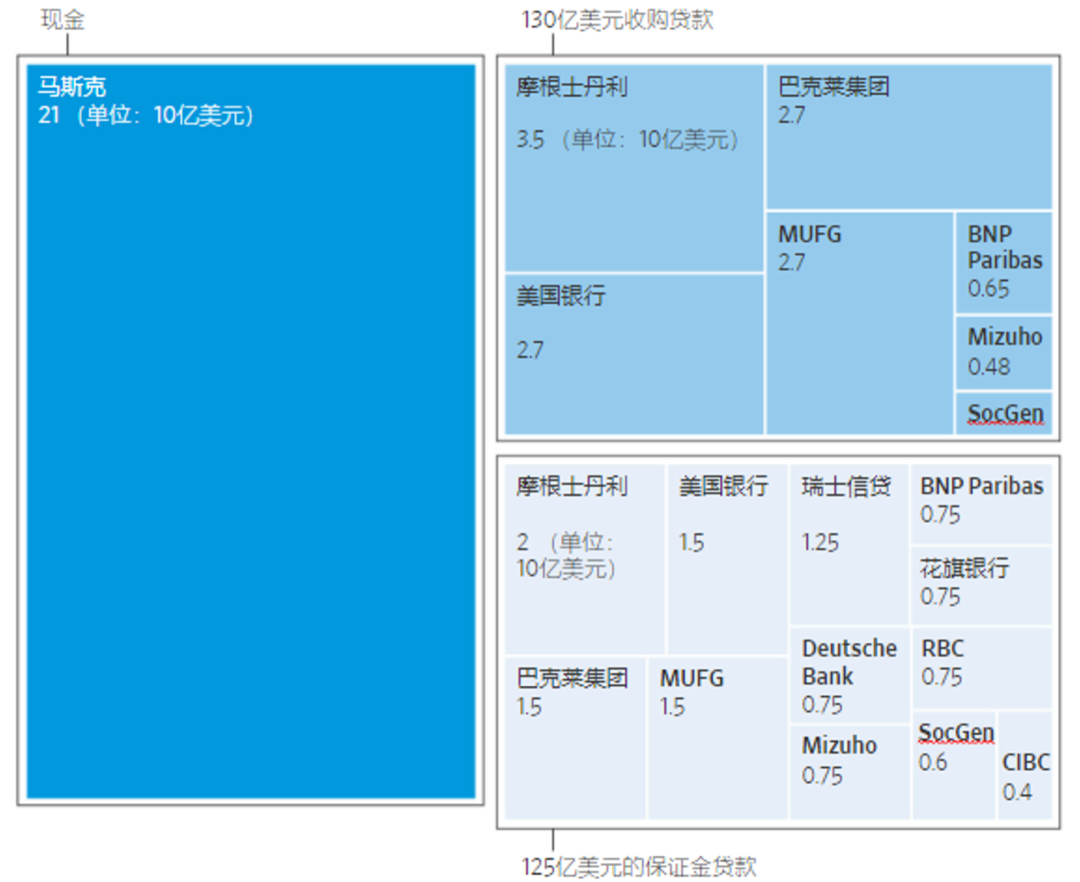

上图为华尔街日报根据sec资料制作的此次收购的465亿美金的来源,其中130亿美元来自银行贷款,125亿美元来自保证金贷款(根据协议,大概质押了625亿美元的特斯拉股票),收购的一半以上资金是来自金融机构,特点在于:用贷款和股票质押融资,降低马斯克股票出售量,也就避免了出售股票要缴纳的资本利得税。

此外美国市场主流也对剩余的210亿美元现金的来源也有所怀疑,认为马斯克仍然可以通过种种融资渠道(如引入其他联合投资者等),会最大可能避免直接出售股票以获得现金(避免缴纳资本利得税),最新消息马斯克近期减持套现了大概40亿美元特斯拉股票,但他也表示未来不会再减持。

关于马斯克收购twitter的动机就有了如下总结:

其一,作为“精致的利己主义者”,马斯克是一直有着财富保值的动机和压力的,taper之后特斯拉股价高点抛售时点踩得尤为精准,在美股仍然面临巨大下行压力时,财富保值仍在其日程之上;

其二,以股价质押和贷款为主要募资手段收购特斯拉,一方面可以实现财富从成长股向价值股的配置,避开股价下行压力,另一方面,不直接或最少出售股票的融资行为又避免了巨额税单,可谓一箭双雕。

那么收购之后对于特斯拉和twitter有何影响呢?

收购消息出来之后,特斯拉股价连续下跌,twitter则为相反方向。尽管美股54.2美元的价格并非完全达到twitter董事会的预期,市场还是展示了积极的一面面,其理由不外乎为:1.股票又重新获得市场注意,马斯克概念股成为炒作的一大题材;2.未来特斯拉极有可能提高在twitter平台的营销支出,也就提高了未来利润上升空间。

在上图中我们可以直观看到收购消息传出后相关公司股价的变化情况,概括性说:twitter股价的上扬对冲了特斯拉下跌的空间,这其实也是马斯克收购的初衷。

那么该计划是否会出现其他不确定因素呢?

我们认为最大的不确定性在于特斯拉的股价,根据相关机构估算,如果特斯拉股价下跌大约43%,便会触发追加保证金通知。也就是说,在未来的牛市转熊市中,特斯拉的股价跌幅要限制在40%以内,否则就会有平仓风险(马斯克手中现金不多,补缴保证金来源是有限的)。

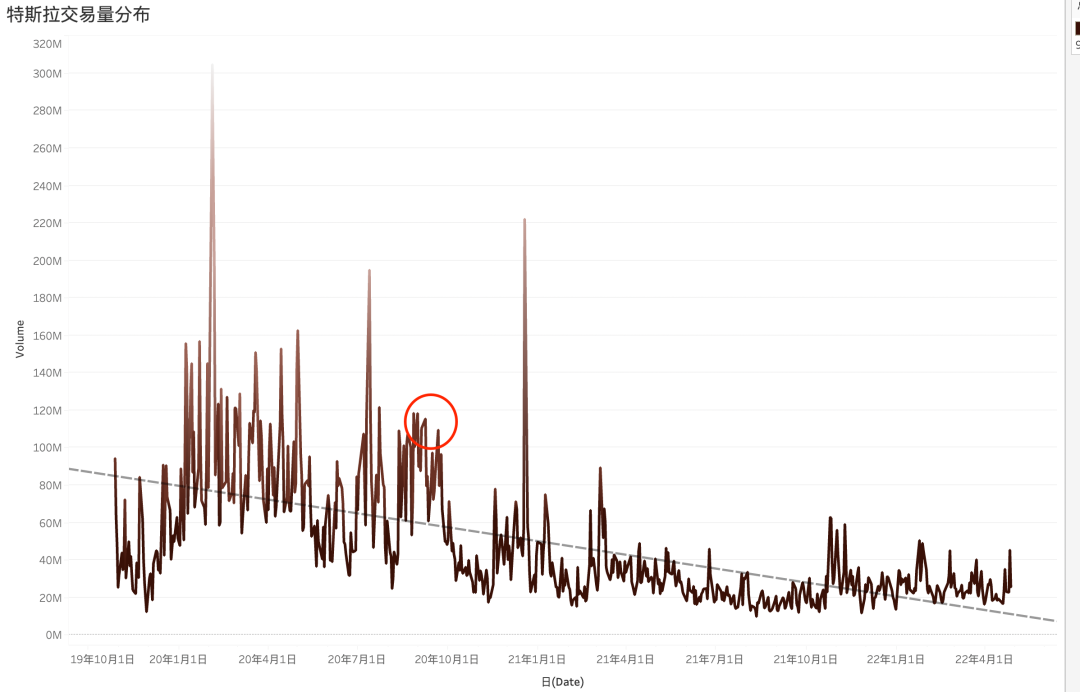

我们又制作了特斯拉交易规模情况,见下图

可以看到,在股价的上升中特斯拉的交易规模是逐渐萎缩的,这一方面由于高股价带来的交易门槛的上升(令一些个人投资者望而却步),另一方面也是投资者对股价过快上升担忧的投射。

如果我们把交易规模下行的拐点视为市场对其风险的判断点,也就是市场对其风险的判断点,在此之下极有可能是股票的安全价位(市场对其看法较为一致),该时点在2020年9月末,而彼时的股价在450-500美元之间。

再倒推马斯克质押股票的平仓线,也大概在这一区间,关于此我们只能说:马斯克的财富对冲手段确实高明,但也确实也有一定风险,能否跨过风险,一看特斯拉能否延续2021年的高利润和高成长性,降低成长股的特性,以高利润赢得投资者的兴趣,二看美国此次加息的演化程度,2022年Q1美国GDP录得负增长,同期高通胀的阴云并没有散去,美联储和拜登政府正在面临不同的KPI指向,前者打击通胀需要加息,而后者的经济复苏则又需要一个低息的环境。

这也预示着在未来的半年多时间里,拜登政府会通过各种手段降低通胀,以此为美联储减轻压力。

值得强调的是,4月28日美国GDP录得负增长之后,股指大涨,其中很多原因也是市场对未来强力加息的分歧。

如果上述情况发生,对美股不啻为一个利好,会最大程度降低加息周期对市场的冲击。

总之在充满不确定性的市场中,我们很难用一个理论推演未来,相反要以动态和审慎的眼光要求自己,在悲观和乐观之间找到平衡。

评论