记者 |

因重大资产出售预案可能触发退市风险警示相关指标,作为国内资本市场首家上市创投公司,鲁信创投(600783.SH)近日收到上交所一纸问询函。

5月6日,鲁信创投发布《关于收到上海证券交易所问询函的公告》显示,该公司此前披露的重大资产出售预案或致公司未来营业收入低于1亿元,可能带来业绩波动、被实施退市风险警示等风险。对此,上交所要求公司说明本次重大资产出售的主要考虑,以及是否有利于公司增强持续经营能力等。

退减磨具业务

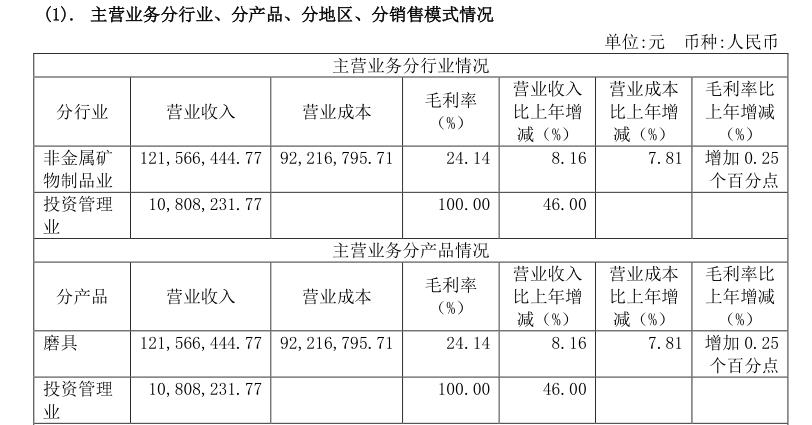

具体来看,鲁信创投的主营业务包括创业投资业务和磨具业务。2021年年报显示,公司实现营业收入1.35亿元,主要来源为磨具业务,占比约90%。其中,本次出售标的淄博四砂泰山砂布砂纸有限公司(下称“四砂泰山”)2021年1-11月营业收入为5613.31万元。

因此,本次交易完成后,若未来期间经审计的净利润为负值且营业收入低于人民币1亿元,鲁信创投将触发退市风险警示相关指标。

公开资料显示,鲁信创投总部位于山东济南,原为“山东泰山磨料磨具股份有限公司”,主要产品包括磨料磨具、涂附磨具、卫生洁具、工业用纸等。2010年1月,公司创投业务通过借壳方式上市,成为国内资本市场首家上市创投公司,投资范围包括先进制造、现代农业、海洋经济等山东省优势产业,以及信息技术、节能环保等国家战略性新兴产业,形成了创业投资业务与磨具实业经营并行的业务模式。

界面新闻注意到,鲁信创投子公司山东鲁信高新技术产业有限公司(下称“鲁信高新”)日前在山东产权交易中心发布消息,拟“打包”转让淄博四砂泰山砂布砂纸有限公司(下称“四砂泰山”)100%股权、淄博理研泰山涂附磨具有限公司(下称“理研泰山”)47%股权,底价分别为8000万元、1.14亿元,挂牌期均截至5月19日。

公开资料显示,理研泰山成立于2002年8月,法定代表人为增田富美雄,注册资本500万美元,经营范围涵盖砂布、砂纸、砂带、砂布基布、砂纸基纸等涂附磨具产品及相关制品、相关设备、磨料等方面。

股权结构显示,鲁信高新和日本理研CORUNDUM株式会社(下称“理研CORUNDUM”)分别持股47%,另有6%股权由淄博中理磨具有限公司(下称“淄博中理”)持有。

四砂泰山主营业务与理研泰山相似,涵盖磨料、涂附磨具产品生产、销售等。根据4月19日鲁信创投发布的重大资产出售预案,截至评估基准日2021年11月30日,理研泰山的评估值为2.43亿元,四砂泰山的评估值为7964万元。

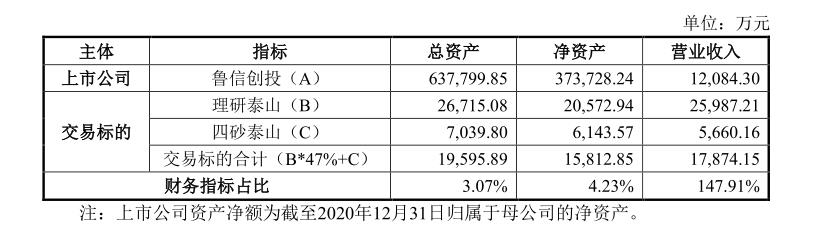

由于标的公司2020年度营业收入占上市公司同期经审计的合并财务会计报告营业收入的比例达到50%以上,对于鲁信高新控股股东鲁信创投而言,此番“打包”转让已构成上市公司重大资产重组。

对于“打包”转让主业的原因,鲁信创投表示,本次交易前,上市公司的主营业务为创业投资业务与磨具业务。本次交易完成后,上市公司将逐步退减磨具业务。后续上市公司将坚持以创投业务为轴心,投资实业双轮驱动的战略发展规划。

将注入实业资产

值得一提的是,由于拟出售资产所涉及的营业收入占上市公司营收比重较大,而创投业务的相关损益不在主营业务收入中体现,这就导致短期内公司营业收入可能出现下滑,从而使公司面临主营业务规模大幅下滑的风险。

年报显示,公司2021年实现归属于上市公司股东的净利润5.09亿元,同比增长52%,其中投资收益为2.25亿元,远远超过磨具业务的利润。此外,实现公允价值变动收益5.82亿元,之所以较上期增加明显,主要系本期公司参股基金估值增加及证券资产市值波动综合影响。

界面新闻注意到,截至报告期末,鲁信创投作为主发起人出资设立的基金及投资平台共43个,总认缴规模160.85亿元,到位资金规模115.52亿元。截至报告期末,公司及公司作为主发起人出资设立的各基金投资仍持有境内A股上市公司21家,持有香港H股上市公司2家,新三板挂牌公司13家,其中3家入选新三板创新层。

尽管如此,但根据相关会计准则,创投业务产生的利润不计入公司营业收入,而是计入利润表投资收益科目。在此背景下,如果鲁信创投将磨具这一唯一的实业资产剥离,不仅营收可能低于1亿元,而且可能面临无主营业务的情形。

对此,上交所要求公司结合主要细分业务具体情况、营业收入状况、创投业务收益波动及相关会计处理等情况,说明本次重大资产出售的主要考虑,是否有利于公司增强持续经营能力,是否符合《重组管理办法》等相关规定,并充分提示相关风险;充分提示交易完成后,营业收入低于1亿元可能带来的业绩波动、被实施退市风险警示等风险。

此外,上交所还要求鲁信创投补充披露富卓磨料受让理研泰山股权的交易对价及评估作价依据,与公司本次重大资产出售价格是否存在差异,若有差异说明差异原因;富卓磨料与公司及理研泰山其他股东方是否存在关联关系,并说明在公司出售理研泰山股权前,收购理研泰山其他股东股权的商业考虑,是否存在其他利益安排。

鲁信创投在重大资产出售预案中曾表示,本次交易完成后,实业板块将聚焦符合国家政策导向、具备资源优势及规模效益的战略性产业,并基于创投板块的投资布局,为上市公司注入优势互补的实业资产。同时,上市公司仍能保持核心创投业务的完整性,本次交易不会导致上市公司主要资产为现金或者无具体经营业务的情形。

有业内人士对界面新闻分析称,上交所的问询是合情合理的,毕竟此次剥离的资产占鲁信创投主营收入的比重较大,对未来的盈利能力可能会产生较大波动。但对于公司当期利润来说,由于剥离后可以回笼大量资金,大概率会产生当年盈利。而且鲁信创投也会针对问询提供一个解释,对于股权转让之后的资金用途、发展方向进一步明确。加之鲁信创投的净利润主要来自于创投业务产生的投资收益,因此被实施退市风险警示的风险并不大。

评论