文|懂财帝 唐潮

继零售金融之后,2021年,中国头部商业银行们再次不约而同地释放出了一个新的重要信号——进阶财富管理。

“零售之王”招商银行董事长缪建民在年报中表示,公司将在“大财富管理、数字化运营和开放融合”的3.0模式下,实现新时代的“马利克曲线”。

中信银行于去年以财富管理为核心,重新调整了零售板块的组织架构,并首次将财富管理列为银行三大核心能力之一。

国有大行邮储银行也在十四五规划中明确将“财富金融”作为四大发力领域之一,将“中收跨越”作为六大发展战略之一。

千帆竞发,中国银行业变革正向财富管理“纵深”挺进。

这是商业银行零售金融业务从MAU到AUM的延续,也是一次从量变到质变的升华历程,所有玩家都在加速快跑。

见微知著。

懂财帝选取了工商银行、建设银行、邮储银行、招商银行、平安银行、民生银行、兴业银行、中信银行8家商业银行作为研究样本,试图为读者们呈现当前银行财富管理业务的发展与布局情况。

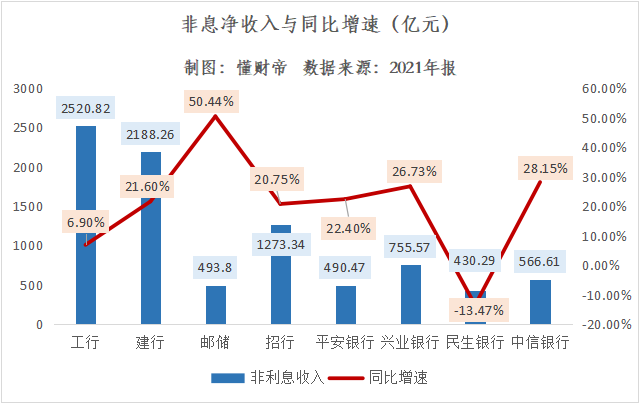

01 非息净收入增速:邮储银行增速最快,民生银行负增长

2021年,中国银行业利差与息差继续承压,商业银行们为了从重资本模式转向轻资本模式,纷纷发力以财富管理为核心的非息业务。

结合财报数据来看,“宇宙行”工商银行非息净收入规模稳居银行业首位,达到2520.82亿元,但业务增速较慢,仅同比增长了6.9%。

建行位居行业第二,非息净收入规模为2188.26亿元,较2020年增长了21.6%。

邮储银行在八家银行中增速最快,非息净收入增速高达50.44%。这主要源于其业务盘子较小,非息净收入规模为493.8亿元,仅高于民生银行。

股份制商业银行中,兴业、中信、平安三家银行的非息收入增速同样较为亮眼,分别为26.73%、28.15%、22.4%,非息净收入分别为755.57亿元、566.61亿元、490.47亿元。

招行非息净收入达到1273.34亿元,同比增长20.75%,规模领跑股份行,并高于邮储、交行两家国有大行。

民生银行则是唯一一家负增长的商业银行,非息净收入为430.29亿元,同比下滑13.47%。

对此,民生银行在财报中表示,主要源于包括投资收益、公允价值变动在内的其他非利息收入同比大幅下降了29.91%。

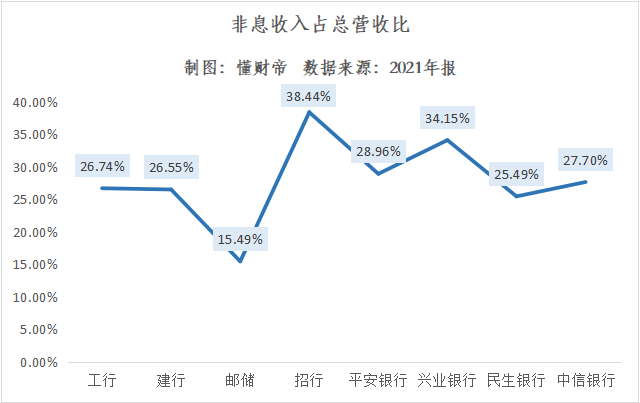

非息净收入占比是投资者观察商业银行转型轻资本模式,以及财富管理业务发展情况的重要业绩指标。

2021年,“零售之王”招行与资管、投研实力较强的兴业银行最“轻”,非息净收入占比分别为38.44%、34.15%。

工行、建行、平安、民生、中信五家银行位于第二梯队,非息净收入占比分别为26.74%、26.55%、28.96%、25.49%、27.7%。

邮储银行的非息净收入占比最低,仅为15.49%。这也意味着,目前,邮储银行仍主要依靠扩张资产负债表来赚取稳定的息差。

总结来看,国有大行中工行、建行非息业务的整体实力较强,并且建行正处于高速发展周期,未来很可能冲击工行的龙头地位。

邮储银行非息业务相对较弱,但正努力追赶其他国有大行。

股份行中,招行、兴业银行距离轻资本模式最近,平安银行、中信银行的非息净收入规模与头部玩家相比还有一定差距,民生银行则需要思考该如何重新回归增长快车道。

02 “解剖”非息净收入

详细拆解商业银行的非息业务结构。

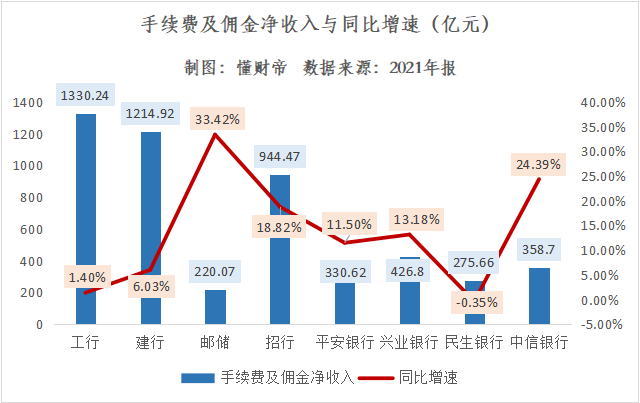

包括银行卡、基金代销、理财产品、托管手续费等项目在内手续费及佣金净收入是最重要的营收来源,也直接反映了银行大财富管理业务赚钱能力的强弱。

2021年,工行、建行手续费及佣金净收入领跑中国银行业,分别高达1330.24亿元、1214.92亿元,但增速均较为缓慢,仅分别增长了1.4%、6.03%。

邮储银行手续费及佣金净收入规模在八家银行中最小,为220.07亿元,但增速最快,达到33.42%。

值得注意的是,招行手续费及佣金净收入规模不仅远超其他股份行,甚至高于中国银行、农行、交行、邮储四家国有大行,为944.47亿元,并且增速达到18.82%。

平安、兴业、中信三家银行与招行相比存在一定差距,手续费及佣金净收入分别为330.62亿元、426.8亿元、358.7亿元。

在增速方面,平安银行、兴业银行分别为11.5%、13.18%。中信银行增速较快,达到24.39%,仅次于邮储银行。

民生银行仍是唯一一家出现负增长的银行,手续费及佣金净手续为275.66亿元,同比微降0.35%。

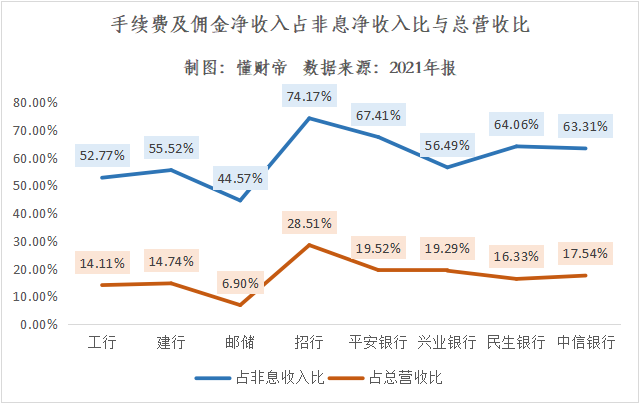

再来看手续费及佣金净收入在银行非息净收入与总营收中的占比情况。财报数据显示,股份行这两项数据均高于国有大行。

其中,招行一骑绝尘,手续费及佣金净收入占非息净收入与总营收比分别为74.17%、28.51%,体现了其财富管理业务的硬核实力。

平安、民生、中信三家银行的手续费及佣金净收入占非息净收入比均超过60%,分别为67.41%、64.06%、63.31%,占总营收比分别为19.52%、19.29%、17.54%。

兴业银行的手续费及佣金净收入占非息净收入比在股份行中相对较低,为56.49%。这主要是因为其投资收益、公允价值变动收益等其他非息业务占比较大。

国有大行中工行、建行手续费及佣金净收入占非息净收入比分别为52.77%、55.52%,占总营收比分别为14.11%、14.74%。

邮储银行的手续费及佣金净收入占非息净收入比最低,仅为44.57%,同样源于投资收益、公允价值变动收益等其他非息业务的占比较大。

另外,邮储银行手续费及佣金净收入占总营收比也最低,仅为6.9%,与上文提到的“邮储银行仍主要依靠息差来实现业绩增长”相对应。

显然,对于邮储银行而言,下一阶段如何锻造财富管理能力,实现由“重”变“轻”,将至关重要。

03 鏖战基金代销

截至2022年3月末,中国公募基金规模已达到25.08万亿元。伴随着民众理财意识的觉醒,公募基金代销已经成为商业银行进阶大财富管理的“必争之地”。

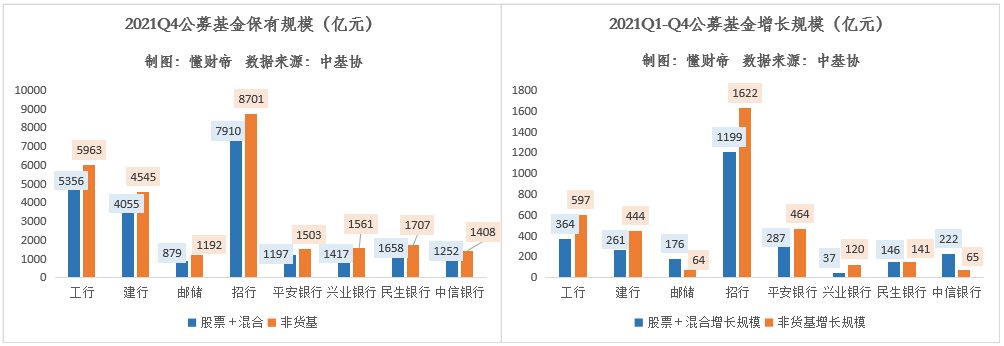

根据中基协官网披露的数据,截至2021Q4末,招行股票+混合公募基金、非货基保有规模分别为7910亿元、8701亿元,远高于其他七家商业银行。

工行、建行位居二三位,股票+混合公募基金保有规模分别为5356亿元、4055亿元,非货基保有规模分别为5963亿元、4545亿元,但已与招行形成了断崖式的差距。

平安、兴业、民生、中信四家银行整体差距不大,股票+混合公募基金保有规模分别为1197亿元、1417亿元、1658亿元、1252亿元,非货基保有规模分别为1503亿元、1561亿元、1707亿元、1408亿元。

邮储银行在八家银行中排位最末,股票+混合公募基金、非货基保有规模仅分别为879亿元、1192亿元。

从2021Q1-Q4的增长幅度来看,招行最为迅猛,股票+混合公募基金、非货基保有规模分别增长了1199亿元、1622亿元,领先于同业。

工行、建行、平安、中信银行在股票+混合公募基金领域的增幅相近,分别增长了364亿元、261亿元、287亿元、222亿元。

但在非货基方面,四家银行拉开了差距。工行、建行、平安银行非货基保有规模分别增长了597亿元、444亿元、464亿元,中信银行仅增长65亿元。

民生银行股票+混合公募基金、非货基保有规模分别增长了146亿元、141亿元。

邮储银行股票+混合公募基金保有规模增长了176亿元,但非货基保有规模仅增长64亿元,非货基增幅位居八家银行最末。

兴业银行股票+混合公募基金保有规模增幅最小,仅增长了37亿元,非货基保有规模增长了120亿元。

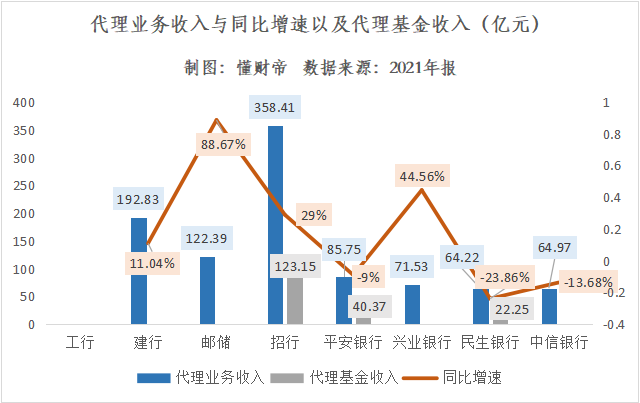

注:(1)代理业务包括公募基金、保险、贵金属等代销业务;(2)工商银行统计口径与其他银行不同,因此未摘录业绩数据;(3)仅有招行、平安、民生三家银行单独披露了代理基金收入。

公募基金的持续火爆一定程度也反映在了财务数据上。

2021年,招行代理业务收入高达358.41亿元,远超国有大行与股份行,且增速达到29%。其中,招行代理基金收入为123.15亿元,同比增长36.20%。

邮储银行代理业务增速最快,达到88.67%,收入为122.39亿元。兴业银行代理业务增速第二,达到44.56%,收入为71.53亿元。

建行代理业务收入为192.83亿元,同比增长了11.04%。

同时期,平安、民生、中信银行代理业务收入却出现了负增长趋势,分别下降了9%、23.86%、13.68%,收入规模分别为85.75亿元、64.22亿元、64.97亿元。

对此,平安银行在财报中表示,公司代理基金收入为40.37亿元,同比大幅增长82.7%,代理收入下滑主要是因为代理贵金属业务规模出现较大规模下降。

中信银行也表示,主要是证券化资产代理服务费比上年减少所致。

然而,就在代销公募基金刚成为银行业共识之后,资本市场便迅速给了商业银行们当头一棒。据统计,年初至今,上证指数已累计下跌了17.53%,深证指数跌幅更是高达27.24%。

持续承压的A股市场直接影响到了投资者们的情绪。

据中基协披露的数据,2022年3月份的基金规模较2月份大幅下降了1.26万亿元。

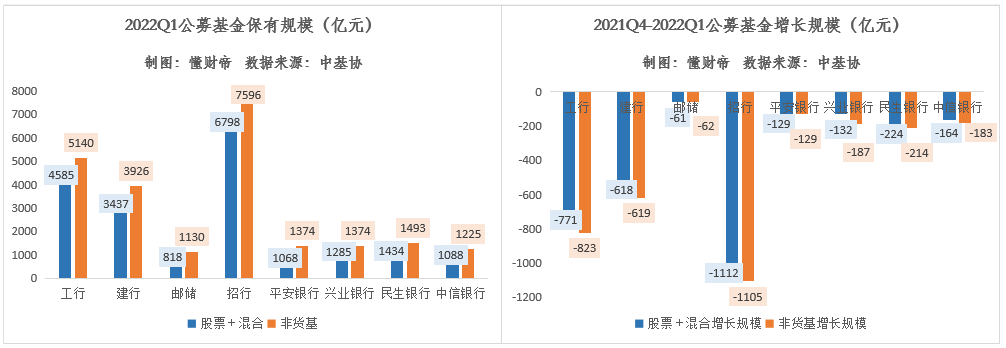

另外,与2021年底相比,尽管2022Q1公募基金代销市场格局并未改变,但今年前三个月,八家银行公募基金代销规模均出现了大幅下滑。

其中,招行领跌,股票+混合公募基金、非货基保有规模分别下滑了1112亿元、1105亿元。

工行、建行紧随其后,股票+混合公募基金保有规模分别下滑了771亿元、618亿元,非货基保有规模分别下滑了823亿元、619亿元。

兴业、民生两家银行公募基金保有规模的跌幅甚至超过了去年Q1-Q4的涨幅,股票+混合公募基金保有规模分别下滑了132亿元、224亿元,非货基保有规模分别下滑了187亿元、214亿元。

懂财帝认为,在震荡的市场行情以及冰火两重天的公募基金代销行情下,商业银行们的投研、客户陪伴与运营以及风险控制等财富管理综合能力,将备受考验。

04 理财攻守道

伴随着理财产品整改转型进入尾声,商业银行理财业务及理财子公司的表现尤其值得关注。

注:(1)招行将理财业务手续费纳入“资产管理手续费及佣金收入”项目;(2)平安银行将理财业务手续费纳入“其他”项目;(3)兴业、民生、中信三家银行将理财业务手续费纳入“托管及其它受托业务佣金”项目。

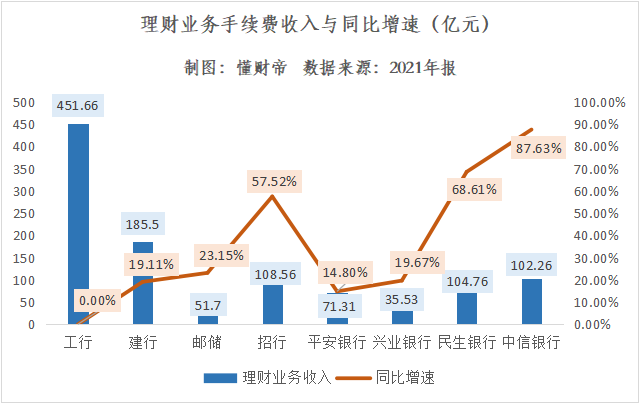

2021年,工行理财业务手续费收入达到451.66亿元,是行业“巨无霸”,但规模较2020年下降了0.18亿元,增速几乎陷入停滞状态。

招行、民生、中信三家股份行的业绩增速极为亮眼,分别达到57.52%、68.61%、87.63%。

其中,招行“资产管理手续费及佣金收入”为108.56亿元。招行表示,这主要源于子公司招商基金和招银国际的基金管理费收入,以及招银理财的理财产品手续费收入增长。

民生银行、中信银行的“托管及其他受托业务佣金收入”分别为104.76亿元、102.26亿元。两家银行均表示,该项目的增长主要是理财业务手续费收入增长所致。

建行理财业务手续费规模仅次于工行,为185.5亿元,同比增长19.11%。邮储银行理财业务规模较小,收入仅为51.7亿元。

平安银行的相关项目收入为71.31亿元,同比增长了14.8%,主要是因为理财业务手续费收入增加。

兴业银行也将理财业务手续费纳入到了“托管及其它受托业务佣金”项目之中,收入仅为35.53亿元,在八家银行中规模最小。

合规与净值化转型是更重要的议题。截至目前,八家银行中,仅有民生银行的理财子公司尚未获准开业。

民生银行在2021年财报中表示,民生理财有限责任公司已于2020年12月9日获得批复。截至报告期末,筹建工作已落实完成,本行正在积极推进向中国银保监会申请开业的有关资料报送工作。

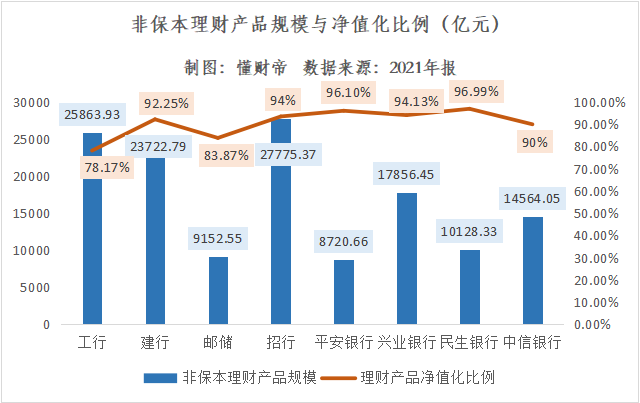

非保本理财产品规模方面,招行规模最大,达到27775.37亿元。工行、建行位居其后,分别为25863.93亿元、23722.79亿元。

兴业银行、中信银行、民生银行余额规模分别为17856.45亿元、14564.05亿元、10128.33亿元。

邮储银行、平安银行规模较小,仅分别为9152.55亿元、8720.66亿元。

净值化转型方面,股份制商业银行的整体进度快于国有大行。

平安银行、民生银行净值化转型速度最快,比例已分别达到96.1%、96.99%。招行、兴业银行净值化比例也分别达到了94%、94.13%。

中信银行在股份行中相对较慢,但净值化比例也达到了90%。

国有大行中,建行的理财产品净值化比例最高,达到92.25%。相比之下,邮储银行仅为83.87%。工行由于理财产品规模大,历史包袱较重,净值化比例最低,仅为78.17%。

据公开资料,今年1月,资管新规已结束过渡期正式落地实施。

对于工行、邮储银行及其理财子公司来说,下一阶段,拥抱监管、继续加速理财产品转型,或将是当务之急。

05 高净值客户争夺战

归结到核心,商业银行角逐财富管理领域最终其实是对客户以及客户资产的争夺。

注:兴业银行未披露相关数据

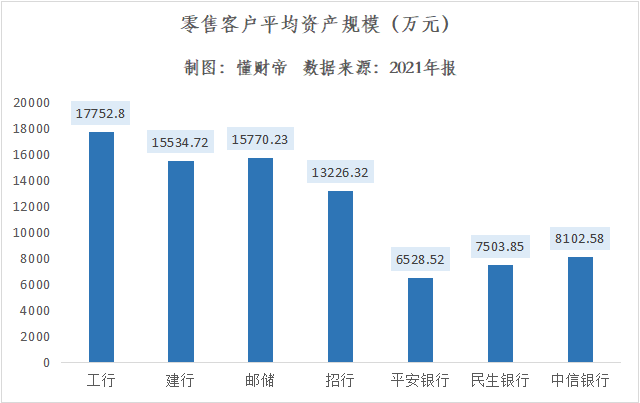

根据财报披露的数据计算,2021年,国有大行零售客户平均资产规模均高于股份制银行。

工行零售客户平均资产规模最大,为17752.8元。建行、邮储银行零售客户平均资产规模接近,分别为15534.72元、15770.23元。

招行零售客户平均资产规模领先于其他股份行,为13226.32元。

平安银行、民生银行、中信银行分别为6528.52元、7503.85元、8102.58元。

注:邮储银行未披露相关数据

实际上,从客群资产规模与投资意愿来看,高净值客户对财富管理的需求与贡献往往更大。因此,以私行为代表的高净值客群是商业银行们当前最主要的发力点。

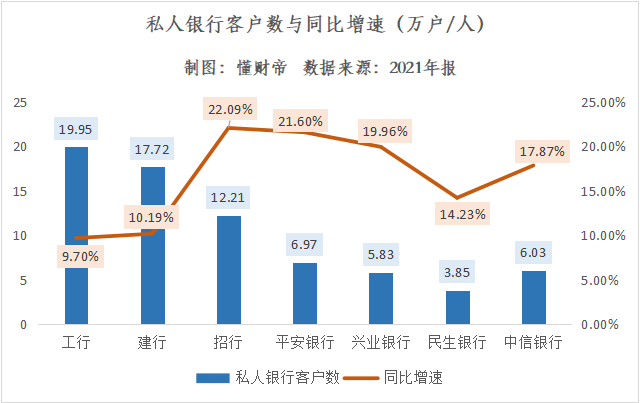

在私行客户数方面,国有大行继续领先股份行。

工行、建行私人银行客户数分别为19.95万户、17.72万户,分别同比增长了9.7%、10.19%。

股份行私人银行客户数的增速则快于国有大行。

截至2021年末,招行私人银行客户数为12.21万户,增速为22.09%,领跑股份行。

平安银行、兴业银行、中信银行私行客户数分别为6.97万户、5.83万户、6.03万户,增速分别为21.6%、19.96%、17.87%。

民生银行私行客户规模最小,为3.85万户,增速在股份行中最低,为14.23%。

注:邮储银行、中信银行未披露相关数据。

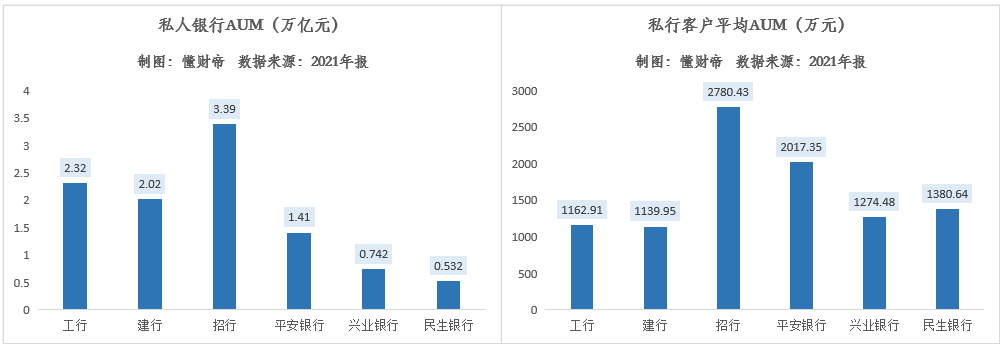

再来看关键的私行AUM数据与户均AUM数据。

2021年报数据显示,招行私人银行AUM达到3.39万亿元,远高于其他5家银行,体现高净值人群对招行的追捧与青睐。

工行、建行两家国有大行的实力同样强劲,私行AUM分别为2.32万亿元、2.02万亿元。

平安银行在六家银行中处于中间位置,私行AUM为1.41万亿元。

兴业银行、民生银行私行资产管理规模相对较小,分别为7424.5亿元、5321.68亿元。

户均AUM方面,招行、平安银行是“双子星”,私行客户平均AUM分别为2780.43万元、2017.35万元,体现出两家商业银行的私行客户质量相对较高。

兴业银行、民生银行户均AUM分别为1274.48万元、1380.64万元,高于工行(1162.91万元)、建行(1139.95万元)两家国有大行。

总结来看,当前以及未来,与国民可支配收入增长同步,中国财富管理浪潮将继续浩荡前行。

对于中国商业银行们而言,要想真正成长为综合型资管巨头,不仅需要金融产品与服务的持续迭代与革新,更需要战略思维以及经营模式的彻底重塑。

这将是一场多维度的竞争,我们期待更激动人心的增长业绩与故事。

评论