文|锌金融 嘉逸

从跑马圈地到存量博弈,中国信用卡行业正在加速“内卷”。

尤其在新冠疫情与强监管政策的双重影响下,银行信用卡业务板块更是遭遇到了前所未有的经营压力。

央行统计数据显示,截至2021年末,全国信用卡和借贷合一卡存量达到8亿张,同比增长2.83%,但明显低于2020年的4.26%,为近六年来最低增速。

与此同时,银保监会在去年12月发布的《关于进一步促进信用卡业务规范健康发展的通知(征求意见稿)》中,就经营管理、规范发卡、授信风控、资金走向、分期业务等诸多方面明确提出了监管要求,意在“倒逼”信用卡行业变革转型。

新周期的风暴逐渐涌起。

作为消费金融的“压舱石”,商业银行信用卡部门纷纷开始找寻差异化竞争的新航向。这是一场“反内卷”的战争。

基于此,懂财帝在深入研究2021年财报后,选取了工商银行、建设银行、中国银行、邮储银行、交通银行、招商银行、平安银行、民生银行、兴业银行、中信银行10家商业银行的信用卡业务作为分析样本,试图为读者们呈现当前最真实的战况。

1、信用卡“跑马圈地”:邮储银行增速领跑,交通银行增速乏力

“要把存量市场当增量市场来经营。对别人来讲是存量市场,对你而言可能就是增量市场。”2021年,或许是受到谢永林的启发,邮储银行以及多家股份行相继对信用卡市场发起了猛烈攻势。

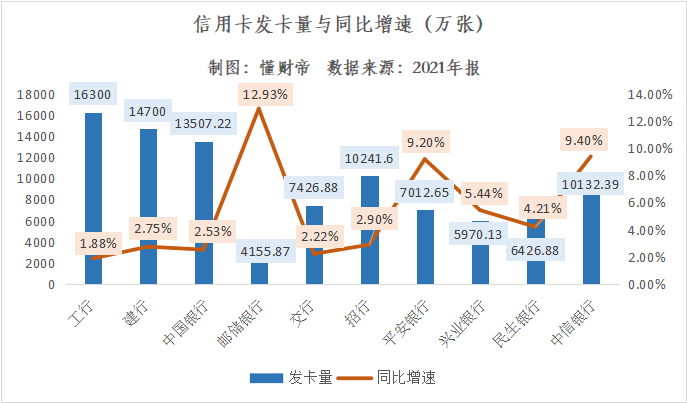

注:(1)邮储银行统计口径为“结存卡量”;(2)交行统计口径为“在册卡量”;(3)招行、平安银行统计口径为“流通卡量”。

财报数据显示,截至2021年末,邮储银行结存卡量为4155.87万张,同比大增12.93%,增速远超其他9家商业银行。

平安银行、中信银行紧随其后,增速分别为9.2%、9.4%,平安银行流通卡量为7012.65万张,中信银行累计发卡量为1.01亿张,首次进入“亿级俱乐部”。

兴业、民生两家银行累计发卡量为5970.13万张、6426.88万张,增速分别5.44%、4.21%

“零售之王”招行在股份行中增速最慢,为2.9%,但流通卡量规模最大,达到1.02亿张,同样首次跨过亿级大关。

其余四家国有大行信用卡发卡量增速均低于行业平均水平(2.83%)。

其中“宇宙行”工行增速最低,仅为1.88%,但累计发卡量仍雄踞银行业首位,达到1.63亿张。

建行、中国银行发卡量位居工行之后,分别为1.47亿张、1.35亿张,增速分别为2.75%、2.53%。

交行的表现相对较弱,累计发卡量仅为7426.88万张,远低于招行、中信两家股份行,增速也仅为2.22%,位居倒数第二位。

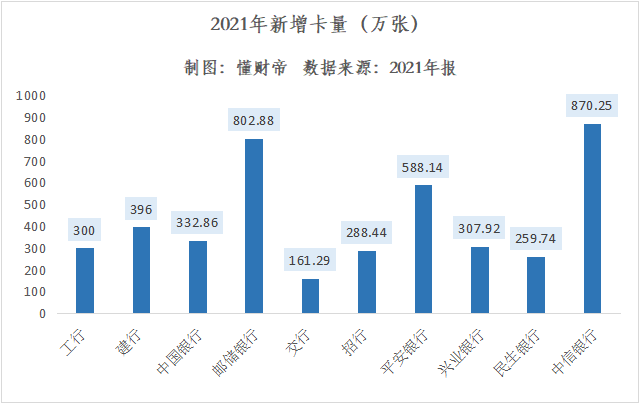

更值得注意的是,2021年内,全国信用卡和借贷合一卡存量共增长了约2200万张,而上述十家商业银行的新增卡量却高达4307.52万。

这意味着,当前,信用卡行业正在加速洗牌,头部银行们已开始蚕食其他玩家的市场份额。

详细拆解信用卡增量来看。中信银行、邮储银行与平安银行的攻势最猛,新增卡量分别高达870.25万张、802.88万张、588.14万张,三家银行的合计规模几乎与行业总增量相当。

工行、建行、中国银行、兴业银行的信用卡增量规模基本在同一级别,分别为300万张、396万张、332.86万张、307.92万张。

招行与民生银行较为谨慎,信用卡增量分别为288.44万张、259.74万张。

交行的信用卡增量在十家银行中最少,仅为161.29万张,与上文发卡量的增速数据相对应。

显然,尽管中国信用卡行业已经进入到精耕细作阶段,但“圈地运动”仍在继续。如何维持市场占有率,甚至保持扩张态势,或将是商业银行们重点思考的问题。

2、分化路径:招行交易最“活跃”,中信银行营收同比下滑

对于商业银行而言,信用卡发卡规模是“量”,信用卡交易额与贷款余额是“质”。只有实现从“量”到“质”的飞跃,才能在波谲云诡的消费金融战事中拥有更多确定性。

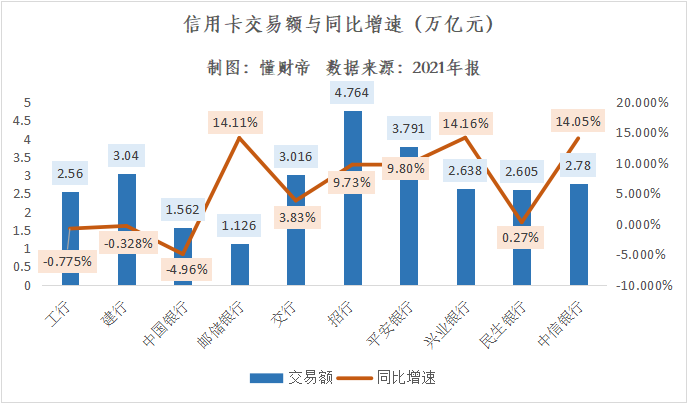

基于信用卡交易额数据来看。2021年,股份制商业银行的表现整体优于国有大行。

其中,招行最为“活跃”,信用卡交易额达到4.764万亿元,规模位居榜首,增速为9.73%。平安银行排在第二,交易额为3.791万亿元,同比增长9.8%。

兴业、民生、中信银行是股份行第二梯队,信用卡交易额分别为2.638万亿元、2.605万亿元、2.78万亿元。

增速方面,兴业银行、中信银行分别为14.16%、14.04%,而民生银行仅为0.27%,在五家股份行中增速最低。

国有大行中,工行、建行、中国银行信用卡交易额均遭遇负增长,分别下滑了0.775%、0.328%、4.96%,交易额规模分别为2.56万亿元、3.04万亿元、1.562万亿元。

邮储银行、交行则实现了正增长,信用卡交易额增速分别为14.11%、3.83%,交易规模分别为1.126万亿元、3.016万亿元。

信用卡贷款余额是商业银行经营存量客户的重要数据指标。

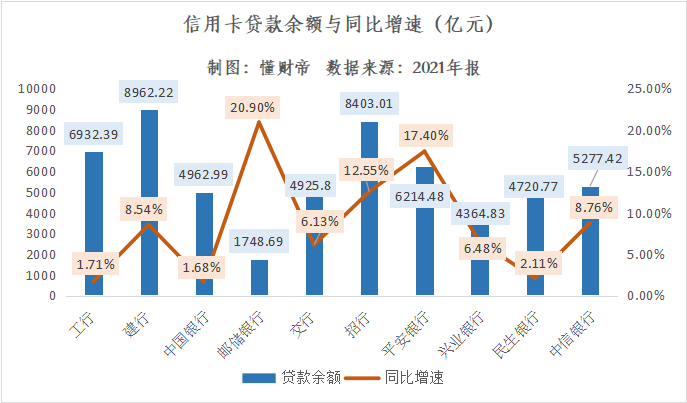

截至2021年末,建行信用卡贷款余额达到8962.22亿元,同比增长8.54%,继续位居银行业首位。

招行位居第二,信用卡贷款余额为8403.01亿元,规模高于工行、中国银行等其余四家国有大行,增速达到12.55%。

工行、平安银行信用卡贷款余额分别为6932.39亿元、6214.48亿元,分别同比增长了1.71%、17.4%。

中国银行、交行、兴业银行、民生银行、中信银行信用卡贷款余额规模在同一梯队,分别为4962.99亿元、4925.8亿元、4364.83亿元、4720.77亿元、5277.42亿元。

但增速差异较大。中国银行与民生银行信用卡贷款余额仅分别增长了1.68%、2.11%。交行与兴业银行分别增长了6.13%、6.48%。中信银行增速为8.76%。

邮储银行信用卡贷款余额规模最小,仅为1748.69亿元,但增速最快,达到20.9%。

反映在营收数据上。2021年,仅有招行、中信、邮储三家银行披露了相关业绩情况。

其中,中信银行最令人大跌眼镜,信用卡业务营收为591.28亿元,同比下滑了3.85%。这与其信用卡发卡量、交易额、贷款余额的高速扩张形成了巨大反差。

招行较为平稳,信用卡业务营收为867.54亿元,同比增长5.14%。其中,信用卡利息收入为596.45亿元,同比增长5.87%,信用卡非利息收入为271.09亿元,同比增长3.57%。

邮储银行并未披露详细的数据,而是在财报中表示信用卡业务收入同比增长了21.22%,与其整体表现相对应。

总结来看,目前,商业银行们已在信用卡赛道开辟了两条破局路径:其一是头部玩家保量提质,聚焦存量客户经营。

其二是腰部玩家继续开疆拓土,做大规模效应,但他们显然还需要平衡业务扩张与业绩增长之间的关系。

3、在数字化中寻找“增量”:AUM成为北极星

“数字化建设迫在眉睫......如何紧抓数字化机遇已成为行业的必修课。”光大银行信用卡中心总经理刘瑜晓此前提出,在金融科技加持下,信用卡行业将有更多的发展空间。

APP无疑是银行信用卡业务数字化转型的重要抓手。截至目前,上述十家银行的信用卡业务均完成了线上化迁移。

但其中,建行、平安银行并未推出专门的信用卡APP,两家银行选择将信用卡服务与借记卡服务整合在同一个数字平台上。

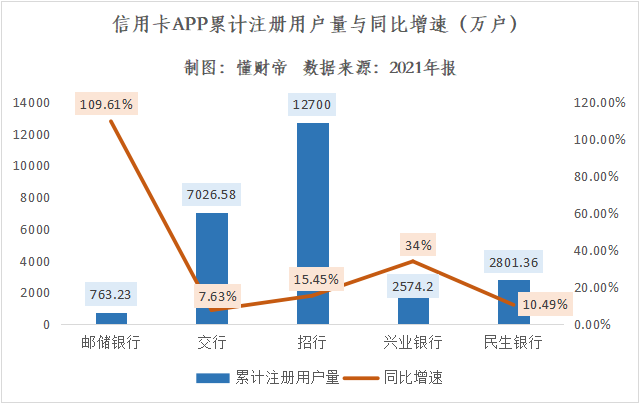

用户规模是考量信用卡APP的“北极星”指标。不过,2021年仅有五家银行披露了累计注册用户数量。

招行是绝对的王者,掌上生活APP累计注册用户量达到1.27亿户,比信用卡流通卡量规模还多2400多万。其用户增速也较为亮眼,达到15.45%。

交行买单吧APP累计注册用户量排在第二,为7023.58万户,增速仅为7.63%。

兴业银行好兴动APP与民生银行全民生活APP累计注册用户量分别为2574.2万户、2801.36万户,分别同比增长34%、10.49%。

邮储银行邮储信用卡APP累计注册用户规模较小,仅为763.23万户。但邮储银行正在努力追赶头部玩家,其增速高达109.61%。

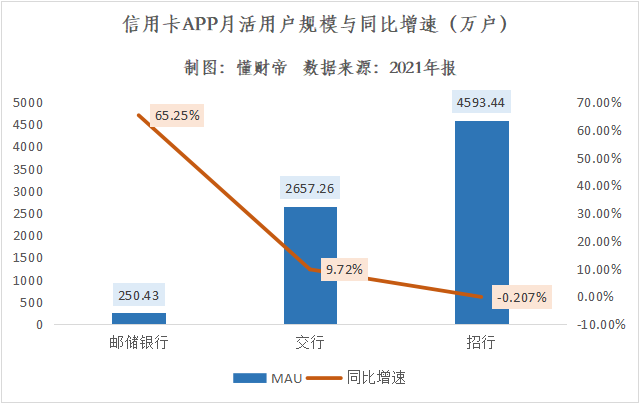

信用卡APP月活用户方面,仅有三家银行披露了详细数据。

招行继续遥遥领先,掌上生活MAU为4593.44万户,但却同比下滑了0.207%,体现出“零售之王”在信用卡客户经营领域仍存在压力。

交行买单吧MAU为2657.26万户,同比微增9.72%。邮储银行邮储信用卡MAU为250.43万户,同比大增65.25%。

另外,兴业银行也在财报中表示,报告期内,好兴动MAU持续提升。

数字化时代场景致胜。当前,信用卡数字化转型的另一个关键在于消费与服务场景。

为此,几乎所有的商业银行都在着力构建以衣食住行为核心的信用卡消费场景生态。

建行、中国银行、平安银行率先开放,其信用卡业务即将或已经与互联网头部公司、新能源车企、电商平台等达成了战略合作。

招行则更为进击,其已在掌上生活APP引入了“朝朝宝”等多项理财服务。

结合上文业绩数据,这四家银行的信用卡业务在2021年的整体表现可圈可点。尤其是招行,其在信用卡领域不仅已领先于股份行,还超越了大多数国有大行。

与之相比,其他商业银行或仍需加快数字化转型速度,以挖掘出更多的业务增长点。

4、穿越周期:拥抱监管

实际上,自2020年开始,监管与合规就成为了信用卡行业在政策领域的核心主题。

去年年末,银保监会发布《关于进一步促进信用卡业务规范健康发展的通知(征求意见稿)》后,更是将信用卡行业带入到了新的监管周期。

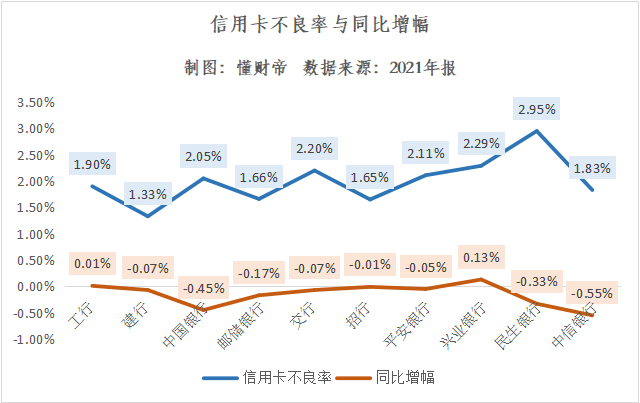

多重政策红线约束下,商业银行也在加紧出清信用风险。2021年,共有八家银行的信用卡资产质量得到改善。

中信银行控风险力度最大,信用卡不良率为1.83%,同比下降了0.55个百分点。

中国银行信用卡不良率为2.05%,降幅为0.45个百分点。

民生银行降幅为0.33个百分点,但其信用卡不良率却高达2.95%,体现出其内部仍存在巨大的风险管控压力。

交行、平安银行信用卡不良率分别为2.2%、2.11%,同比下降了0.07、0.05个百分点。

建行、邮储银行、招行的信用卡不良率相对较低,分别为1.33%、1.66%、1.65%,分别下降了0.07、0.17、0.01个百分点。

工行与兴业银行的信用卡不良率却出现了增长,分别上升了0.01、0.13个百分点,不良率分别为1.9%、2.29%。

信用发卡量与睡眠率同样是银保监会的监管重点。相关文件明确提到,督促转变信用卡粗放发展模式......不得以发卡量、客户数量等作为单一或主要考核指标,长期睡眠信用卡比率不得超过20%,整改后仍超出该比例的银行不得新增发卡。

基于此,商业银行们开始将信用卡与借记卡融合为借贷一体卡,以提升交叉销售能力与用户活跃度。

2021年财报显示,邮储银行深化与邮政代理合作引荐发卡,交叉销售获客占比30.10%。

招行加速构建零售“一体”飞轮,信用卡客户中同时持有招行借记卡的“双卡”客户占比达到62.61%,较上年末提升1.91个百分点。

平安银行信用卡新户双卡率较上年末上升了9.9个百分点。

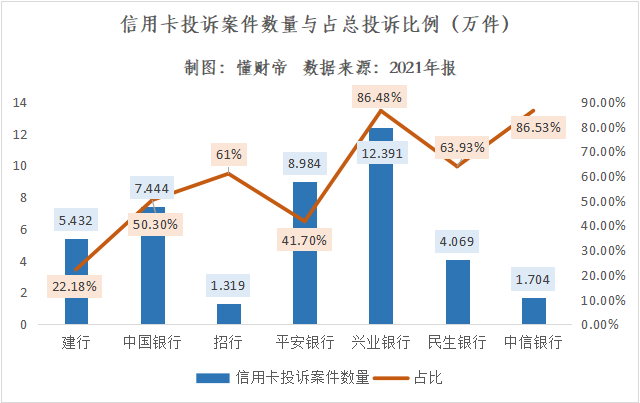

再来看消费者权益保护方面,共有7家银行在年报中披露了信用卡投诉案件数量与占总投诉数量的比例。

兴业银行信用卡投诉案件数量最多,达到12.391万件,占总投诉数量的86.48%,体现其合规运营能力还有待提升。

中国银行、平安银行信用卡投诉案件数量也较多,分别为7.444万件、8.984万件,占比分别为50.3%、41.7%。

建行、民生银行信用卡投诉案件数量分别为5.432万件、4.069万件,占比分别为22.18%、63.93%。

招行、中信银行的信用卡投诉案件数量较少,分别为1.319万件、1.704万件,占总投诉数量分别为61%、86.53%。

综合信用卡不良率数据来分析,兴业银行目前面临的监管压力较大,更需要注意合规经营。招行、中信银行的合规运营能力则相对较强,但仍需时刻紧绷经营红线。

不过,以中长期视角来看,信用卡“反内卷”的战事才刚刚开始。

未来,只有同时具备客户获取、客群经营和风险控制三大能力的商业银行“全能战士”,才能在信用卡领域建立起坚实的护城河壁垒。

所以,鹿死谁手,还尚未可知。

评论