记者|梁怡

日前,广州芯德通信科技股份有限公司(简称“芯德科技”)闯关创业板获受理,保荐机构为招商证券。5月17日,芯德科技的同行菲菱科思刚开启申购,发行总数为1334万股,网上申购价格72.00元。

芯德科技是一家长期专业从事光通信网络接入系统和终端设备研发、生产及销售的高新技术企业,建立了以光网络单元(ONU/ONT)、光线路终端(OLT)为主的产品体系。

放眼芯德科技所处的光通信设备行业,公司目前营收规模不及同行,市占率较低;同时受产品销售单价持续下降的影响,公司毛利率连年下滑,并且不排除“以价格换取境外市场”导致毛利率进一步下滑的可能。

毛利率连年下滑

2019年-2021年(报告期内),芯德科技的营业收入分别为2.89亿元、5.41亿元和7.88亿元,年均复合增长率高达65.07%。其中光网络单元(ONU/ONT)及光线路终端(OLT)产品合计收入占比均超过90%;净利润分别为2896.97万元、5396.26万元和7130.14万元,年均复合增长率分别达到56.88%。

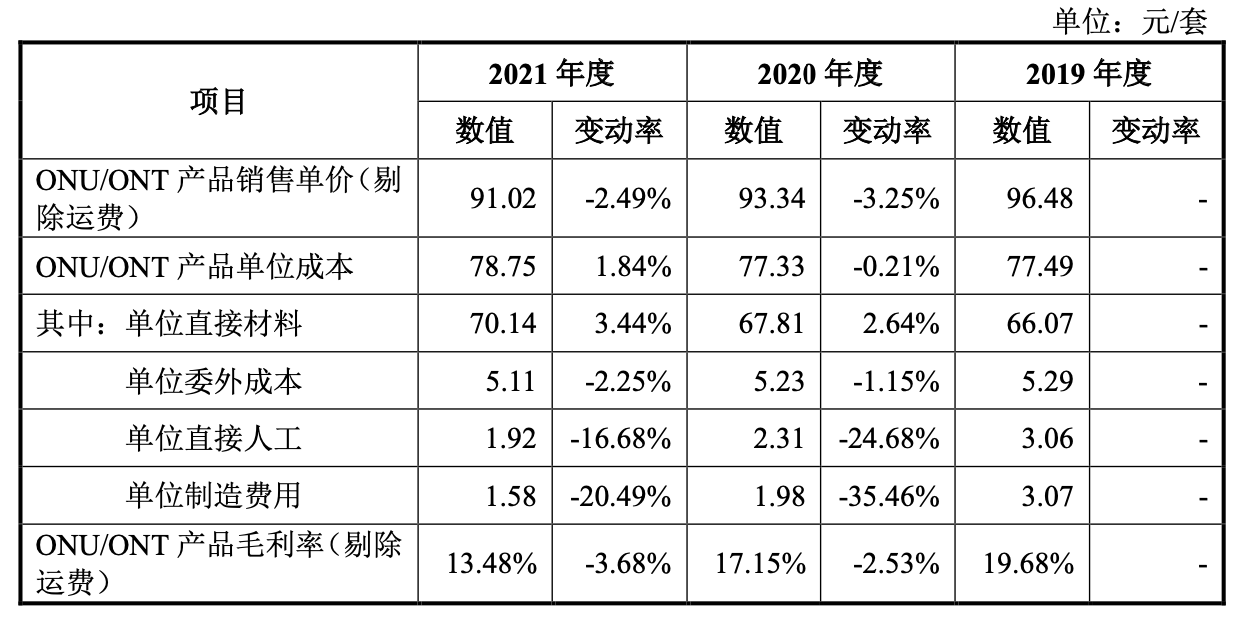

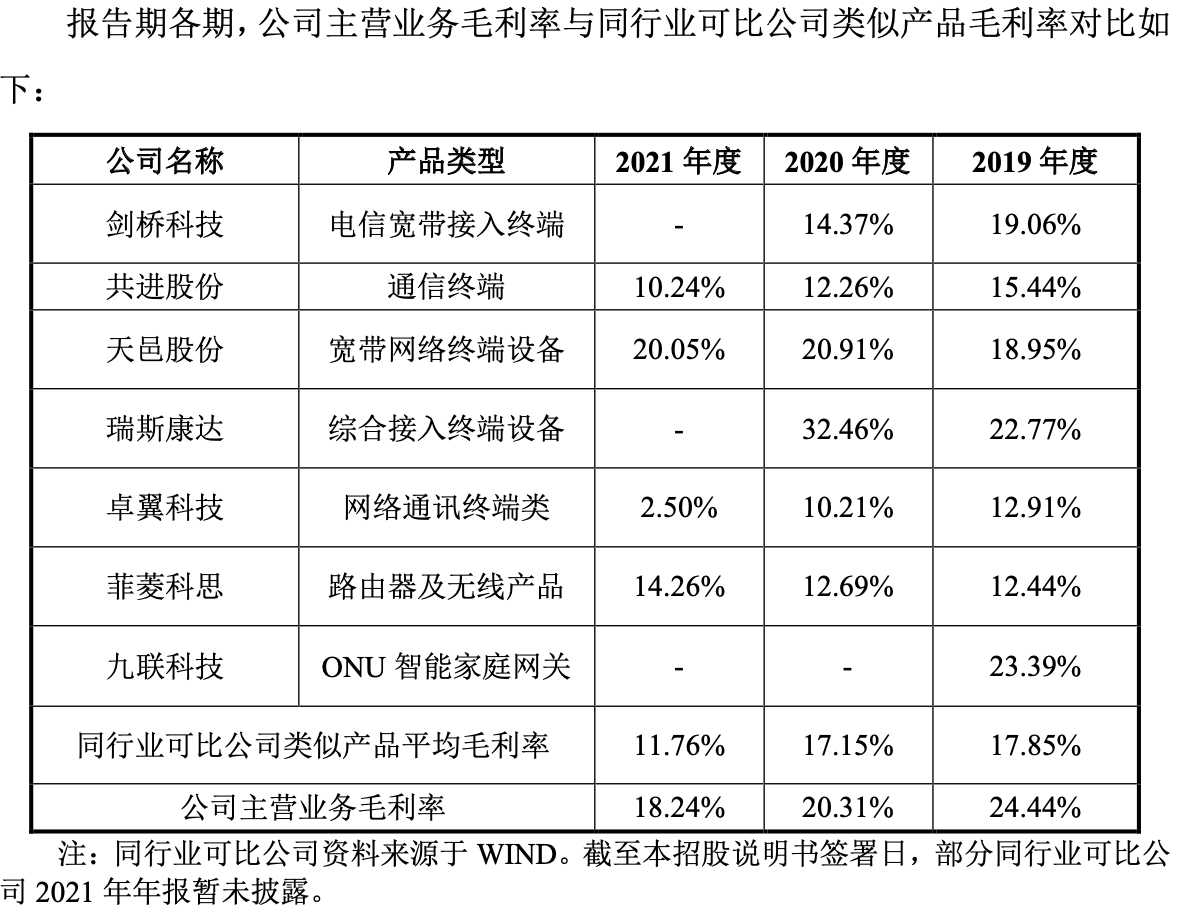

但值得注意的是,报告期内公司主营业务毛利率连年下滑,分别为24.44%、20.31%和18.24%,原因在于产品销售单价降幅较大。

以报告期内占主营业务收入比重超70%的ONU/ONT为例,2019年-2021年该产品的销售单价连续下滑,同时2021年还面临以芯片为主的原材料成本上涨的压力。

芯德科技的原材料主要包括芯片、电路模块、结构物料、电容、感性器件等,报告期内公司直接材料占主营业务成本比例分别为85.71%、88.26%及89.70%。其中芯片为采购金额占比最高的原材料,2021年其采购单价同比上涨58.72%至6.35元/PCS。

OLT产品亦是如此,报告期内,剔除运费后该产品的毛利率分别为37.26%、34.16%以及31.97%,其中2020年、2021年销售单价同比下滑2.57%、5.65%。

界面新闻记者注意到,报告期内公司产品销售单价下滑的部分原因均系“销售区域结构有所变化,以及为积极拓展市场份额,公司给予客户部分价格优惠”,而这与公司业绩高度依赖境外市场有关,所以不排除未来“以价格换取境外市场”还存牺牲毛利率的可能。

尽管报告期内主营业务毛利率连年下滑,但在芯德科技选择的可比同行中,除了瑞斯康达、天邑股份之外,公司的盈利能力相对表现不错。

市占率较低

芯德科技所处的行业为光通信设备行业、互联网宽带市场,尽管在招股书中并未披露其市占率,但不难从同行的营收规模大致推算出公司的市占率相对较低。

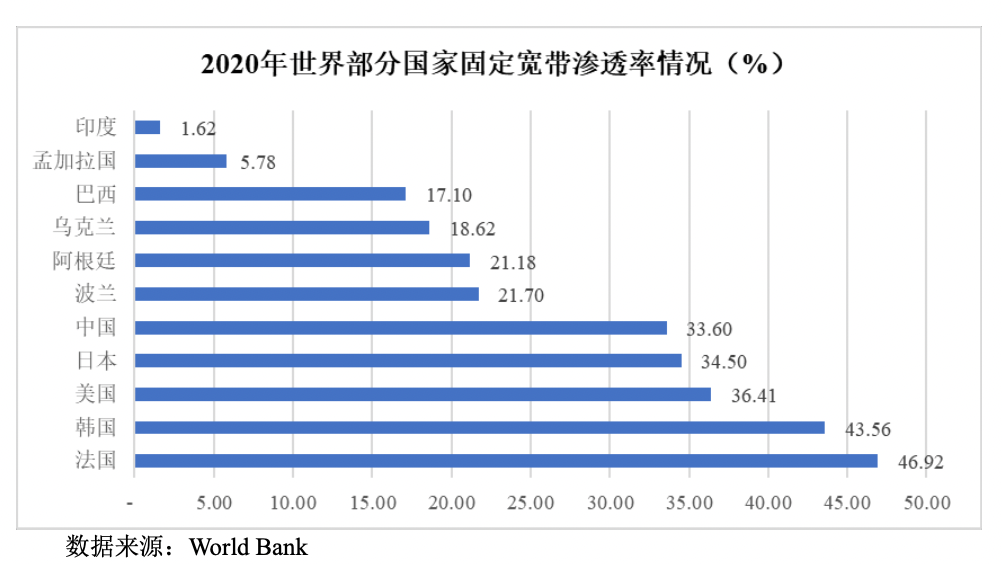

根据Statista数据显示,2021年全球固定宽带接入用户数量将达13.13亿户,较2020年增加0.85亿户,同比增长6.92%,从近5年来数据来看,增长空间主要来自于固定宽带在发展中国家的普及,以及在发达国家渗透率的提升。

需要指出的是,信息技术存在“数字鸿沟”现象,其中渗透率是衡量该现象最常见的指标。根据世界银行(World Bank)数据显示,发展中国家固定宽带渗透率与发达国家有明显差距。2020年,印度固定宽带渗透率为1.62%,孟加拉国固定宽带渗透率为5.78%,巴西固定宽带渗透率为17.10%,与法、韩、美等发达国家存在较大差距。

在这种背景下,伴随着未来全球宽带渗透率及接入用户的持续增长迎来较大行业增长期。其中,以印度、巴西为代表的发展中国家具备庞大的人口基数,与发达国家相比宽带发展仍具有较大的增长空间。

反观芯德科技,2019年-2021年公司境外主营业务收入分别为1.91亿元、4.17亿元、6.19亿元,占当期主营业务收入的比例分别为 66.35%、77.56%、80.50%,产品主要销往亚洲、南美洲等,其中来自印度的收入占比分别为25.36%、38.36%、37.09%。

因此,对于印度等境外市场的开拓也是芯德科技收入快速增长的原因,公司也表示预计未来若干年内公司境外销售金额及其占主营业务收入比例仍会较高。

本次IPO中,芯德科技拟募资约3.63亿元,用于光接入网产品智能生产中心建设项目、研发中心建设项目、总部运营中心及信息化建设项目、补充流动资金。其中第一个项目投产后将形成年产光网络单元(ONU/ONT)合计611.12万台、光线路终端(OLT)7万台的生产能力,也有望进一步提高公司的市占率。

仍需注意的是,芯德科技外销也面临全球贸易摩擦、汇率波动以及毛利率下降等风险。

与深创投等对赌上市

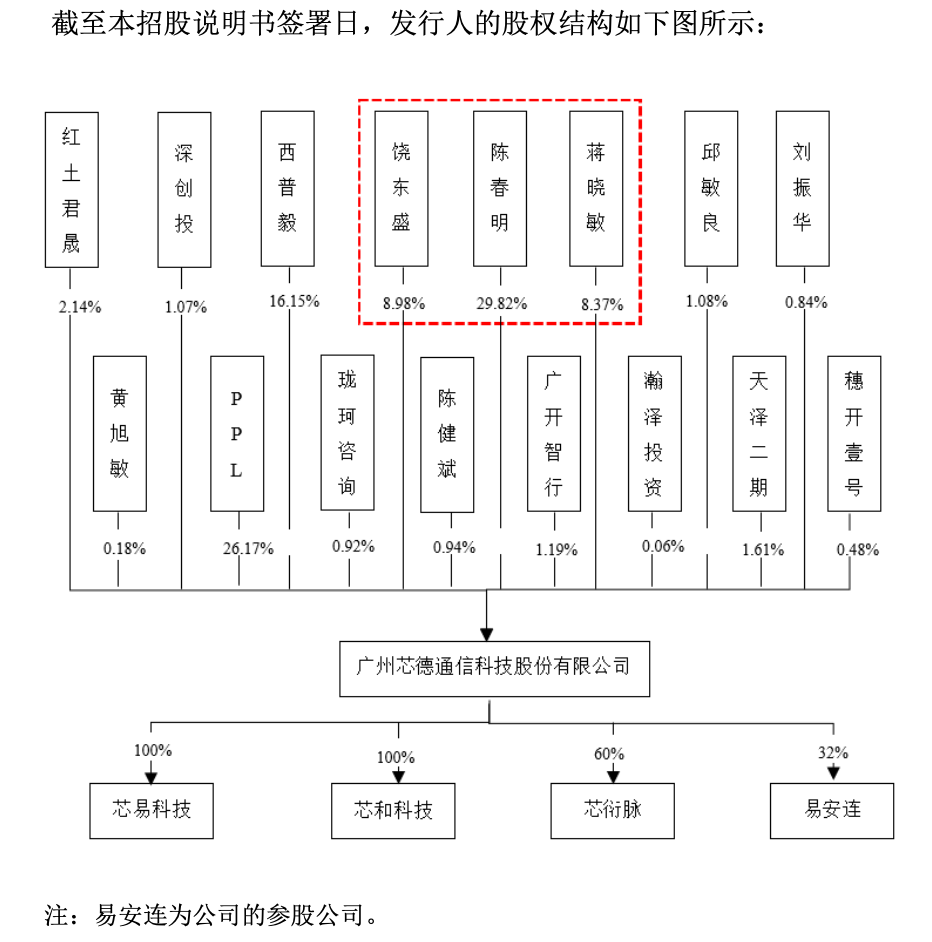

芯德科技系一家中外合资企业。IPO前,实际控制人陈春明、饶东盛、蒋晓敏及其一致行动人西普毅合计持有公司63.32%的股份;外资股东PPL持有26.17%,其于2000年3月17日在香港成立,截至2022年3月31日,PPL的实控人为Johannes van Tol(持有荷兰护照)和Edgar James Swaab(持有瑞士护照)。

另外,2021年芯德科技还引入了深创投(CS)、红土君晟、广开智行、穗开壹号、天泽二期、瀚泽投资6家外部股东,并且与其存在上市对赌协议。若芯德科技不能于2024年12月31日前(前两名)、2025年12月31日(后四名)成功上市,则触发陈春明的回购义务。

根据最后一轮增资情况,芯德科技投前估值8亿元。

评论