文 | 蓝鲸教育 祁青

5月20日,成实外发布公告称,董事会采纳股份奖励计划。5月10日至20日期间,受托人已按照计划,于市场购买630.8万股股份,每股均价为0.2378港元。

这并不是成实外第一次回购股份。5月14日,成实外公司控股股东、公司执行董事兼控股股东严玉德全资拥有的公司Virscend Holdings宣布,耗资约103.36万元,回购425万股公司股份。

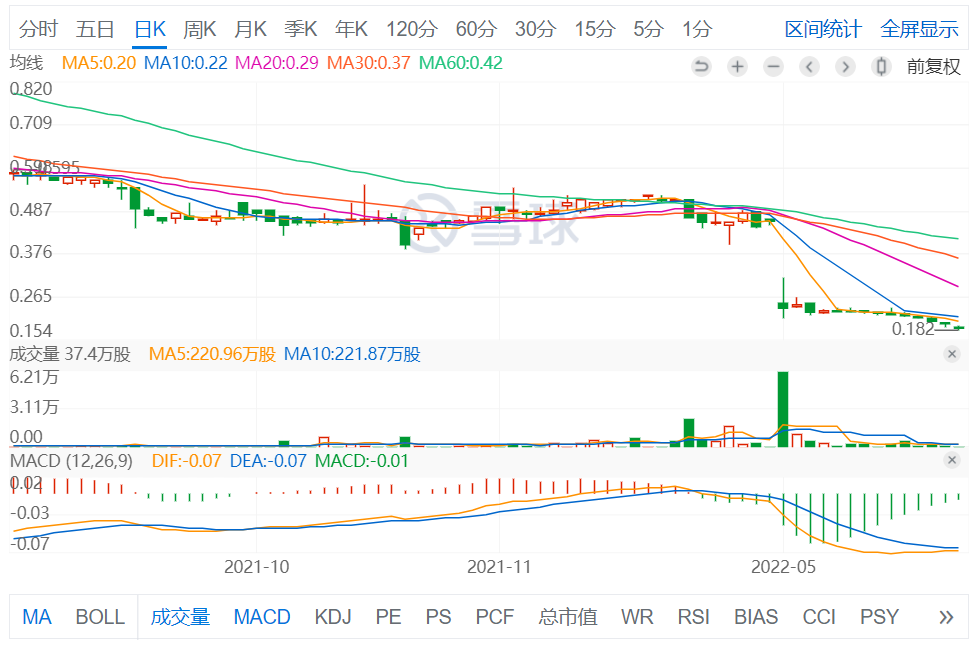

然而,多次回购股票仍未能阻止股价下行。5月10日,成实外教育发布未审计年报并复牌,当日收跌48.26%。随后,股价一路下行。5月27日再创历史新低。

曾经的川渝民办教育头把交椅,如今为何无人买账?

断臂巨亏18亿,还有20亿应还账款

2021年,成实外将财报周期进行调整,自每年的1月1日至12月31日更改为每年的9月1日至次年8月31日。

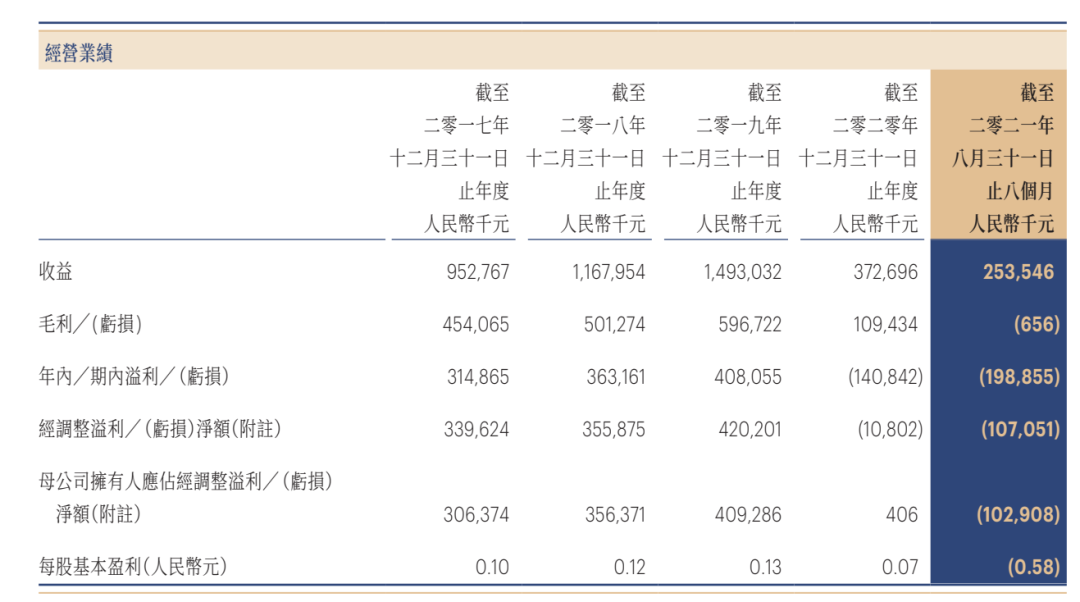

据其5月16日发布的完整版年报,八个月间,成实外营收2.54亿元,较截至2020年12月31日实现的全年营收减少了32%。

利润方面,报告期内,成实外毛利润为亏损65.6万元,2020年录得毛利润1.09亿元,由盈转亏。期内亏损1.99亿元,来自持续经营所得经调整净亏损为1.07亿元。

值得注意的是,报告期内,成实外教育来自已终止经营业务的亏损高达16.22亿元,这也直接导致断臂后的成实外在2021八个月内合计巨亏18.2亿元。

盈利能力方面,2021年八个月,成实外毛利率为-0.3%,2020年毛利率为29.4%;纯利率为-78.4%,2020年则为-37.8%;经调整纯利率为-42.2%,远低于2020年全年的-2.9%。

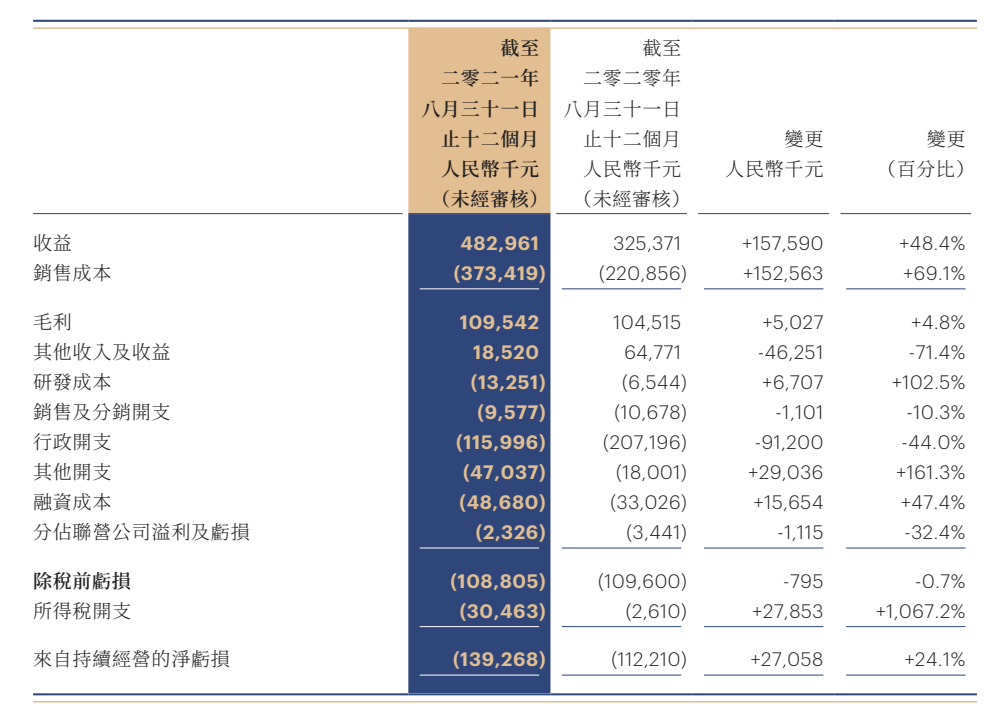

而如若将截至2021年8月31日止12个月的收益与截至2020年8月31日止12个月的收益相比,则2021财年实现营收4.83亿元,较2020财年的3.25亿元同比增长48.4%。

对于上述增长,成实外表示,因将成都外国语学校高新校区综合入账,导致2020/2021学年学生人数增加。从而导致来自学费的收益同比增加了35.2%至3.98亿元;同时学校食堂服务收入也因学生数目增加而同比增长174%至2440万元。

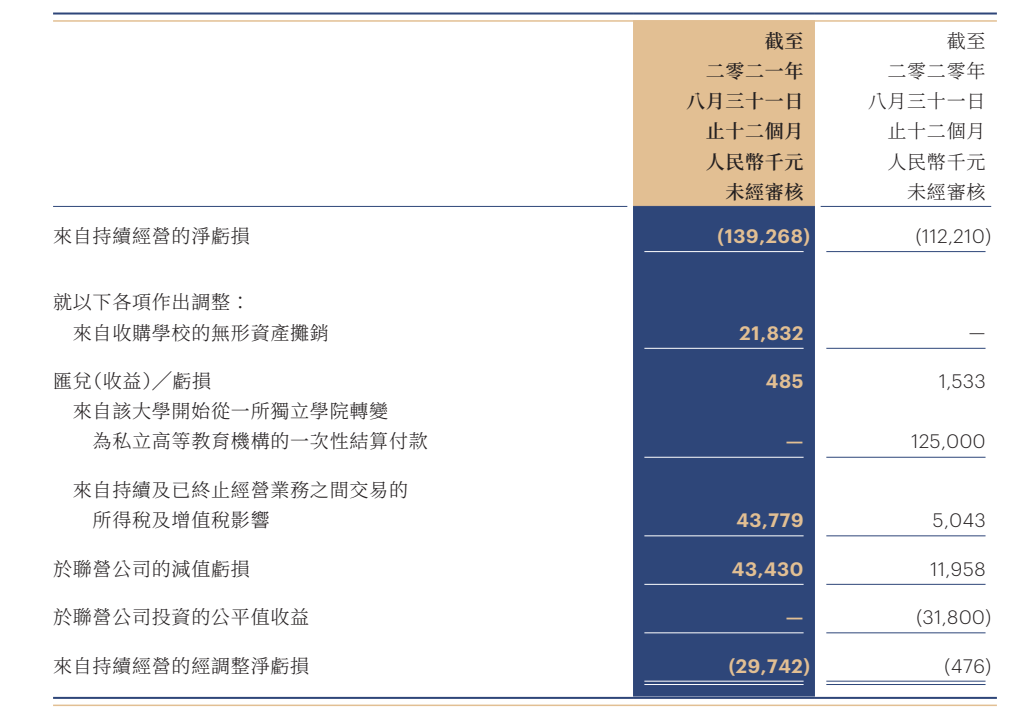

而利润上,截至2021年8月31日止12个月,成实外来自持续经营的净亏损为1.39亿元,较截至2020年8月31日止12个月的1.12亿元扩大了24.11%;来自持续经营的经调整净亏损则为2974.2万元,较截至2020年8月31日止12个月的47.6万扩大了61倍。

需要看到,剥离掉手中的K9学校业务带给成实外的远不止18亿的巨额亏损。

根据《民促法》“禁止实施义务教育的民办学校与关联方进行交易”的相关规定,成实外旗下的高中和大学业务必须与K9业务完全分离,不能有利益往来。但此前,为建设和改造四川外国语大学成都学院,成实外曾向受影响实体(即K9业务)借款20.26亿元。

如今受影响实体完成剥离,成实外需向其偿还这笔巨款。但目前只剩下高中和大学业务的成实外年收入仅3亿元,净资产仅余8.61亿元,如何还清这笔债务,成为成实外最大的难题。

对此,成实外也给出了解决方案,今年1月,成实外宣布其与受影响实体签订了延长5年偿付该款项的协议,如此,这笔20.26亿元的应付关联方款项也转为了其非流动负债。

然而,尽管5年偿付期并不短,但考虑到成实外目前持续经营业务的体量,在业务转型的关键期背上这么大的包袱,势必也会拖慢其发展脚步。

更重要的是,就算刨除了这笔巨额债务,成实外偿债压力也不低,报告期内其流动负债达17.23亿元,其中需12个月偿还的计息银行及其他借款就达到3.65亿元,而公司现金及现金等价物仅有6.32亿元,现金承压倍增。

未来转型,何去何从?

瘦身后体量明显缩小,还背负着较大偿债压力。对于未来,成实外教育又将何去何从?

财报中,成实外透露了四个发展方向。首先是轻资产办学;其次,提高现有学校网络的利用率及学费;同时,还将在学校内部设立国际教育课程,并提供出国留学咨询服务;此外,还打算提供非学历教育服务。

首先来看轻资产办学方向。成实外希望依托原有的品牌基础,与第三方业务伙伴合作,以轻资产模式成立新高中。

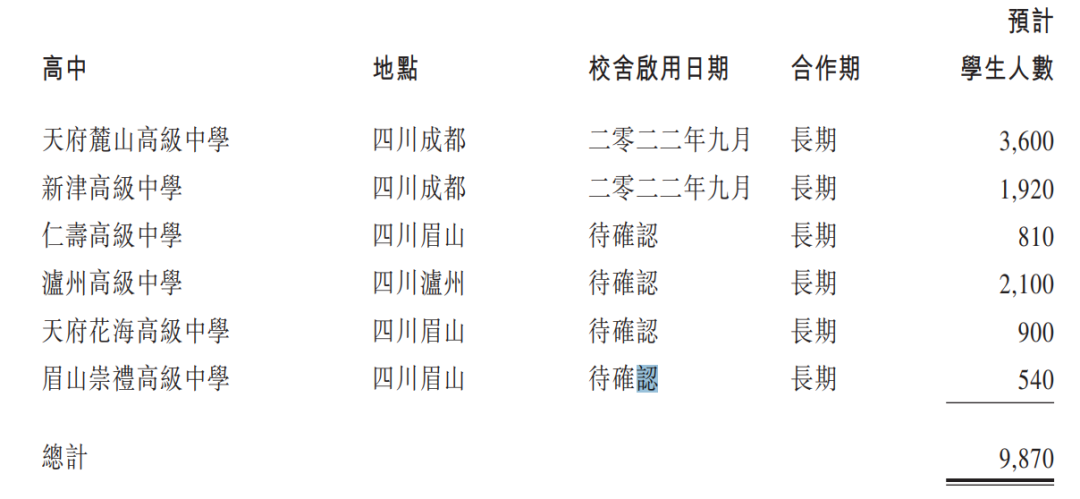

财报中,成实外透露其预计在2022年后,将以轻资产模式在成都、眉山、泸州开设天府麓山高级中学等六所高中,预计容纳学生总数为9870人。其中,预计天府麓山高级中学、新津高级中学将在2022年9月正式开学启用,届时将分别容纳3600名和1920名学生。

然而,有质疑指出,尽管成实外拟转型轻资产,但其毛利率不升反降。截至2021年8月31日止12个月成实外毛利率为22.68%,较截至2020年8月31日止12个月的32.12%减少了9.44个百分比。

对于毛利率下降,成实外表示,主要由于近年新开办及未达成要求的学校毛利率相对较低,雇员薪金于年度业绩审阅后增加并导致社会保险付款增加,同时食堂营运成本及来自物业、厂房及与现有校区相关装修的折旧费用增加。可见,尽管是轻资产运营,新高中建设及营运初期仍可能面临入不敷出的情况。

而关于提高现有学校网络利用率及学费的发展方向,鉴于目前成实外已然十分高昂的学费而言,恐怕家长也难买账。

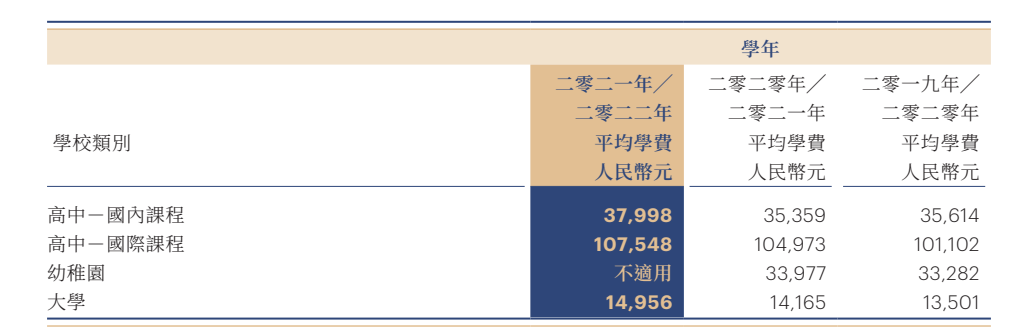

从财报来看,2021年,成实外高中国内课程平均学费达37998元/年;高中国际课程平均学费10.75万/年;大学平均学费14956元/年。同比2020年分别增长7.46%、2.45%、5.58%;环比2019年分别增长6.69%、6.38%、10.78%。

尽管学费已然高昂,但成实外教育表示,未来或继续提高现有学校的学费及学校网络的使用率,以提振业绩。此前成实外也表示,公司旗下大学已于2021年6月获教育部门转制临时批准。预计转制获批准后,2022年/2023年及以后的大学入学学费将会相应增加。

学校使用率方面,成实外早在过去几年不断扩张高中学校,这也导致整体使用率(包括大学)在报告期内仅为43.5%,而在2019年及2020年,公司学校整体使用率分别为70%及61.6%。未来在提升学校使用率方面,成实外还有很大空间。

但对于提供出国留学咨询服务及非学历教育服务的转型方向,可能发展空间可能并不大。

首先,从报告期内的分业务营收构成来看,报告期内学费2.06亿元,占总营收比重81.09%;食堂营运费1448.9万元,占比5.71%;住宿费1656.3万元,占比6.53%。

而非学历培训学费1003.2万元,占比3.96%;海外升学咨询服务费505.6万元,占比仅1.99%。此外,教育管理及咨询服务费报告期内仅收入了180.6万元,占比仅0.7%。

同时,根据财报数据,成实外国际课程的学生规模小,且增长缓慢。报告期内,公司国际课程的高中学生入读人数仅为495人,同比增长15.7%,仅占总学生人数的2.16%。

同时平均10万余元的高昂学费,依旧严峻的海外疫情,或许也是成实外国际课程拓展的阻碍。甚至主打国际课程的枫叶教育发展也并不顺利,2020/2021学年,其高中学生人数仅7596人,同比下降8.3%。

而非学历教育服务方面,成实外表示未来将针对三个方向——向学前教育至十二年级学校和学前班提供教育管理及咨询服务;与若干商业房地产业主合作,开设一站式全面教学课程(如中国传统文化和体育课程);学生本地生活服务、课外非学科活动等。

但目前来看,该业务占营收比重微乎其微,短期内恐难对营收利润带来有效贡献。另外,报告期内除了学校食堂运营业务收入取得高增长外,其他业务不是收入增长缓慢就是出现负增长。想要靠非学历教育服务为营收业绩充能恐仍道阻且长。

作为曾经的川渝民办教育头把交椅,依托着亮眼的录取率,创造了亮眼的业绩。但如今,走到拐点,构建第二增长点,恐怕仍需时日,而下滑的业绩与身上背负的债务,都对这家机构提出了苛刻的考验。

评论