文|港股解码 许螣垚

猪肉、饲料龙头大北农发了定增公告,拟募资22.6亿元加码饲料生产、种猪养殖等项目。

而本次定增扩产发布的背景是,牧原股份、温氏股份等在内的猪企巨头均披露了5月产销数据,从商品猪价格来看,猪价近期呈震荡上升趋势。

自去年以来猪周期何时迎来拐点的话题就热议不断,笔者也有多篇文章分析。5月份的产销数据,猪价上升,而大北农这样的饲料龙头又在这个时机定增募资扩大产能,如何看待?是否意味着猪周期拐点来临?

大北农加码饲料生产

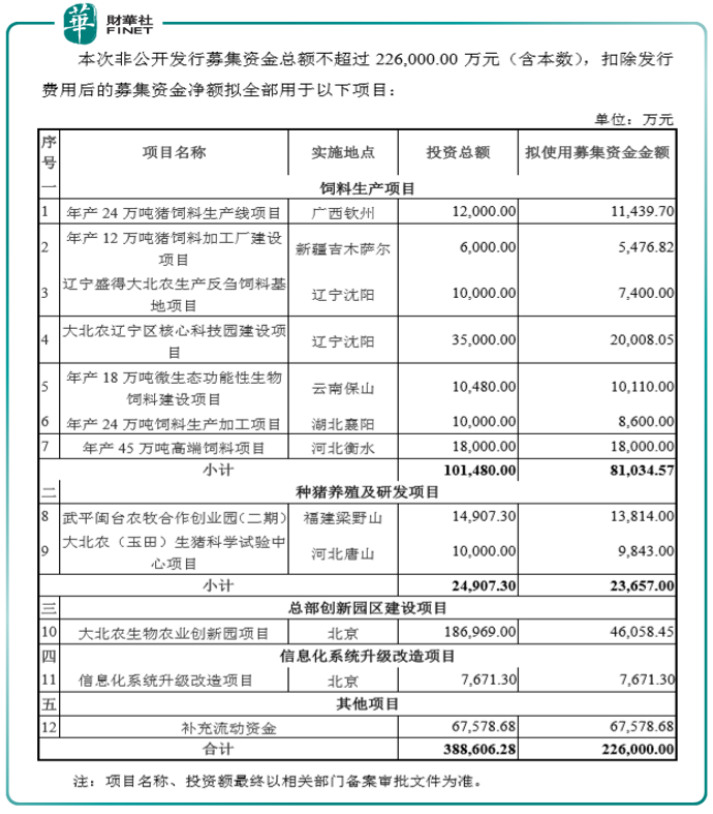

大北农6月6日盘后公告,拟非公开发行募集资金总额不超过22.6亿元,用于饲料生产项目、种猪养殖及研发项目、总部创新园区建设项目、信息化系统升级改造项目及补充流动资金。

各项目具体明细见下表。表中可看出,本次募资主要用于饲料生产。

公司表示,饲料行业是连接种植业和养殖业的关键环节,是国民经济的支柱产业之一,2021年生猪生产加快恢复,水产和反刍动物养殖持续发展,带动饲料工业产量较快增加,饲料行业高质量发展取得新成效。2021年度,全国饲料工业总产值12,234.1亿元,比上年增长29.3%。

根据统计局数据,2021年生猪产能快速释放,生猪出栏大幅增长。公司预计,随着生猪养殖行业的加速恢复,养殖规模化率的不断提升,未来饲料行业将有望保持增长态势。

作为公司的核心支柱产业,饲料业务是公司发展战略的重点布局和发展的领域。根据2021年年报,2021年,饲料业务收入占主营业务收入的比重为72.44%。去年公司饲料销售收入为2,269,475.90万元,同比增长36.83%;公司饲料业务销量为589.59万吨,同比增长26.47%。

根据以上数据可看出,饲料业务是公司主营核心业务,本次定增扩产饲料生产项目,是对主营核心业务的持续加码。

时机的选择

那么大北农选择在此时加码饲料生产,时机是否合适?此时背景是什么?

在大北农6日盘后公告定增的同时,根据笔者不完全统计,也有3家猪肉龙头公司(包括大北农自己)公布了5月生猪产销情况,从各家公司已披露的猪肉售价来看,均有不同程度的回暖。

牧原股份公告称,商品猪销售均价14.87元/公斤,比4月份环比上升18.39%。另外,从牧原股份披露的历史记录表显示,商品猪价格已两个月连续回升。

温氏股份公告称,毛猪销售均价15.74元/公斤,环比增18.08%。

大北农公告称,5月销售均价15.41元/公斤。

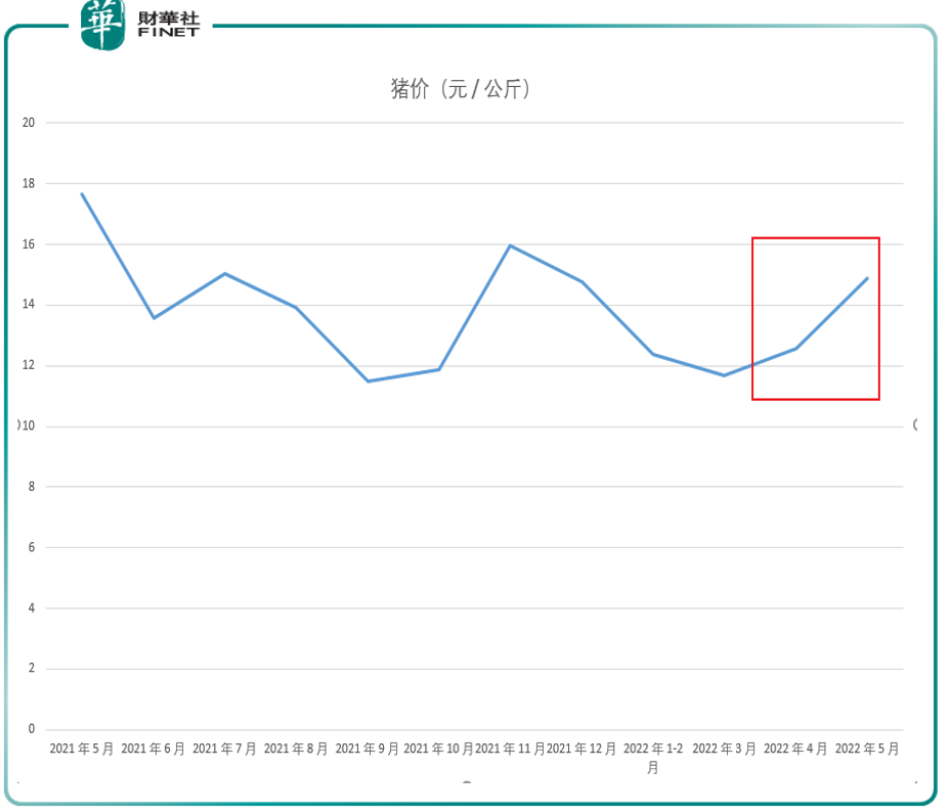

从上述公告数据可以看到,5月份的销售均价都有不同程度的环比上涨,笔者根据牧原股份公布的2021年5月至今年5月,近一年的猪价情况,制作了价格图,可以看到最近的猪价数据已经有小幅上升,但未超过2021年11月高点。

拐点将至了吗?

以上数据是否意味着猪周期拐点来临呢?对于猪周期拐点从去年就是热议话题,笔者也有过多篇文章的讨论,例如去年夏天的《张坤调研龙头温氏股份,猪企拐点已至?》等,今年的猪周期方面的文章是《1月份猪企简报出炉,“猪周期”何时迎来拐点?》。

目前综合多家券商的观点,机构认为“新一轮猪周期将开启”。

太平洋证券研报指出,养殖业处中度亏损状态,预计第三季度难摆脱亏损格局。受猪价上涨预期影响,行业产能去化速度放缓,预计第三季度产能继续去化。参照历史,在养殖产能去化的基础上,未来猪价周期向上趋势已经形成。养殖个股头均市值处于底部,估值安全边际高。

国元证券研报认为,新一轮猪周期已开启。从2021年10月上旬到2022年3月下旬,生猪价格已经演绎了一次“W”型的二次探底。按照生猪价格的最低点为新一轮周期的起点的划分标准,本轮周期的起点已经确认。但是本轮周期两次探底的时间间隔仅有5个月,明显短于前两轮周期。行业内压栏和二次育肥现象的增多,可能会造成短期的供给增加。再考虑到上一轮周期养殖盈利的高度以及持续时间,猪价三次探底可能会出现。

东方证券研报称,猪价低迷叠加粮价上涨,行业积累亏损严重,对养殖户情绪造成较大打击,能繁母猪持续去化,根据农业部口径,截止4月末能繁母猪存栏量从去年7月起环比降幅合计达到9.8%、同比下降4%,随着周期向前推进,前期产能减少逐步反映,猪价中枢有望不断上移,叠加下半年消费预期好转,猪价的反转力度存在超预期的可能,周期进入第二阶段配置。

一句话总结:机构在中长期看好猪价反转,但也有机构认为短期内可能还有反复,例如上述国元证券表示可能存在“三次探底”。

笔者认为,仅分析牧原股份公告的猪价走势(见上面笔者制作的价格图)来看,在去年底其实就有一波小高点,随后在今年初又回落,近俩月虽然价格再次上升,但仍未突破去年11月的小高点。所以此时言“拐点将至”,笔者认为“为时尚早”,仍需观察。

板块基本面梳理

以上分析是关于大环境的行业分析,那么具体到个股上,相关个股的基本面如何呢?

笔者挑选了按申万2021版行业分类下,饲料-畜禽饲料、养殖业-生猪养殖这两个3级子行业包含的个股,梳理个股基本面情况。

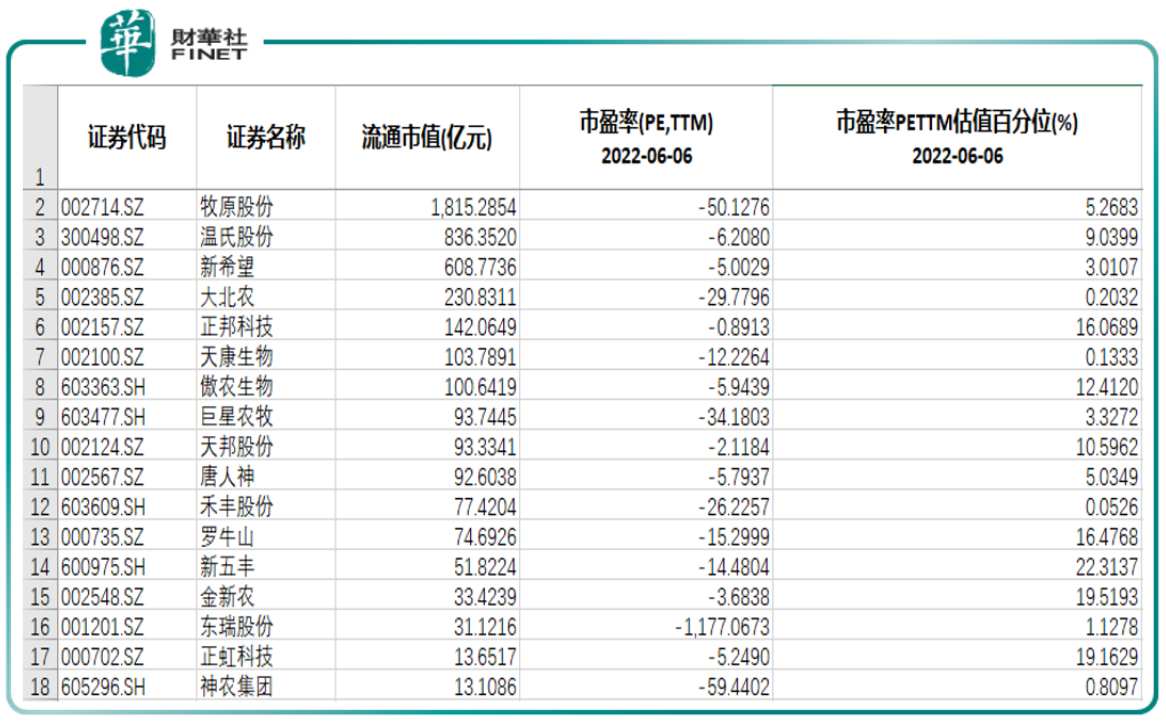

按以上行业分类,畜禽饲料+生猪养殖共17只个股,流通市值在百亿元规模以上的有7只个股,其中牧原股份的流通市值最高,约1800亿元。而排名第二的温氏股份的流通市值才800亿附近。

从估值分位水平来看,当前畜禽饲料+生猪养殖的个股普遍处于历史低估值的分位水平,大北农的估值百分位甚至不到1%。

不过若单看估值,很容易落入估值陷阱,我们还要结合业绩情况看成长性。

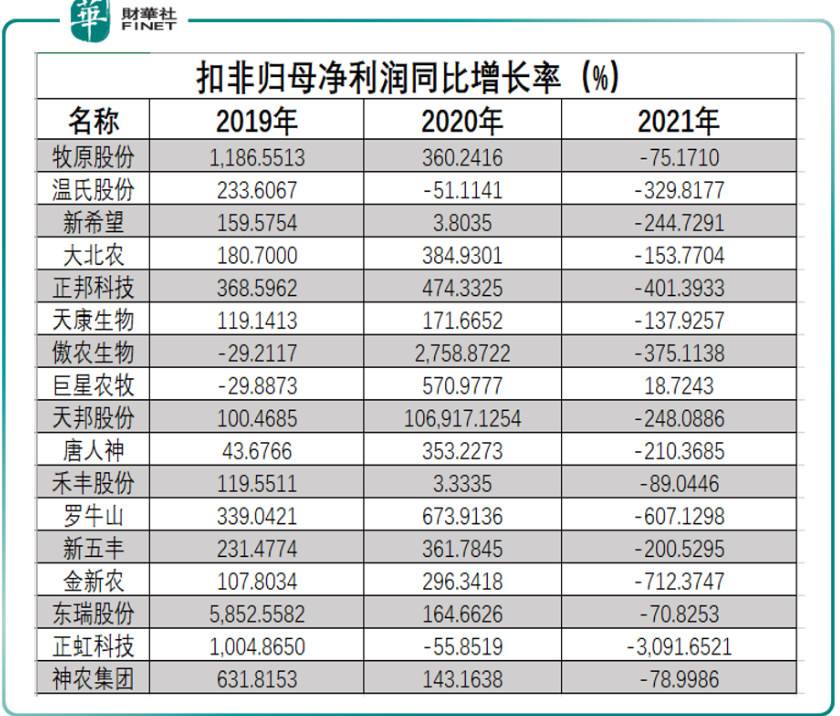

从2021年的扣非净利润同比增长情况看,只有巨星农牧是正增长(18.72%),其余个股的该项指标皆为负值。

我们再看近三年的情况,相关个股的成长性大起大落,2019-2020年普遍高增长,但在2021年普遍大幅下滑,受行业周期性的影响非常显著。在猪周期拐点没有明确到来之前,未来业绩存在不确定性,这可能是市场给予该板块个股低估值水平的原因之一。

下表是按流通市值排序的。

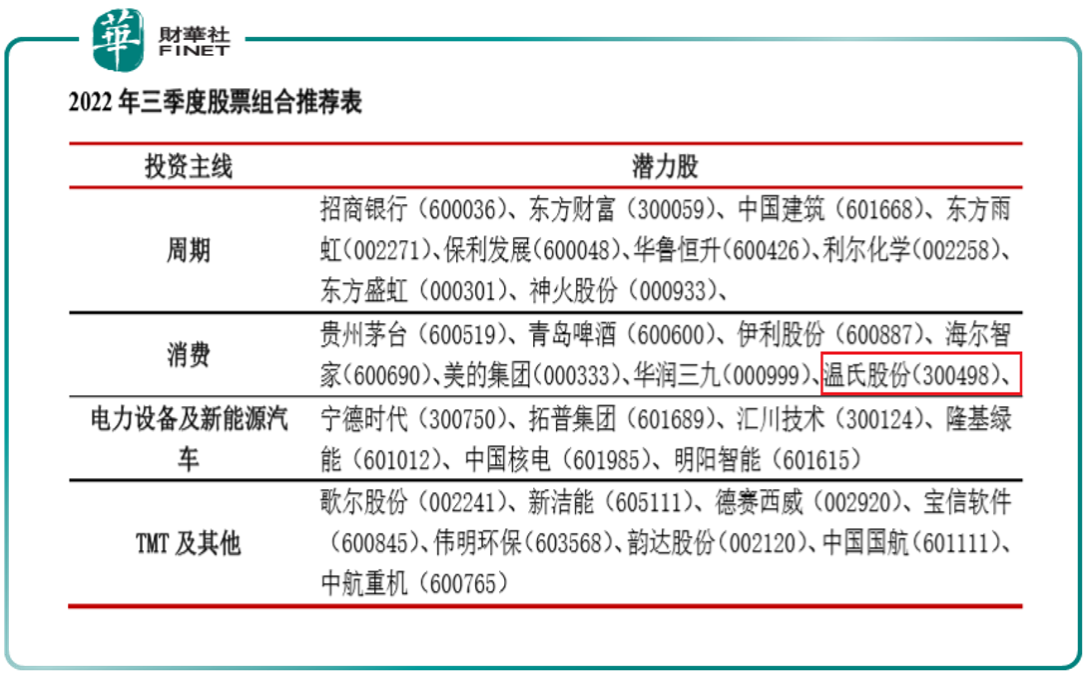

最后说个有意思的事情,笔者发现已经有券商把三季度的金股都给亮出来了。东莞证券给出了下表的三季度组合。笔者在消费那一栏,看到了温氏股份。券商股票组合我们并不是要照着列表去买,而是要思考机构的倾向。从这个表格中可以看到该机构对于三季度是倾向于平衡配置的,周期+消费做防守,新能源+TMT做进攻,是比较均衡的。

本文总结

饲料龙头大北农定增扩产,所处的时间点恰好是猪肉价格回暖时,这是否意味着周期拐点将至?机构认为“新一轮猪周期将开启”,中长期看好,但短期较谨慎,有机构认为可能存在“三次探底”。笔者认为,虽然近俩月猪价小幅上升,但未突破去年11月小高点,仍需观察。

后续关键看猪肉消费的需求而不是供给。随着天气逐渐炎热,猪肉需求在三季度(7-9月)并不一定会很旺盛,但到了四季度(10-12月)或许才会存在转机。国元证券判断,根据去年季度能繁母猪存量数据,在正常的出栏节奏下,今年生猪价格的高点可能出现在四季度。

评论