文|产业家 斗斗

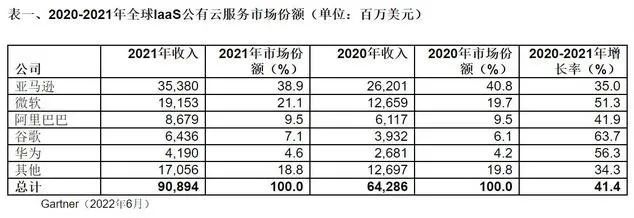

据Gartner最新的统计结果显示,2021年全球基础设施即服务(IaaS)市场从2020年的643亿美元增长到909亿美元,同比增长41.4%。

其中,前五名IaaS提供商占据了80%以上的市场份额。具体数据来看,第一名仍旧是亚马逊,其次是在微软、阿里巴巴、谷歌和华为。

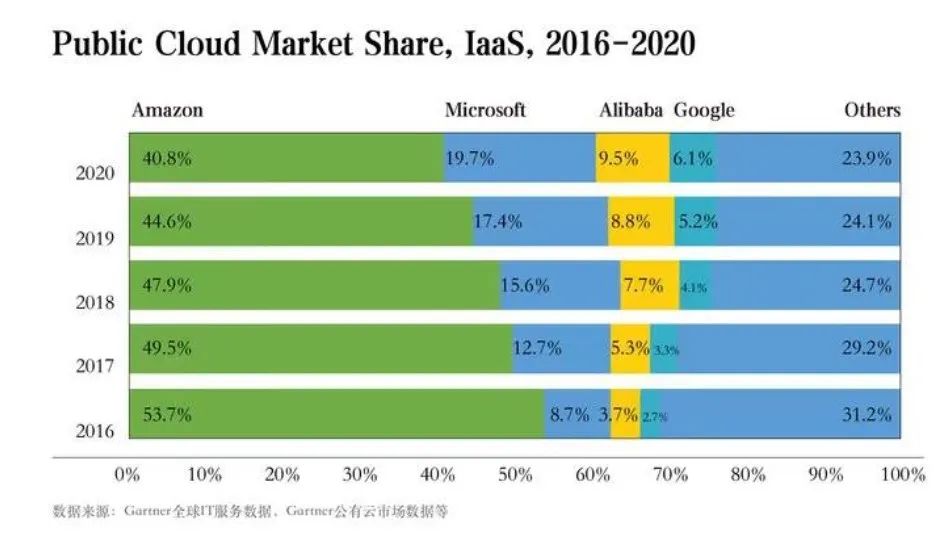

值得注意的是,虽然亚马逊稳坐第一,但据公开数据显示,其自2016年至2021年全球市场份额在不断下降。今年更是达到38.9%的新低。而微软、阿里巴巴以及谷歌的市场份额不断增加。

这意味着,亚马逊的市场份额正在被微软、谷歌、阿里瓜分。

另外一个明显地变化是,对比去年同期,除亚马逊外,其他 IaaS 提供商的年增长率均发生了明显地下降。

过去的一年,全球IaaS厂商的竞争格局以及发展趋势正在发生一些微妙的变化。

一、亚马逊市场份额持续被瓜分,竞争格局进一步加剧

根据具体数据来看,2021 年全球TOP 5 IaaS 厂商的市场份额分别为38.9%、21.1%、9.5%、7.1%、4.6%。同比2020年,华为上升 0.4%;谷歌上升 1%;阿里发展平稳,未发生变化;微软上升 1.4%;亚马逊下降 1.1%。

其中,微软与亚马逊依旧占领着 50% 以上的市场份额,值得注意的是,亚马逊市场份额的十位数,历时四年,首次跌破“4”。

亚马逊自2006年推出云服务AWS后,开创了云计算新时代,并改变了世界,经过十多年发展,如今“云”已经无处不在,成为全球重要的基础设施。

但随着微软、阿里、谷歌等各玩家在近年来加大投入,份额不断上涨,逐渐蚕食着亚马逊份额,导致AWS增长呈现放缓态势,竞争者进一步缩水差距。

因此,2019年,亚马逊AWS云服务营收增长开始放缓,导致在资本市场杀跌,曾经导致市值万亿美元不再,缩水千亿美元。

全球巨头激战公有云市场下,越来越多的企业开始选择微软云服务,包括嘉士伯将旗下数据中心、应用和SAP系统整体迁移至微软智能云Azure上。还有ABB、通用电气和西门子等利用Azure开发自己的物联网平台。史密斯也积极联合微软,在云端Azure之上为用户建立数据档案库,实现设备的现场和远程监控。

如今,微软与亚马逊,两者市场份额差距进一步缩小,竞争格局进一步加剧。

而在亚太地区的公有云市场,阿里云以25.53%占据最大市场份额,成为大部分企业的第一选项。而随着数字化的充分渗透,市场空间有望进一步提升。

根据统计数据显示,2016至2020年,微软增长了11%的市场份额、阿里增长了5.8%、谷歌增长了3.4%,而亚马逊减少了约13%的市场份额。可见,微软、阿里以及谷歌正在不断瓜分着亚马逊的市场份额。

在这种趋势下,微软、阿里以更高且不断增长的市场份额作为优势,毋庸置疑会成为下一任“接班人”的最佳选项。

二、亚太第一,阿里或成下一个AWS

电商基因下的共性。

虽然微软与亚马逊的差距在不断缩小,但对于微软而言,由于业务属性不同,在增长方面始终难以超越。

一方面,电商因为消费行为的聚集性存在天然的波谷计算特征,对伸缩性要求高,同时要十分可靠,成本低廉。

另一方面,电商平台服务消费者的同时要服务商家,为了让商家更好地卖货,则需要给他们提供软件基础服务,正是因为此,美国诞生来最领先的云计算巨头是亚马逊,中国则诞生了最领先的云计算巨头是阿里巴巴。

由于亚马逊的零售业务利润非常低,因此以合适的规模和价格,去运行可靠、可伸缩、成本低廉的数据中心是节省成本,提高营收的重要途径。所以,在亚马逊建立消费者业务的8年时间里,将自身的基础设施服务能力不断打磨,以此达到了最优。

基于此,“如果将这些封装成互联网操作系统,会有人买单吗?”成为亚马逊AWS诞生的初心。

站在这个角度来看,同样阿里巴巴也是因为电商业务对计算伸缩性、可靠性和低成本越来越高的要求,倒逼其自主研发云计算平台,最后云计算反而成了重要的营收和利润源。

可以看到,阿里云和AWS的诞生理念较为一致,有很多共性。

另一个问题是:阿里云是否可以成长为下一个AWS?

就当下而言,阿里云仍旧有很长的一段路要走,毕竟无论是市场份额还是营收,两者都有很大的差距。

然而,一个不容忽视的背景是。阿里云占据了亚太地区大部分市场份额,尤其在中国市场,数字化渗透率远远不及欧美国家,还处于发展初期,但是其发展速度十分惊人。

Synergy Research Group数据显示,全球云计算市场以每年50%的速度增长,而中国市场则以每年超过70%的速度增长。

另外,需要指出的是,尽管亚马逊AWS作为神一样的云巨头,但在中国的动力明显不足,公开数据显示,国内公有云阿里云占有43%市场份额,其次是腾讯云和中国电信,两者占据国内半壁江山。

尽管亚马逊AWS占有全球近一半市场份额,但由于市场环境等因素,其在国内屈居第四。这意味着,中国市场对于其他IaaS厂商来说,短时间内很难布局。

可以预想,随着中国数字化全面渗透,市场将进步一扩大,阿里将迎来新一轮高增长阶段,或进一步赶超AWS。

三、IaaS厂商“滑铁卢”背后的换挡加速

2021年,云计算“风向”全面换道。

根据Gartner具体数据来看,亚马逊、微软、阿里、谷歌、华为2020-2021年增长率分别为,35%、51.3%、41.9%、63.7%、56.3%。较2019-2020年增长率相比,亚马逊上升6.3%、其中微软下降7.9%;阿里下降约11%;谷歌下降2.4%;华为下降约146%。

可见,除亚马逊外,IaaS厂商的年增长率发生了明显地下降。

在云行业,IaaS建设的重资产,使得其底层标准化程度高,从而导致其门槛极高,在竞争市场份额的初期,只要舍得投入,规模化以后都会获得快速地增长,快速实现攻城略地,头部效应十分明显。

然而,随着大数据、云计算等新兴技术的发展,使用网页浏览器访问云端软件,逐渐替代了基于云的本地设施服务,SaaS、PaaS成为企业更加青睐的对象。

基于本地的基础设施IaaS服务,使用成本通常取决于用户使用多少服务,因此,在大多数情况下,价格是不可预测的。且企业可能需要为其团队提供额外的培训,以帮助他们更好地管理基础设施。

而相较之下,SaaS的用户则可以在多台设备上轻松使用该软件,无需安装它们,并且可以从一个中心点轻松管理。SaaS应用程序可以从任何地方、任何设备上访问。节省了具有执行挑战性任务的时间和金钱成本。这些任务包括升级、安装和管理。

且用户不再需要聘请IT专家将软件下载到整个办公室的多台计算机上,也不再担心使每台计算机上的软件保持最新状态。这一切都在云端处理。

在PaaS方面,其具有成本效益,可扩展性,可以轻松迁移到混合模型。

PaaS允许开发人员专注于应用程序开发的创造性方面,而不是管理软件更新或安全补丁等琐碎的任务。他们的所有时间和精力都将用于创建、测试和部署应用程序。

另外,IaaS的毛利率较低,仅为10-15%。反观PaaS、SaaS业务则可高达50%-70%的毛利率,且IaaS市场增长空间有限。

基于此,在内外环境的双重作用下,IaaS的年增长率随之骤减。

随着各大IaaS厂商的年增长率下降,过去的一年已然成为,云计算“转向”的里程碑。2022年,PaaS、SaaS正在成为云计算新的风向标。

评论