文|每日财报 苏锋

国内电解铝市场正在趋向紧张。

本轮电解铝处在以“低库存+产能天花板+ 需求新旧动能质变切换”为核心特征的超级周期中,电解铝企业的议价能力和盈利能力显著提升。

01 上游供给步步紧缩

从全球铝产能来看,我国产能增速极快,占比持续提高。2013 年,开始我国铝产能占全球产能过半达50.9%,随后占比仍在增加。2021年我国电解铝有效产能约为4485.9万吨,占全球产能的58.3%,产能稳居全球第一。

从产能规模的分布来看,2021年我国电解铝生产企业共131 家,其中产能达 100万吨以上的企业有8家,产能在50万吨以上100万吨以下的企业有23家,产能规模在50万吨以下的企业有58家,停产企业42家。

截至2022年3月,行业中产能排名靠前的5家企业分别为魏桥铝电、农六师铝业、信发集团、东兴嘉峪关、天山铝业,占比分别为14.30%、3.99%、3.65%、2.99%、2.77%。行业集中度前5的公司总产能占全国产能27.70%,市场格局较为分散,行业集中度低。

2017年4月,我国出台《清理整顿电解铝行业违法违规项目专项行动方案》,方案要求立即停建停产违规电解铝生产项目。随后在 2018 年1 月《关于电解铝企业通过兼并重组等方式实施产能置换有关事项的通知》中,要求在2018年12月31日前,完成电解铝产能置换。在两项针对电解铝产能的文件,以及后续的政策出台后,我国电解铝产能逐步明确。

政策执行有力,新增产能大幅减少。

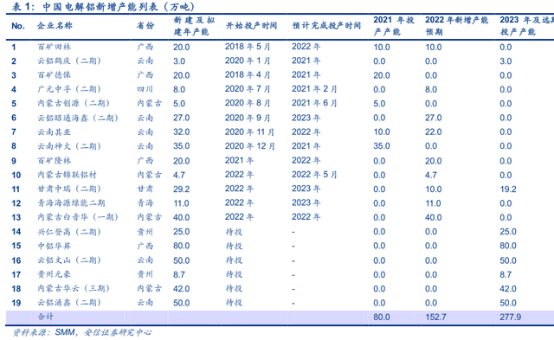

从新增产能来看,随着2021年2月《关于确保完成“十四五”能耗双控目标任务若干保障措施(征求意见稿)》的提出,电解铝新增产能大幅减少,与2020 年新增产能197万吨相比,2021年仅新增17.5万吨。2022年,根据百川盈孚数据,当前未有任何重大新增项目。电解铝行业新增项目的逐年下滑侧面反映了当前国内电解铝行业正逐步向其产能天花板靠近,未来新项目审批或更加困难,行业供给侧增长有限。

2021年,我国电解铝行业产能下降明显,总产能为4607.2万吨,较2020年降低234.6万吨,降幅达4.8%。

开工率方面,受山东、新疆、内蒙等铝生产大省能耗双控政策的影响,电解铝行业开工率在2021年中持续下降,从 2021年4月的93.8%下降至2021年12 月的88.5%。其中,云南地区电解铝生产受限电及枯水期影响严重,截至2021年12月当地电解铝行业开工率仅67.4%。

未来,随着能耗双控的持续推进,预期山东、新疆、内蒙、云南等地的开工率短期内难以恢复,行业供给仍存限制。

02 下游需求持续提升

从年度数据来看,2021年,我国电解铝表观消费量约为3987.9万吨,较2020年同比提升约5.2%,6年CAGR为3.4%,铝的需求正在逐步增加。

在我国铝的下游行业中,需求量排名较为靠前的分别为建筑地产和交通运输、电力行业,消费量占比分别为 27%、24%和 12%,合计占63%。

从铝材在建筑领域的用途来看,最初铝材在建筑中的使用多为门窗、墙面、屋面等,而随着国内建筑标准的逐步提升,铝材更为轻量化、易于缩短工期的特点逐步被建筑业所发掘,铝材的用途逐步扩展至活动板房、网架结构、建筑模板等多项领域。此外,在我国《有色金属行业“十四五”发展规划》中明确指出将进一步提升我国高强铝合金等材料竞争力。预期未来我国建筑业用铝将进一步扩大。

2021年,交通运输行业铝需求量为957.3万吨,占总需求量的24%,相比2020 年910.0吨增加了47.3万吨,同比增加5.2%。总体来看,近三年我国交通运输行业的电解铝需求量持续增长,三年CAGR达10.5%。

从我国的汽车销量来看,近年来国内汽车销量进入了一定的平台期,2021年汽车销量为2627.5万辆,较上年小幅增长 3.8%。但从汽车用铝情况来看,汽车的发动机、轮胎、换热器、车架等多个组件中均含有铝,在持续性的汽车轻量化进程中,当前单车用铝量正在持续提升。

以美国为例,2020年美国单车用铝量已达208.2千克,较2016年提高约 11.7%,CAGR 约2.8%。在我国汽车销量增速放缓的当下,预期轻量化所带来的单车用铝量提升为国内交运行业铝需求增长的主要原因。

对于纯电动汽车,其额外增加的三电系统使得电动车相比于燃油车大幅增重,从而影响其续航里程,因此实现电动汽车轻量化极为重要。因此,成本适中、性能优异的铝材成为了电动车轻量化的首选材料。

2022年,铝的总需求量有望达到4263.2万吨。此外,在铝产能政策约束下,即使产能利用率不断提高,未来电解铝产能将限制在4500万吨以下,供给增长有限。在这种情景下,电解铝的供需缺口将持续扩大,预计2022年达324.6万吨,产业参与者将持续受益。

在具体公司层面,神火股份长期经营煤炭和铝电业务,区位优势明显。公司电解铝产能位于具有发电成本优势的新疆、云南地区,其中云南的电解铝项目可以充分利用水电作为主要能源,符合我国生态文明建设的整体布局,具备区位优势。

南山铝业采用全产业链生产模式,除具备较高的抗风险能力。公司自成立以来不断健全产业链,向上下游延伸,构建了以电力、氧化铝、电解铝、铝挤压材、铝压延材、锻造及铝精深加工为主体的产业链经营模式,有助于公司更好地控制产业链上下游成本、质量。此外,公司还是国内唯一一家实现批量化生产汽车板的企业。在新能源汽车的快速发展下,汽车铝板需求持续旺盛,其作为蔚来、广汽新能源、北汽新能源等的主要供应商,销量持续增加。

云铝股份是国内最大的绿色铝供应商,是中国有色金属行业以及中国西部地区工业企业中唯一一家“国家环境友好企业”, 公司生产用电结构中绿色电力占比达 85%,环保风险最低。

总之,头部有产能保障的电解铝企业预计将在今后继续保持高景气。

评论