文|面包财经

2022年5日,A股市场共有18只新股上市,环比下降18只,募集资金合计108.96亿元,环比降超八成。其中,云从科技首发上市的募资总额达17.28亿元,为当月募资规模最高的新股。

在18只首发新股中,骏创科技、思特威、普蕊斯和瑜欣电子4只新股上市后五日内(不包括上市首日)的股价跌幅超过两成。

在当月完成上市的18只A股新股中,按中证行业分类,5只新股属于信息技术行业,合计募集资金53.09亿元。此外,中信建投担任4只首发新股的主承销商,合计募资规模达34.5亿元,为当期IPO主承销项目数量和金额规模最高的券商。

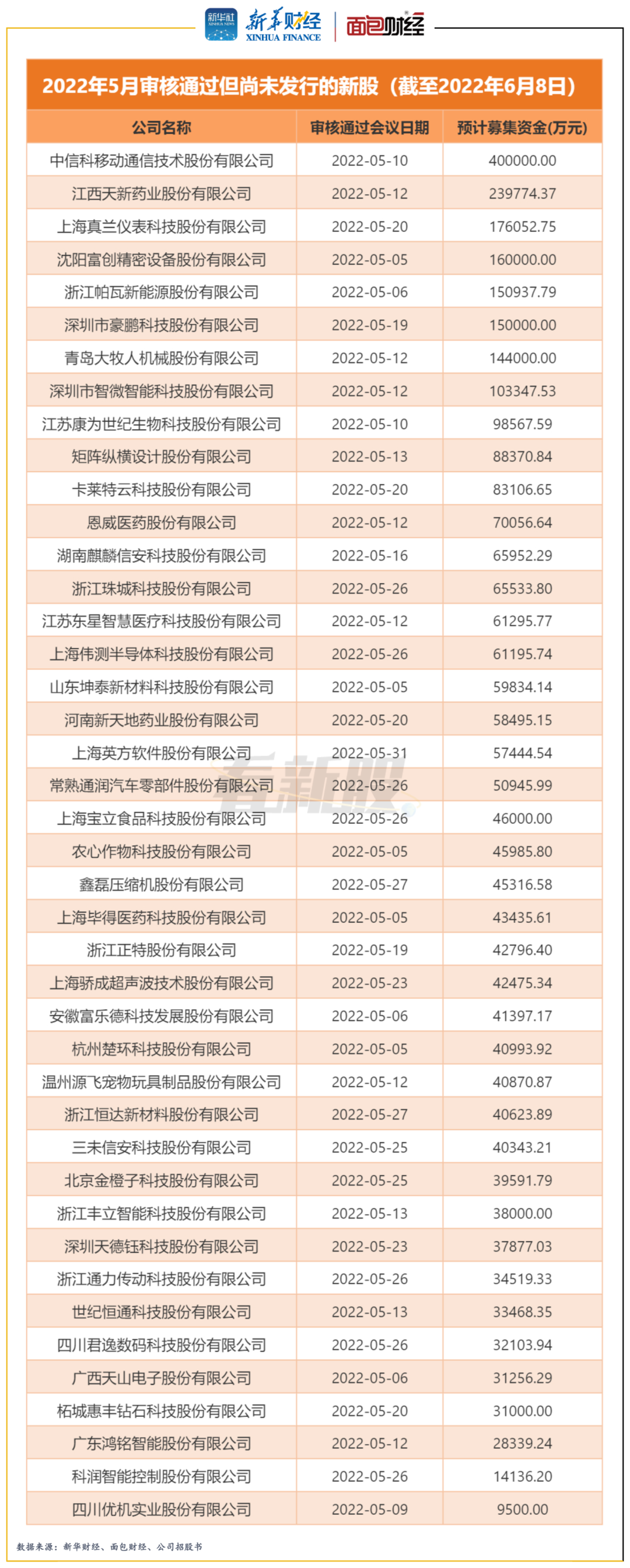

截至2022年6月8日,A股市场共有42家公司已通过审核,但尚未完成发行。其中,中信科移动通信技术股份有限公司于2022年5月10日通过审核会议,预计募集资金40亿元,为当期募资规模最高的待发行新股。

5月A股首发数量及规模均下滑,4只新股上市后5日内股价下跌超两成

经统计,2022年5月,在A股市场,共有18只新股首发上市,合计募资金额108.96亿元,发行数量和募资规模环比分别下降50%和86.9%,募资规模创2021年2月以来新低。

图1:A股新股上市个数及募资总额

2022年完成首发上市的新股中,观典防务为北交所至科创板转板上市,无老股转让,无新股发行。科创板新股云从科技首发募集资金总额达17.28亿元,为当期募资规模最大的IPO项目。

图2:2022年5月A股首发上市新股

在5月首发上市的新股中,骏创科技、思特威、普蕊斯和瑜欣电子在上市后五日内的股价跌幅超过两成。

骏创科技的发行价为12.50元/股,2022年5月24日公司首发上市以来,股价一度跌至9.78元/股的低位。截至5月30日,公司首发的超额配售选择权未行使,未涉及新增发行股票情形。

思特威的发行价格为31.51元/股,发行市盈率为105.65倍,远高于所属中证行业“计算机、通信和其他电子设备制造业”近一个月的平均静态市盈率33.56倍。5月20日,公司上市首日股价上涨近八成,但在随后的连续五个交易日里持续下跌,上市以来公司股价一度跌至40.6元/股的低位,但仍高于发行价。

普蕊斯的发行价格为46.80元/股,发行市盈率为48.75倍,低于所属中证行业“研究和试验发展”近一个月的平均静态市盈率73.39倍。5月17日,公司上市首日股价上涨近六成,但随后股价波动下行,上市至今公司股价一度跌至48.6元/股的低位。

瑜欣电子的发行价格为25.64元/股,发行市盈率为25倍,接近所属中证行业“通用设备制造业”近一个月的平均静态市盈率26.95倍。5月24日,公司上市首日的股价上涨超翻番,上市至今公司的股价一度跌至38.02元/股的低位,但仍高于发行价。

此外,按照中证行业一级行业分类,2022年5月,云从科技、思特威等5只新股属于信息技术行业,合计首发募集资金总额达53.09亿元。嘉环科技和菲菱科思属于通信服务行业,合计首发募集资金超过20亿元。

图3:2022年5月A股首发新股中证行业分类

中信建投、华泰、申万宏源主承销项目数量和金额规模居前

2022年5月,在首发上市的18只新股中,中信建投主承销4个项目,合计首发募集资金总额34.5亿元,为当期主承销A股IPO项目数量和金额规模最高的券商。

华泰联合证券和申万宏源均主承销2个IPO项目,募集资金规模均超过10亿元,排名也相对靠前。

图4:2022年5月A股IPO主承销规模及数量

5月首发募资额较大的公司中,云从科技和思特威的募资总额分别达17.28亿元和12.61亿元,主承销商均为中信建投;嘉环科技首发募资总额为11.09亿元,主承销商为中金公司。

42只新股5月通过审核尚未发行

截至2022年6月8日,在A股市场上,合计有42只新股在5月通过审核但尚未完成发行。其中,分别将有2只、5只和1只股票计划以转板上市的方式登陆科创板、创业板和主板。另外,分别将有10只、11只、10只和3只新股以新股发行的方式登陆科创板、创业板、主板和北交所。

图5:2022年5月审核通过但尚未发行的新股(截至2022年6月8日)

中信科移动通信技术股份有限公司拟登陆科创板,计划募资40亿元。公司属于移动通信行业,主营4/5G移动通信网络部署综合解决方案,首发募资将用于5G无线系统产品升级与技术演进研发项目、补流等。

江西天新药业股份有限公司拟登陆沪主板,计划募资23.98亿元。公司主要产品为维生素B6、维生素B1和生物素,首发募资将主要用于新建维生素A、维生素B5、胆固醇和25-羟基维生素D3项目。

在2022年5月通过审核但尚未发行的新股中,中信证券和国泰君安分别担任6家和4家公司的主承销商。

评论