作者:黄云腾

编辑:方舟

制图:托马斯

煎熬五年之后,欢瑞世纪终于得偿所愿。

7月21晚间,欢瑞“借壳上市”获得中国证监会通过。

中国证监会上市公司并购重组委当日发布的公告显示,星美联合股份有限公司(000892)发行股份购买资产的申请获得有条件通过。按照惯例,只要星美联合按照并购重组委补充相关资料,即可正式获批。此前,星美联合宣布,计划非公开发行股票购买欢瑞世纪100%股权,同时向欢瑞联合等四家机构募集配套资金15.3亿元。

李易峰、杜淳等投入增值超过10倍

反复五年后,欢瑞终于获得上市的入场券。最大的赢家当然是欢瑞的创始人陈援、钟君艳夫妇,在借壳之前,这对夫妇就实际持有星美联合14%股份,在借壳完成后,再加上配套融资,他们将持有28.82%的星美联合股份。除此之外,上市公司掌趣科技和光线传媒,分别在欢瑞世纪持股接近5%。

此外,大量在欢瑞宣布借壳星美联合后,突击买入星美联合的投资者,以及许多“陪伴”欢瑞多年的投资机构和明星股东,也将迎来一场资产增值盛宴。

根据欢瑞的财报,包括作为实际控制人的陈援、钟君艳夫妇,欢瑞共有60名股东,其中包括明星李易峰、杜淳、贾乃亮、何晟铭、孙耀琦、姜鸿等。

其中,李易峰、贾乃亮等人的投入,已经翻了十倍。而杜淳的投入翻了接近三十倍。不过,他们的投入升值也不是凭空而来,而是经过了多年等候。

早在2011年10月,欢瑞刚刚启动上市计划时,杜淳和何晟铭就以1.2元每股的价格,分别入股了40万股和100万股。2014年6月,李易峰和贾乃亮又以2.5元每股各投入50万元,获得20万股欢瑞股份。

数据显示,李易峰和贾乃亮在欢瑞持股0.19%,杜淳持股0.37%,何晟铭持股0.93%。按照此次欢瑞借壳星美联合时30亿元的估值,上述持股分别价值570万元、570万元、1100万元和2800万元。

一旦欢瑞资产正式注入星美联合后,上述持股价值可能再次迎来数倍膨胀。财报显示,欢瑞2015年度的净利润为1.7亿元,对应30亿元估值的市盈率约17.7倍,市净率为3.79倍,均远低于同行业可比典型上市公司。按照欢瑞提供的数据,华策影视、华谊兄弟、光线传媒等同行业上市公司的平均市盈率为132倍、平均市净率为11倍。

除了欢瑞和星美联合的现有股东将从欢瑞成功借壳中获益之外,中泰证券认为,欢瑞顺利“过会”,对整个传媒板块也是利好信息。“在一定程度上肯定了监管机构对于并购重组坚持’一事一议’的原则,对整个传媒板块有着较强的积极作用。”中泰证券表示。此前,多家媒体报道证监会严格限制影视文化娱乐行业的并购重组。

不过,对在2015年年中将持股卖出的杨幂和刘颖来说,就意味着错过了一次财富暴涨的机会。杨幂曾在2011年与杜淳一起,以1.2元每股的价格入股了30万股欢瑞股份,又在2014年6月以每股25.35元取得了20万股。2015年7月,杨幂自立门户,将上述股份以原价回售给欢瑞。

在本次重组预案中,欢瑞也对2016年到2018年的三年业绩做了承诺:净利润分别不低于2.31亿、3.03亿及3.64亿。但值得关注的是,在第一次联手泰亚股份进行资产重组时,欢瑞世纪也曾做过业绩承诺,2014年至2016年,归属于母公司股东的净利润分别不低于1.75亿、2.27亿、2.95亿元;但后来,2014年到2016年,欢瑞实际实现的净利润分别仅2900万、5100万和1.7亿。

转型方向:影游全能

上市后,欢瑞将逐步转型为全能型公司。根据星美联合的公告,未来欢瑞将力争打造成为围绕 IP 的全产业链文化娱乐运营商,建立电视剧、电影、游戏及衍生品授权等多点 IP 共生系统,实现年产 300 集电视剧、3-5 部电影。为此,星美联合将向欢瑞联合等定向募集15.3亿元资金,主要投入上述领域。

目前,欢瑞的收入主要仍在电视剧方面。2015年,由李易峰、周冬雨等主演的谍战剧《麻雀》税后收入为1.2亿,占欢瑞确认收入2.9亿的41.37%。

至少在2016年,电视剧仍将是欢瑞的主要收入来源。

根据星美联合给中国证监会的回复,即将在暑期档开播的电视剧《诛仙·青云志》,已经为欢瑞带来2.85亿元合同收入和80%的收益分成,其中2016年可确认的收入为2.1亿元。《诛仙·青云志》由李易峰、Tfboys、赵丽颖、杨紫主演,该剧播出版权已售予腾讯视频及湖南广电,将在8月8日正式上映。

另一部即将于本月开拍的电视剧《大唐荣耀》,也将是欢瑞2016年收入来源的大头。目前,该剧业已售予江苏广电,签订合同收入为1.9亿。

不过,电视剧方面往往面临着资金问题。根据之前披露的大数据及反馈意见显示,《诛仙·青云志》的成本将不低于1.2亿人民币,每集成本高达240万,在反馈意见中欢瑞也承认,“如《古剑奇谭》、《活色生香》、《盗墓笔记》、《诛仙-青云志》等,导致欢瑞世纪影视剧拍摄成本增加,使得现金流量净额与净利润产生一定差异”。

接下来,欢瑞将围绕IP拍摄更多的影视作品,确保这部分收入的可控性。其中包括《诛仙1》、《新蜀山》等电影作品,还包括《昆仑》、《沧海》、《吉祥纹莲花楼》等电视剧作品。

此外,拥有掌趣科技作为股东的欢瑞世纪,还将在影游联动上进行发力。其中《诛仙·青云志》的手游及页游授权为欢瑞世纪带来接近1700万收入。而将就《昆仑》系列进行手游开发的重庆热点互动,即是完美世界旗下产业。

五年上市路,中文投等中途退出

欢瑞在上市路上堪称多舛。

早在2011年下半年,欢瑞就开始着手启动上市计划。2012年9月,欢瑞引入了光线传媒,12月,引入了中国文化产业投资基金等主要投资Pre-IPO的机构投资人,开始着手冲刺上市。

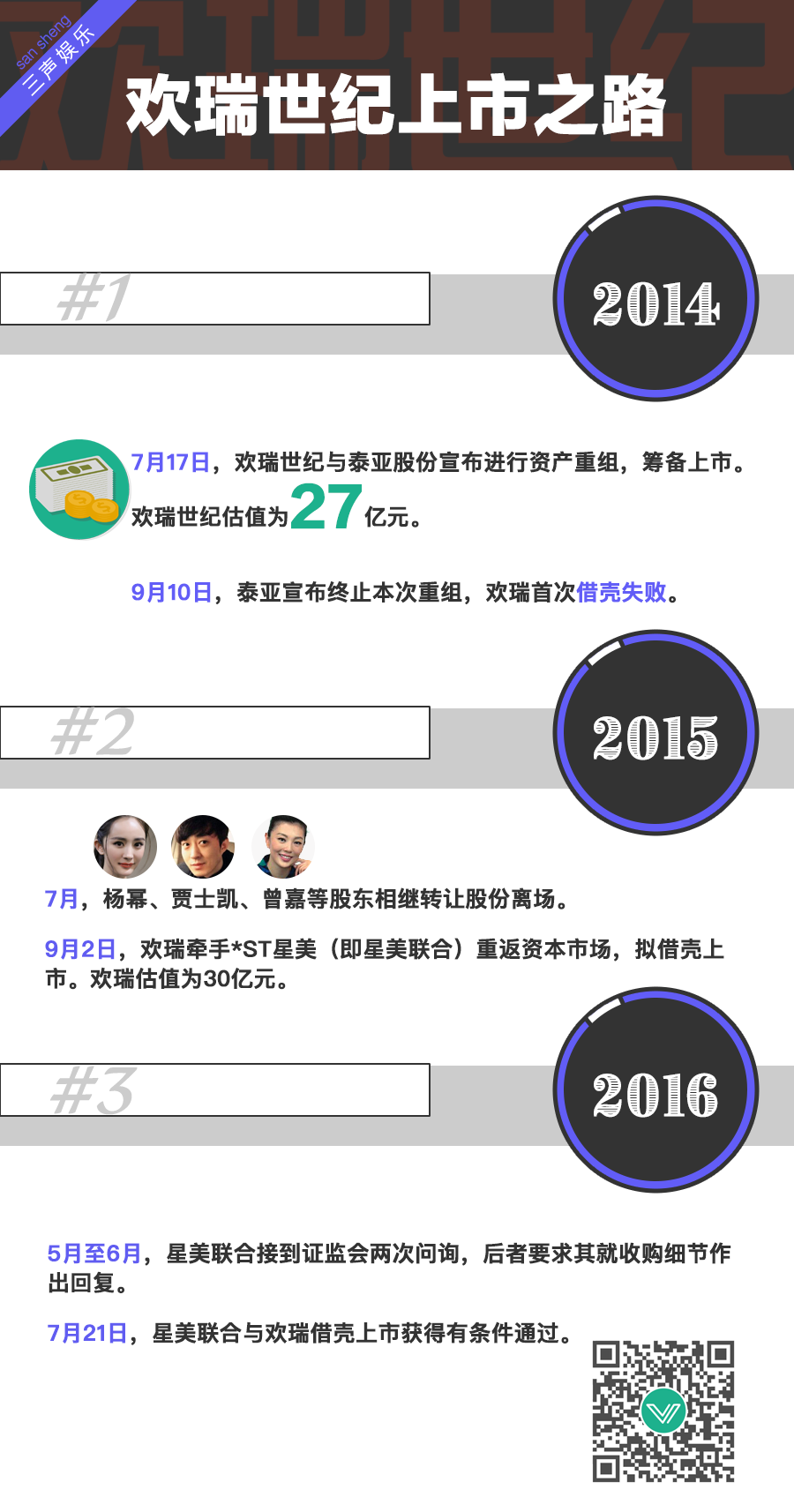

然而,接下来两年,欢瑞始终未能实现上市。甚至2014年7月,欢瑞原本计划与上市公司泰亚股份进行资产重组实现曲线上市,结果因为饱受质疑而在当年9月放弃。

到了2014年12月,已经等待了两年的中国文化产业投资基金只能黯然离去。欢瑞履行两年前签订的回购协议,以总额2.4亿元将中国文化产业投资基金持有的1000万股股份回购。当然,中文投也算不上吃亏,从2012年12月入股,到2014年12月退出,两年的盈利约30%。

想要借Pre-IPO赚取高额利润的投资机构可以“放弃”,但欢瑞自身一直没有放弃寻求上市之路。2015年5月,欢瑞创始人陈援、钟君艳夫妇曲线持有上市公司*ST星美14%的股份,并随之着手推动借壳。当年9月,*ST星美正式抛出欢瑞的借壳方案。

欢瑞的第二次借壳之路也并非一帆风顺,中间几经波澜。2016年5月中旬,欢瑞与星美重大资产重组的审计机构兴华会计师事务所被中国证监会立案调查。之后,欢瑞的借壳又遭到中国证监会两度问询。

尽管从估值上来看,此次借壳的欢瑞称不上高:此次借壳估值为30亿元,仅比2014年3月掌趣科技等入股时的估值增长了20%。但无论如何,五年折腾之后,欢瑞终于圆了一个梦,登上了更大的舞台。

评论