本周二,普华永道发布了《2016保险公司偿二代二支柱暨风险管理调查报告》(下称《报告》),该报告对中国78家涵盖行业80%市场份额的保险公司进行了自评调研,发现合适的风险偏好系统、从内部培养风险管理人才仍然不足。因此,估计中国保险行业至少需要4-5年才能逐步建立完善科学有效的风险管理体系。

“偿二代”全称是“中国第二代偿付能力监管制度体系”,该体系用来监控保险公司的偿付能力,是保监会对保险公司监管的核心指标。“偿二代”从2013年立项,2016年1月1日起保监会发布《保险公司偿付能力监管规则(第1号-第17号)》,正式决定实施“偿二代”。

在“偿二代”标准运行半年后,《报告》指出,在风险管理体系建设方面,虽然中国超过80%的保险公司已经初步建立了风险管理框架,但行业整体离精细化风险管理还有很大差距。

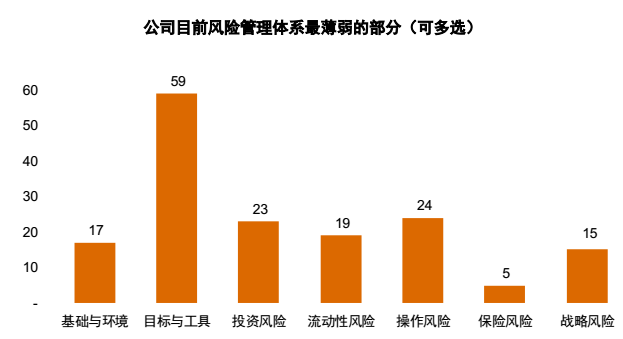

普华永道咨询合伙人周瑾表示,“目标与工具”被评为最薄弱环节,往往是因为保险公司尚未建立成熟的风险管理目标,也没有成熟的风险管理工具,而“保险风险”被评选为风险管理相对健全,则是因为“保险风险”经过了长期磨合,管理相对成熟。

《报告》还指出,“风险偏好”是风险管理体系的核心内容和技术难点,但仍有近半数公司尚未建立符合“偿二代”的风险偏好体系,同时,在将风险偏好传导至风险限额时,半数公司会通过定量模型与定性调整结合的方法,但也仍有1/4的公司尚未建立风险偏好的传导关系。“这意味着传导关系薄弱很可能意味着风险偏好的顶层设计与实际执行的脱节。”周瑾表示。

普华永道中国金融行业管理咨询主管合伙人张立钧表示:“保监会的放开前端,管住后端监管改革的大方向,决定了公司的管理决策需要自己做主,但风险的底线则通过‘偿二代’标准判断。在‘偿二代’标准下,风险偏好的高低也没有好坏之分,而是需要保险公司根据自身情况进行量体裁衣的一个过程,风险偏好与业务战略选择激进还是保守有关,也讲究风险和收益的匹配。”

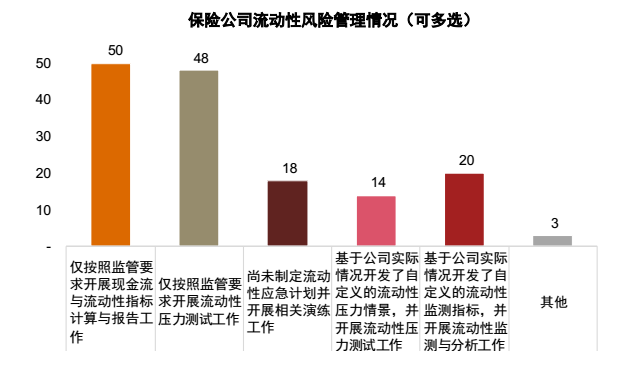

另外,《报告》发现,在流动性风险管理方面,大多数公司仅按照监管要求来开展流动性风险指标计算报告和压力测试工作,只有26%和18%的受访公司按照自身实际情况分别开展流动性风险压力测试和指标监测分析。

周瑾认为,“保险行业流动性风险上升较快,仅仅按照监管的要求来做这个工作还远远不够,因为每家公司的业务状态不同,流动性状况不同。在实际管理中,需要公司再根据自身的特点分析设定情景监测指标。”

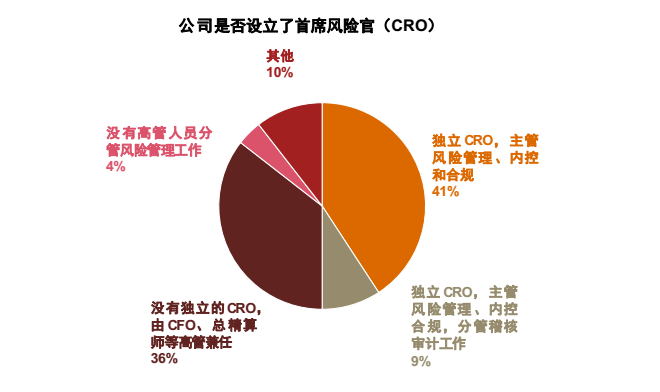

在风险管理的人员配置方面,《报告》显示,超过一半保险公司已经任命了独立的首席风险官(CRO),超过60%保险公司设立了独立的风险管理部门,而周瑾透露,“在国际保险行业上,设立CRO已经是保险公司‘通行准则’,但在中国保险行业内,CRO还算是‘高配’。”

《报告》认为,现阶段风险管理专业人才的缺乏是保险行业实施“偿二代”和建立风险管理体系的重大制约因素,体现在风险管理专业人员的配备以及风险管理人员的经验/资历上,由于保险行业的高速发展以及风险管理专业人才的传统储备不足,预计该制约因素在一定时期内还将持续存在。

《报告》认为,很多公司股东和管理层对“偿二代”的影响和冲击还存在认识不足的问题,风险管理的主体责任意识还不强,还是将“偿二代”风险管理工作纯粹作为满足监管合规的事项,在高层支持和资源投入上还明显不够。就现阶段而言,我们认为保险行业风险管理工作仍然还处在一个起步阶段,要做好“打持久战”和“持续完善”,加强团队建设,特别注重从内部培养风险管理的核心人员,加大风险管理应用实效的重视,将“偿二代”风险管理的方法、模型、工具和系统真实运用到公司的战略规划等方面,并加强同业交流。

从不同的角度来看,“偿二代”的合规成本,也可以视作对保险公司核心竞争力的投资,能够帮助公司提升管理能力,对于风险管理的细节落实,才是真正风险管理能够带来价值的落实到位的核心工作,但对于中小型尚未盈利的保险公司,虽然合规要求必然会有成本压力,但投入仍是必须。”

相比于以规模为导向的“偿一代”,“偿二代”则以风险为导向,这使得不同风险的业务对资本金的要求出现了显著变化,从而显著影响保险公司的资产和负债策略。普华永道中国金融行业管理咨询主管合伙人张立钧表示:“‘偿二代’下的风险导向要求,对中小险企来说是一个机会,调整业务结构和投资策略相对容易,不必一味求规模,小而精的保险公司,在合规前提下,可能会获得更高的投资回报率。”

评论