文|氨基财经 林晓晨

药物研发速度的竞争,早已从仿制药延伸至创新药。

6月13日,信达生物宣布,自主研发的托莱西单抗注射液(PCSK-9单抗,IBI306)递交上市申请,这大概率让其成为首款获批上市的国产PCSK-9单抗。

现阶段,PCSK9依然属于蓝海市场。目前,全球仅三款PCSK9靶向药物获批上市,分别是安进的单抗Repatha、赛诺菲/再生元的单抗Praluent以及诺华的siRNA药物Leqvio。

2021年,全球PCSK9药物市场规模达15.5亿美元,其中安进的Repatha更是以11.17亿美元的销售额,独占约72%的市场份额。

虽然市场竞争并不算激烈,但Repatha和Praluent均已进入国内,并顺利通过谈判进入医保。

目前,信达生物之外,包括恒瑞医药、康方生物等在内的6家药企均处于临床阶段。

这种背景下,信达生物若顺利获批上市,无疑提前抢到了身位优势,有望凭借对国内市场的了解抢下一定的份额。

随着后续竞争对手的相继获批,无疑留给国内PCSK9玩家的机会也将越来越少。

这场PCSK9单抗争夺战,背后不仅是药企商业能力之争,更是执行力之争。

执行力即竞争力

提到创新药企,人们首先想到的一定是研发能力,毕竟只有颇具创新力的药物才能给企业带来成长。

研发、创新固然重要,而药企如何将设计好的管线变成药物也同样值得关注,尤其是对于临床试验的执行能力,也是药企的核心竞争力,但这一点往往却被人们所忽略。

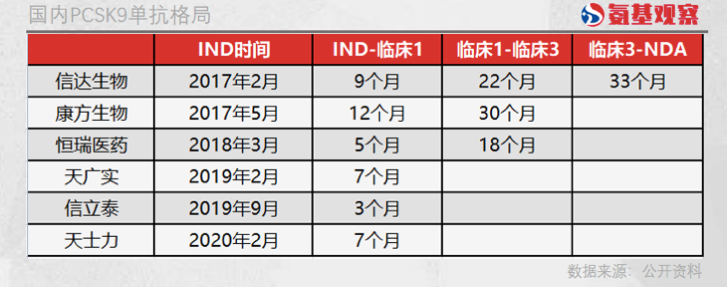

所有关注PCSK9单抗的中国药企中,信达生物布局并非最早的。2017年2月,信达生物提交IND,同年5月,康方生物也提交IND,恒瑞医药则在2018年3月才开始提交IND。剩余三家公司提交IND的时间则在2019年之后,并不具有太强的竞争力。

可以看到,信达生物与康方生物基本同一时间段提交IND,前后相差3个月,但在后续临床阶段却拉开了差距。信达生物进入临床1期和临床3期的时间分别为9个月和22个月,康方生物则分别用了12个月和30个月。

依靠超强的执行能力,信达生物在临床3期的时候,领先其他竞争对手1年时间以上,而这也成为其率先获批的保障。按照信达生物临床3期约33个月的周期计算,那么第二款国产自研的PCSK9单抗获批也将有1年以上的时间差。

除了信达生物,在传统药企恒瑞医药身上,我们同样看到了执行力带来了竞争力。恒瑞医药虽然是全国第四个提交IND的药企,但其距第三个提交的康方生物也有10个月的差距。

在恒瑞医药提交IND的时候,信达生物已经进入临床1期,康方生物也即将进入临床1期。但原本机会并不大的恒瑞医药,却凭借惊人的临床执行力,仅用5个月时间就进入临床1期,18个月时间进入临床3期,成功超越康方生物成为进度第三的PCSK9单抗药企。

横向对比不难发现,同样由临床1期进入临床3期,恒瑞医药的耗时只有康方生物的六成,与信达生物相比,恒瑞医药也要快上4个月的时间。或许依靠超强的临床执行力,原本不占优势的恒瑞医药已经具备角力第二款PCSK9单抗的资格。

由此可见,临床执行力已经成为衡量药企竞争力的关键一环。

PCSK9单抗的时间窗口

之所以我们如此看重PCSK9单抗的上市时间,是因为单抗并非PCSK9靶点唯一的选择。

在《PCSK9单抗,不是降血脂药物的最终答案》的文章中,我们曾对PCSK9的前景进行了详细分析,并得出对于降血脂药物而言,单抗竞争力相对有限的结论。

概括而论,目前一线的降血脂药物依然为他汀类药物,尤其是随着他汀类药物仿制药的崛起,他汀类药物的价格已经接近白菜价,患者一年的花费可能也仅为数百元。

虽然PCSK9单抗为了进入中国医保,已经将每针1300元的价格降至300元,但每年24针的频率使得患者每年依然需要支出7000多元,明显高于他汀类药物。

另一方面,PCSK9单抗的最主要应用场景为他汀类药物严重不耐受的患者,以及单独使用他汀类药物不达标的患者,但这个市场的空间实则并不大。

此前,《European Heart Journal》上进行的一项涵盖400万余例患者的大规模荟萃分析中,他汀类药物不耐受总患病率仅为9.1%。即使算上单用他汀类不达标的患者,这一比例也很难超过20%。

也就是说,PCSK9单抗目前只是一个降血脂药物的补充疗法,市场份额可能并没有他汀类药物那么大。

在海外, PCSK9单抗还要面临siRNA药物的竞争。诺华siRNA药物Leqvio的用药频率更低,每年仅需两针,且每年的费用约6500美元,与海外PCSK9单抗相差不多。

2021年,Leqvio的所有销售收入仅为1200万美元,但今年一季度,其销售额就已经突破了1400万美元,全年有望实现数倍增长。不少观点认为siRNA药物才是人类降血脂的最佳方案,PCSK9单抗或许只是一个过客。

相对而言,国内siRNA类药物发展较为缓慢, PCSK9单抗在中国市场依然有机会,毕竟其相对进口的siRNA类药物依然有先发优势和经济优势。

只不过,这个时间红利期,可能并没有其他药物那么长,所以,中国的PCSK9单抗药物必须争分夺秒,药企的执行力自然格外重要。

药物研发“快”时代

天下武功,唯快不破。

如果说仿制药时代,药企是为了“首仿”争得不可开交,那么创新药时代,“first in class”和“fast-follow”同样要求药企重视速度。

尤其是在国家鼓励创新的大背景下,药物的审批流程得到了大幅的简化,创新药的上市速度也得到了全面的提升。

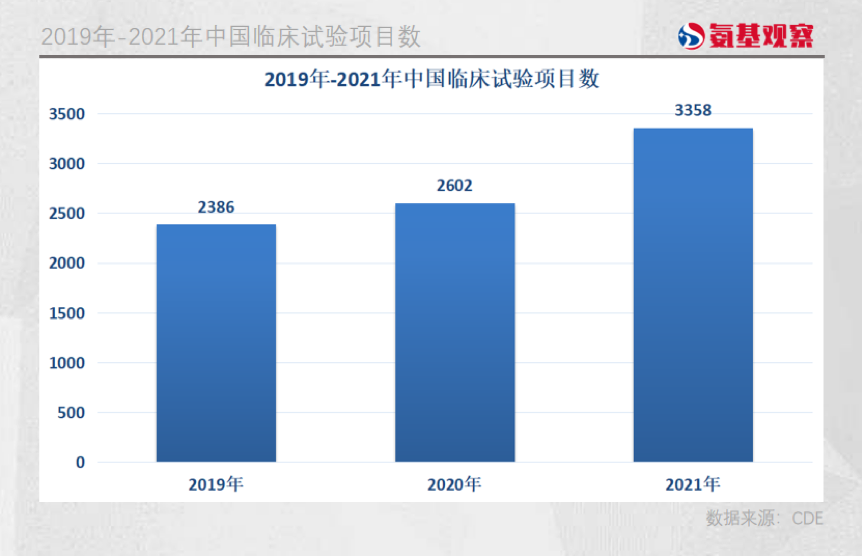

6月8日,CDE刚刚发布《中国新药注册临床试验现状年度报告2021》,2021年我国药物临床试验登记数量首次突破3000项,合计3358项,2020年和2021年登记总量分别同比增加9.1%和29.1%,增速明显加快。

从临床试验启耗时这项数据分析,2021年已登记国内有效首例受试者知情同意书(ICF)的登记共819项,时间跨度为3天-91个月,平均耗时为12.2个月,这一数据较去年同期发布的23.4个月也有了明显的提升。

同时,有51.4%的临床试验在6个月以内就开始启动受试者招募,这也意味着,各药企也开始注重临床执行力这项指标。

回过头来看,PCSK9单抗并不是一个特别大的药物市场,单纯通过PCSK9单抗的试验进度并不能直接衡量各药企间临床执行力的高低。但毫无疑问,通过PCSK9单抗这个案例足以说明,如果执行力足够强,那么即使研究进度落后也是存在反超机会的。

药物研发“快”时代下,药企除了应该关注研发能力和管线布局方向,同时也应该更加聚焦临床执行力,这也是药企的核心竞争力所在。

评论