记者 |

编辑 | 陈菲遐

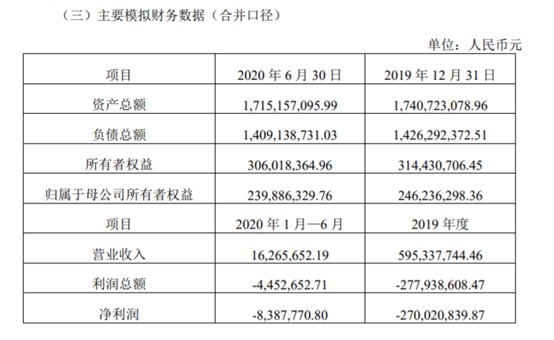

云南旅游(002059.SZ)近几年越来越依靠控股股东华侨城集团运营的文旅项目,而不是原本的世博园运营。即便这样,云南旅游依然身陷亏损泥潭。如今,云南旅游又将对旗下的肇庆华侨城小镇项目进行增资。

根据最新公告,由于项目进展要求,云南旅游子公司深圳华侨城文化旅游科技集团有限公司(以下简称“文旅科技”)拟对旗下项目进行增资,其中文旅科技拟提供不超过1.5亿元的财务资助,同时项目的另一股东华侨城房地产有限公司(以下简称“华侨城房地产”)(持股57%)也将以相同条件增资。由于华侨城集团间接控股华侨城房地产,而华侨城集团又是本公司实际控制人,根据《深圳证券交易所股票上市规则》的规定,上述增资构成关联交易。

云南旅游自身经营情况并不乐观,在这一节骨眼上其子公司还要对外增资?云南旅游和华侨城的关联交易对公司业绩有何影响?

利润依赖关联交易

云南旅游的营业收入自2019年起就开始下滑。2021年和今年上半年,受疫情影响净利润出现了连续亏损。

造成云南旅游业绩不振的主要是世博园相关资产。云南旅游旗下与世博园资产相关的共有两家子公司,其中包括全资子公司云南世博欢喜谷婚礼产业有限公司,该公司2021年亏损4000万元;另一家云南世博出租汽车有限公司业绩也出现大幅下滑,2021年该公司盈利302万元,此前一年为1300万元。

为了开拓新的业绩增长点,大股东华侨城集团在2019年将其全资子公司文旅科技出售给云南旅游。当年,云南旅游通过向华侨城增发股份的方式,以20.1亿元的对价收购标的公司。文旅科技主营业务是向文化旅游景区提供园区策划设计、高科技游乐设备研发生产、工程代建等系列综合服务。其中,高科技游乐设备的生产和研发形成的游乐设备综合系统收入为公司主要收入,占比达到90%。当年,文旅科技净利润规模在1.4亿元左右,超过云南旅游净利润,因此构成重组上市。通过这笔交易,华侨城也直接获得云南旅游18.2%的股权。自此,华侨城及其关联公司所持云南旅游的股份从49.5%增加到53.8%。

文旅科技此后也顺理成章成为了云南旅游最大的利润来源。收购时,华侨城集团对文旅科技2019年到 2021年做出的业绩承诺是净利润分别不低于1.8亿元、2.0亿元、2.1亿元。

但2021年受疫情影响,文旅科技净利润只实现了1.59亿元,未达到业绩预期。不过由于业绩承诺期累计净利润为6亿元,超过盈利承诺数5.9亿元,文旅科技压线完成业绩承诺。

值得一提的是,文旅科技来自华侨城的关联交易也占据了其收入的一大部分比例。2021年,前文提到的肇庆华侨城小镇项目中,华侨城向文旅科技采购设计服务支付1.5亿元,另外襄阳华侨城文旅发展有限公司又向文旅科技采购了文化科技主体公园及其配套产品5600万元。上述两笔关联交易合计2亿元,占文旅科技2021年收入总额的22%。

收购项目业绩不达预期

除了文旅科技,云南旅游还进行了多项收购,但这些项目业绩都差强人意。

2019年,云南旅游先后花费2.91亿元收购了云南世界恐龙谷有限公司(下称“恐龙谷”)72%的股权。当时的出售方云南世博投资有限公司(下称世博投资),是云南旅游的第一大股东云南世博旅游控股集团有限公司(下称世博旅游控股)的全资子公司,华侨城集团持有世博旅游控股51%的股份,因此该交易也同样是一笔关联交易。

当时恐龙谷业绩平平,收购前完整会计年度2018年的营业收入和净利润分别只有3400万元和340万元。云南旅游支付对价对应估值达到了约4亿元,对应市盈率估值超过100倍,溢价程度可想而知。

此外,当时交易对手方承诺的恐龙谷业绩是2020到2022年实现净利润分别不低于人民币35万元、1092万元和2488万元,三年合计不低于3615万元。但2020年疫情影响,恐龙谷亏损5975万元,未实现当期承诺业绩。

更蹊跷的是,本该进行业绩补偿,但云南旅游表示和业绩承诺方世博投资协商,将业绩承诺期顺延至2021年至2023年,因此业绩补偿也将递延。2021年,恐龙谷再度亏损4584万元,未实现业绩承诺。

另外,2020年,云南旅游将其子公司云南世博园艺以2.65亿元的价格出售给世博旅游控股。在出售的公告中,云南旅游披露的世博园艺2019年净利润为-2.7亿元。当时,世博园艺净资产为2.48亿元,支付对价为2.6亿元,持有多年后云南旅游出售价格仅比净资产的账面价值增值6.5%。云南旅游对于为何出售世博园艺没有过多解释。但回看2019年云南旅游的年报,披露的世博园艺净利润为3197万元。也就是说,世博园艺净利润数据出现了前后不一致的情况。

加码地产资金压力大

本次云南旅游选择增资的肇庆华侨城项目并不新鲜。在此之前,云南旅游也给该项目提供财务支持。

2021年,云南旅游的长期股权投资增至5.82亿元,同比增长107%,主要是因为对肇庆华侨城项目新增投资2.3亿元。除了直接追加投资,云南旅游还对肇庆项目提供财务支持,例如提供担保1.4亿元。累计拆出资金1.5亿元。

根据本次增资公告,肇庆华侨城项目目前仍在建设中,随着项目推进,相关建设费用以及设备设施费用均有所增加,资金需求进一步加大。因此,才需要股东增资。

仅从商业角度,云南旅游对肇庆项目如此巨大的投入“回报”并不合算。且不论肇庆项目何时完工。云南旅游仅持有肇庆项目约21%的股权,肇庆项目是以长期股权投资的形式体现在云南旅游账面。云南旅游可以享有项目收益,但项目运营后销售产生的现金流并不会体现在云南旅游账面上。因此,云南旅游并不会资金回笼,反而要一直承受资金压力。

云南旅游目前资金情况并不乐观。

首先,云南旅游旗下业务均受到疫情不同程度的影响。截止今年一季报,公司营业收入下滑13%,仅为1.98亿元;归母净利润仍亏损900万元,盈利能力何时恢复不确定。

其次,云南旅游资产负债率为51%,拥有有息负债10.64亿元,其中一年内到期的为5.08亿元。近年来,公司账面现金一直呈下降趋势,截止今年一季报,云南旅游账面现金只有7.52亿元。虽然不存在资金缺口,但实际上也要依靠大股东的资金支持。2021年,云南旅游从大股东及其关联企业处拆入资金4.2亿元,另外还获得大股东担保4.3亿元。

被绑在华侨城战车的云南旅游,加码房地产成了不得已的选择。

评论