文|面包财经

因六连获得“金牛奖”而闻名的民生加银基金孙伟,今年以来的业绩表现不太乐观。

年初以来截至2022年6月17日,孙伟在管产品收益率均告负,平均回报率-19.57%(初始基金口径),大幅跑输业绩基准。

图1:孙伟在管产品年初至今业绩表现

其中,金牛奖基金民生加银策略精选混合年内收益率在同类基金中排名靠后;规模最大的民生加银成长优选股票的单位净值跌至0.84元以下。另外,多个在2020年发行的产品,目前基金单位净值跌至不足1元。

分析相关基金持仓,除了今年以来股市走弱的外部原因外,部分产品持仓趋同、风控意识不足,可能是净值集体回撤的重要内因。

昔日“金牛”基金年内大幅回撤

基金经理孙伟于2012年加入民生加银基金,现任公司成长投资部总监、权益资产条线投资决策委员会成员,其代表产品为民生加银策略精选混合。孙伟凭借着民生加银策略精选混合的优秀业绩,连续6年获得基金金牛奖。

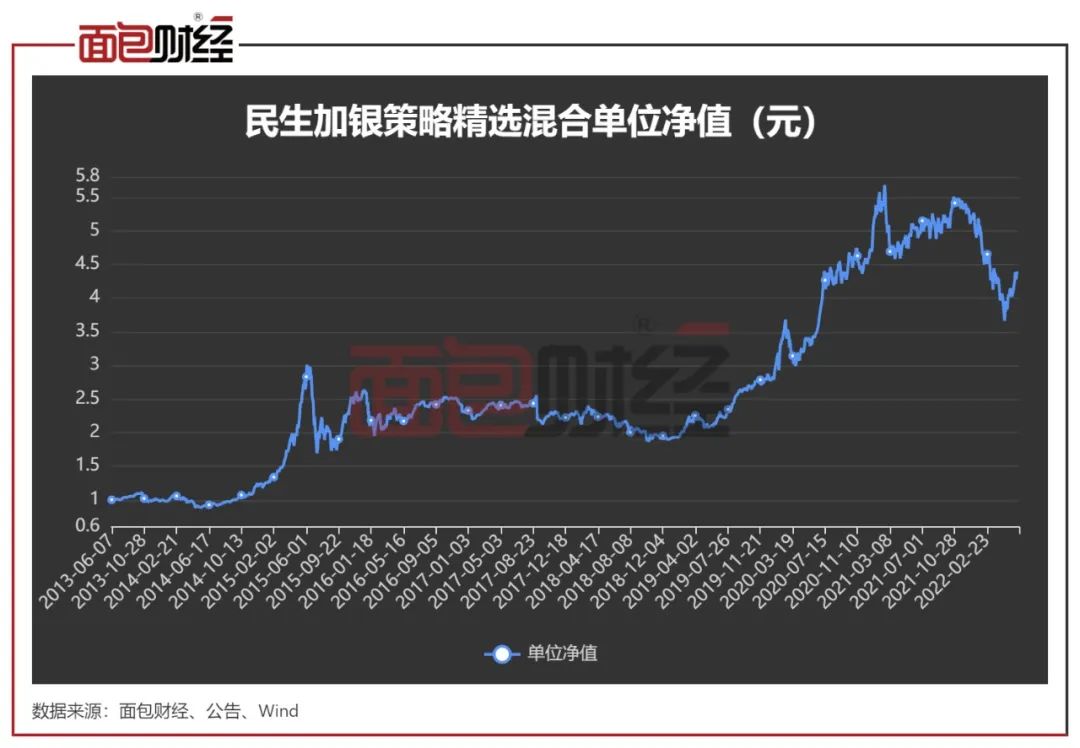

民生加银策略精选混合成立于2013年,成立初期业绩表现一般,直到2014年7月孙伟接管该产品后,基金单位净值显著提升,从0.8元最高达到2021年年初的5.68元。

图2:民生加银策略精选混合单位净值走势

面对2022年以来的股市动荡,“金牛”基金的抗回撤能力却略显乏力。数据显示,民生加银策略精选混合A、C类产品年内截至2022年6月17日的回报率均低于-16%,在2207只同类基金中排在1700名以外。

图3:民生加银策略精选混合信息看板

2022年,相关板块遭遇较大幅度的估值下杀,民生加银策略精选混合重仓股出现较大幅度的亏损,其中东方财富在一季度跌幅超过30%,韦尔股份年初至今股价已接近腰斩。

此外,在2022年一季度重仓股中,三六零、立讯精密等股票从重仓股名单消失,这些股票都在今年一季度呈现出单边下跌趋势,期间均回撤超过20%,民生加银策略精选混合大概率进行了“杀跌”减仓。

图4:民生加银策略精选混合2022年一季度末重仓股

成长优选股票:“杀跌”减仓港股,22年一季度亏损近12亿元

孙伟管理的另一只基金民生加银成长优选股票成立于2020年11月,是民生加银基金旗下主动权益型基金中规模最大的产品。

基金进入稳定运营后,业绩表现并不乐观。截至2022年6月17日,民生加银成长优选股票的单位净值仅约0.83元,年内回撤18.94%,在736只普通股票型基金中排名598位,跑输业绩基准逾7个百分点。

图5:民生加银成长优选股票信息看板

分析发现,民生加银成长优选股票与孙伟的代表产品民生加银策略精选混合的重仓股的重合度较高,差异化持仓仅体现在少量港股配置上。

图6:近2个季度民生加银策略精选混合、民生加银成长优选股票重仓股比较

数据显示,民生加银成长优选股票自成立初期重仓持有腾讯控股,该股票从2021年2月一路下跌,期间最大跌幅超过60%;舜宇光学科技同样在今年出现单边下跌,一季度股价腰斩。两只港股或遭“杀跌”减仓,从2022年一季度末重仓股中消失,至此该基金的2022年一季度末的重仓股仅剩A股,与同期策略精选混合持仓完全一致,仅在配置比例上略有差异。

定期报告显示,民生加银成长优选股票在2021年共产生亏损2.92亿元,2022年一季度再度发生亏损11.95亿元,截至一季末累计亏损或接近15亿元。

市场情绪高涨时密集发行新基,投资者利益或受损

除上述产品,孙伟在管其他产品同样存在持仓雷同的情形,是导致产品出现业绩趋同的重要原因。经统计,2022年一季度末,孙伟在管的6只产品全员重仓紫光国微、东方财富等6只股票,也即在管产品的重仓股有半数以上是一样的。

图7:2022年一季度末孙伟在管产品重仓股统计

由于基金规模与机构的管理费收入存在一定的相关性,因此发行“克隆型”产品以达到规模扩张的方式并不罕见。

2020年,股市整体向好,新基发行火热。当年,民生加银发行了5只由孙伟担任基金经理的产品,在管规模在一年内增加200余亿元。同期,民生加银基金总规模增加近250亿元,孙伟成为当年公司规模扩大的主力军。

不过,这些基金后续业绩表现较差,包括在2021年中旬转由其他基金经理接管的民生加银家盈6个月持有期债券在内,5只基金当前最新单位净值显示均在1元以下,部分投资者亏损幅度较大。目前孙伟在管规模缩至130亿元,较2020年末缩水近百亿元。

2022年4月,证监会发布《关于加快推进公募基金行业高质量发展的意见》明确提出,切实摒弃短期导向、规模情结、排名喜好,坚决纠正基金经理明星化、产品营销娱乐化、基民投资粉丝化等不良风气。

市场情绪高涨时加速发行,是否存在“规模情结”?为扩充规模而“克隆”明星产品的做法,是否符合《意见》精神?

评论