记者|梁怡

近日,正在新三板挂牌的艾芬达(832958.NQ)(全称:江西艾芬达暖通科技股份有限公司)递交创业板上市申请,保荐机构为浙商证券。

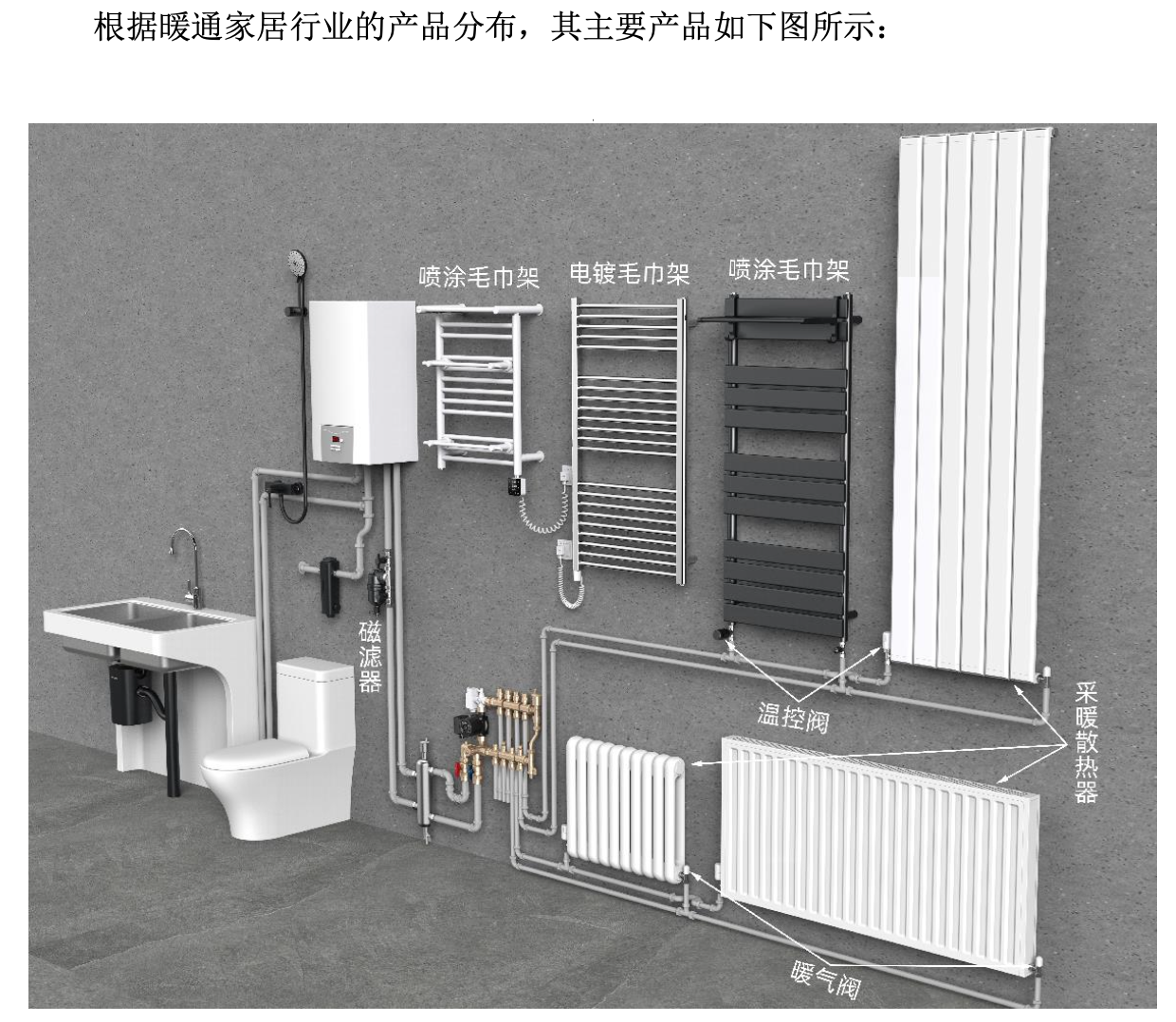

公司专业从事暖通家居产品的研发、设计、生产和销售,主要产品包括卫浴毛巾架系列产品和温控阀、暖气阀、磁性过滤器等暖通零配件。

2019-2021年(报告期内),公司营业收入分别为5.92亿元、5.57亿和8亿元,净利润分别为3781.71万元、1292.72万元以及7007.6万元,其中近9成收入来自境外,国内市场开拓明显乏力。

另外,由于A股尚无与艾芬达业务对标的上市公司,三创四新还有待继续说明,公司能成国内“卫浴毛巾架”第一股吗?

“三创四新”够吗?

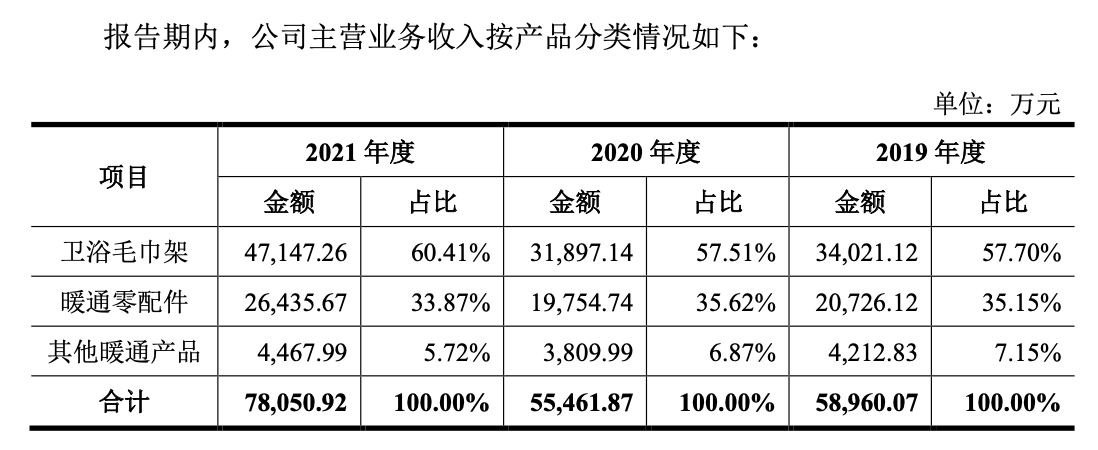

从收入构成来看,卫浴毛巾架为艾芬达的核心产品,报告期内占主营业务收入的比例分别为57.70%、57.51%和60.41%。

根据招股书,艾芬达应属于暖通家居行业,但暖通家居行业范围较广,通常包括暖通系统提供商、供暖和供热设备、暖通阀门、管件、采暖散热器以及控制器等。从产品特征上来看,公司的毛巾架产品属于一款新型采暖散热器,更符合采暖散热器行业的业务范畴。

那相比于普通毛巾架,艾芬达的卫浴毛巾架有何“高大上”之处呢?

公司称,卫浴毛巾架主要作为普通毛巾架的升级换代产品,其不仅具备烘干功能,而且更为美观,电热毛巾架更进一步实现了智能联网、精准控温、语音控制、APP智能远程控制等功能。

据界面新闻记者了解,国内的卫浴毛巾架厂商的生产规模普遍较小,业务主要为代加工或零部件供应,普遍规模偏小,专业配套程度较低、产品研发能力有限。而目前A股还没有与艾芬达业务对标的上市公司,公司的“三创四新”含量在行业中是何种水平尚且未知。

根据招股书,艾芬达的国内同行可比公司为浙江宏倍斯智能科技股份有限公司、浙江森拉特暖通设备有限公司2家规模相对较大的卫浴毛巾架专业生产商,但公司并未相应披露行业竞争格局、技术水平等情况,并且在财务数据方面的对比也选择了其他较为接近的金属制品行业且外销占比较高的上市公司,如苏泊尔、爱仕达、 哈尔斯、嘉益股份和好太太,以及专门从事阀门、管件类的上市公司海鸥住工、惠达卫浴、永和智控和万得凯。

此外,界面新闻还注意到,艾芬达实则为国外卫浴、暖通器材建材产品批发及零售商贴牌生产。报告期内,公司来自ODM模式的收入占比分别为93.07%、91.65%、94.23%。

因此,在接下来的问询阶段,艾芬达卫浴毛巾架的“三创四新”或将被重点关注。

国内市场开拓乏力

艾芬达产品高度依赖外销。报告期内,公司的境外销售收入金额分别为5.32亿元、4.96亿元和7.02亿元,占主营业务比例分别为90.30%、89.37%和89.93%,主要销往欧洲、北美等。

与此同时,外销业务还存在汇率波动风险。公司的产品出口主要以美元、欧元及英镑等进行结算,报告期内公司汇兑损益分别为-379.76 万元、1169.04万元、470.14万元,占同期利润总额的比例-9.27%、92.04%和6.02%,其中2020年主要受人民币对美元大幅升值的影响。

公司下游客户主要为国外Kingfisher(翠丰集团)、塔维博金集团、沃斯利、欧倍德、Kartell UK等建材产品、卫浴产品、暖通产品的批发商、零售商。报告期内,公司来自前五名客户的销售收入占比分别为47.52%、50.90%、46.13%,客户集中度相对较高。

据悉,受所处地域、居民收入水平、消费习惯和市场接受度的影响,卫浴毛巾架的消费市场主要分布在欧洲、北美等发达国家和地区,市场的区域性特征较为明显。

为何国内市场开拓乏力呢?主要在于消费习惯和产品认知度的原因,国内卫浴毛巾架的消费市场相对狭小,主要在部分别墅、高档楼盘和酒店以及少量追求生活品质的家庭得到使用。即便随着近年来我国人民生活水平的提高、消费理念的升级转变等因素,国内的卫浴毛巾架市场仍处于市场培育期。

事实上,艾芬达也有进攻国内市场的举措,但效果并不太好。公司采取线上推广自有品牌的模式,一方面通过天猫、京东、阿里巴巴等布局线上销售,另一方面与房地产公司合作,向其开发建设的精装修房提供卫浴毛巾架产品。报告期内,公司线上销售主要以自有品牌的卫浴毛巾架为主,其收入分别为2785.62万元、2475.60万元和1938.21万元,可谓杯水车薪。

另外,从公司的股权构成情况也可以侧面佐证资本对国内卫浴毛巾架市场的态度。

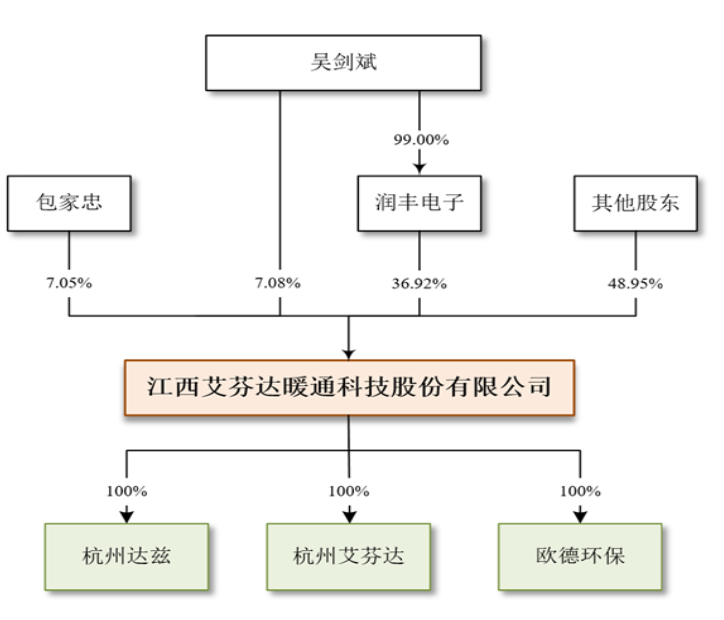

IPO前,吴剑斌为艾芬达的实际控制人,其直接持有公司7.08%股份,通过润丰电子间接持有公司36.92%股份,合计44%的表决权,而最大的外部股东恒金创投持股2.31%,其于2021年 12月31日通过股转系统大宗交易方式从吴剑斌处受让150万股,每股作价16.5元。

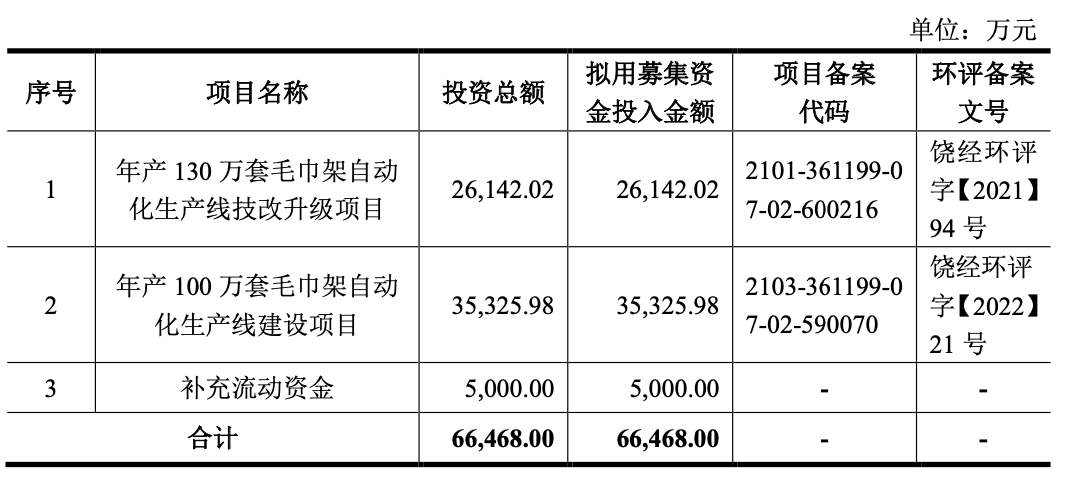

本次IPO,艾芬达拟募资6.65亿元,多数资金用于扩产,两个项目周期均为18个月,合计新增每年230万套卫浴毛巾以及配套30万套温控阀的产能。而截至2021年末,公司卫浴毛巾架的产能为180万套,产能利用率为98.90%,产销率93.55%。

因此,未来公司新增的产能大概率仍需依靠境外市场消化。

评论