记者 |

编辑 | 陈菲遐

新三板上市的天地壹号正计划登陆深交所主板,目前已经递交招股材料。

有趣的是,一二级市场投资者对这家公司的态度可谓冰火两重天。作为新三板创新层企业,天地壹号上市以来始终没有被二级市场投资者认可,股价还曾长期跌破发行价。另一方面,上市期间天地壹号陆续通过定增方式,纳入多家战略投资者,其中不乏深创投这样知名的投资机构。

数据显示,天地壹号账面流动资产接近16亿元,现金约为1.3亿元,显然并不缺钱,本次转战主板提升估值可能才是公司主要目的。但是,天地壹号如今的业绩甚至比不上登陆新三板时的2015年。没有了业绩支撑,转板真能实现天地壹号的野心吗?

三次定增套牢一众机构投资者

2012年新三板刚刚启幕,天地壹号就开始筹备上市。同年,深创投、广州红土、中科恒业等多家投资机构和天地壹号的股东签署股权转让合同。彼时,深创投出资260万元占股1.63%,据此估算天地壹号估值为1.6亿元。

到了2015年,天地壹号成功登陆新三板,并且进行了第一次定增。这次定增广发证券、睿联新杉、招商证券等多家知名券商加入天地壹号股东行列。此次定增价格为17.5元/股,天地壹号募集资金1.75亿元。定增中广发证券认购最多,为8225万元。此时,天地壹号的估值为71.5亿元。

2016年,天地壹号再次发起定增,募集资金4.6亿元,发行价格为25元/股。本次定增中,兴业资管旗下三只产品合计认购1.5亿元,此外还有中比基金、北京天星盛世投资中心(有限合伙)等多家投资机构。根据定增价格估计,天地壹号估值为107亿元。

天地壹号为什么能吸引如此多机构投资者扎推?

答案在2019年初揭晓了。2019年,天地壹号发布公告称拟收购汇源果汁及其关联方持有的“汇源”品牌及相关资产、股权及渠道。同年4月,天地壹号与北京汇源等主体成立合资公司,并与相关主体签署了《投资合作框架协议》。

但仅仅过了三个月美梦就落空了。2019年7月,天地壹号表示:“推进重大资产重组事项的条件尚不成熟,公司决定终止本次重大资产重组事项,同日,天地壹号在新三板披露了《关于终止重大资产重组的公告》。”

“烟幕弹”落下,但天地壹号的“骚操作”还在继续。

2021年3月,天地壹号发起了第三次定增。本次定增发行价格为26.30元/股,募集资金净额为3.1亿元。这次参与定增的只有央企产业基金。此时,天地壹号估值约为115亿元。本次定增的募集资金,天地壹号全部用来补充流动性。但其实天地壹号一直以来几乎没有有息负债,负债率不足50%,运营资金并不紧张。

目前,天地壹号的市值只有80亿元左右。粗略估算,除了2012年进入的战略投资者,剩余三次定增进入的券商、基金和资管产品均处于被套状态。

业绩停滞不前

醉心资本运作的天地壹号,通过三次定增获得了约9.5亿元资金。然而,这家公司并没有好好利用资金优势扩大经营。

天地壹号如今的业绩甚至不及2015年登陆新三板的时候。2020年和2021年,公司营业收入分别为18.99亿元和18.17亿元,净利润则分别为2.49亿元和2.54亿元。而早在2015年,天地壹号的净利润就已经达到4.42亿元。

饮料作为快消品,受疫情影响并不大,例如同行养元饮品(603156.SH)、承德露露(000848.SZ)2020年以来的业绩都保持稳定。天地壹号营业收入下滑更多还是自身经营问题。

首先,造成天地壹号收入下滑的主要是产品单价大幅下降。2019年,公司产品吨价是7553元,2020年和2021年分别下滑到6807元和7014元。天地壹号表示吨价下滑是加大了对经销商的商业折扣支持力度。

如今在众多网红饮料夹击之下,天地壹号的苹果醋产品市场已经受到挑战,需要给经销商越来越多的优惠。例如,天地壹号此前都采用先款后货的方式,只给极少数经销商一定账期。公司应收账款从2019年起呈现显著增长趋势,2019年到2021年分别为8300万元,1.91亿元和2.24亿元,应收账款周转次数从36.6次下降到9.5次。天地壹号表示,2020年应收账款增长较多是因为处置子公司壹号好水,产生应收款项1.81亿元。这笔资金到2021年已经归还,但天地壹号的应收账款仍高达2.24亿元,因为给予了部分经销商短暂账期。

天地壹号合同负债(即经销商预付的货款)的金额也呈下降趋势,2019年到2021年分别为 3.65亿元、2.64亿元和1.98亿元,说明公司未来业绩压力也很大。天地壹号给予经销商越来越长的账期和预收款减少,也意味着公司对经销商的话语权越来越弱。

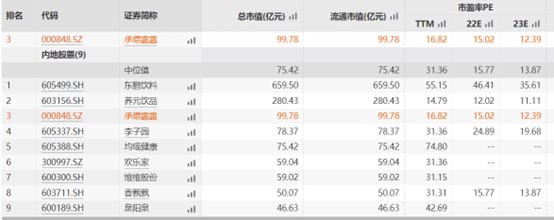

以天地壹号2021年2.55亿元的归母净利润计算,目前对应的市盈率约为31倍。而承德露露、养元饮品、香飘飘和李子园的市盈率分别为16.8倍、14.8倍、31.3倍和31.4倍。饮料上市公司市盈率估值中位数为31倍,以此计算天地壹号登陆主板的估值约为80亿元。

如此看来,即使是成功登陆主板,以天地壹号目前业绩承压趋势,之前被套的机构投资者想要解套并不容易。

评论