文|美股研究社

在 2022 财年第一季度,PayPal 报告的业绩喜忧参半,但可能没有市场预期的那么糟糕。

净收入仍可能从去年同期的 60.33 亿美元增至本季度的 64.83 亿美元,同比增长 7.5%。但营业收入从去年同期的 10.42 亿美元下降至本季度的 7.11 亿美元,同比下降 31.8%。

每股摊薄收益同比下降 53.3%,从 21 年第一季度的 0.92 美元降至 22 年第一季度的 0.43 美元。在查看非公认会计原则摊薄后每股收益时,PayPal 不得不报告仅同比下降 27.9%,自由现金流从 21 年第一季度的 15.37 亿美元下降至 22 年第一季度的 10.51 亿美元,同比下降 31.6%。

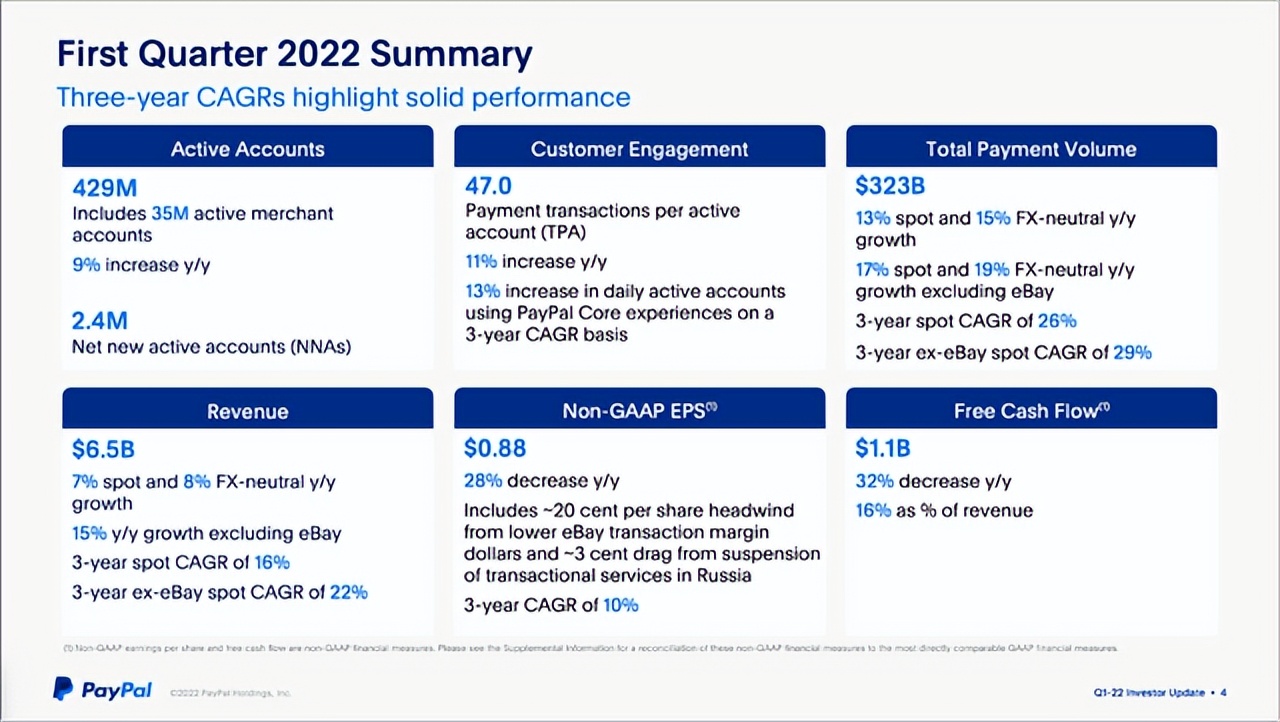

来源:PayPal Q1/22报告

除了损益表,我们还可以查看一些其他指标。

虽然 PayPal 在 2022 财年第一季度只能增加 240 万个净新活跃账户,但总支付量同比增长 15% 至 3230 亿美元。支付交易总额同比增长 18% 至 52 亿,过去 12 个月每个活跃账户的支付交易也同比增长 11% 至 47.0。

PayPal 收入的最大部分仍然来自交易收入(占总收入的 93%),但 PayPal 也从其他增值服务中获得收入,类似于 Visa和Mastercard。

这些增值服务来自通过合作伙伴介绍费、订阅费、网关费以及向商家和客户提供的其他服务获得的收入。第一季度,来自增值服务的收入为 4.85 亿美元。

在查看 2022 财年全年指引时,PayPal 预计净收入将增长 11% 至 13%,这仍然是一个较高的增长率。自由现金流也预计至少为 50 亿美元,因此与去年相似。

然而,非公认会计原则摊薄后每股收益预计在 3.81 美元至 3.93 美元之间,因此低于 2021 财年(4.60 美元)。GAAP 每股收益预计仅在 2.19 美元至 2.34 美元之间,因此明显低于 2021 财年每股收益 3.52 美元。

经济衰退打击PayPal短期增长

研究PayPal,我通常会查看公司及其在之前经济衰退中的表现,因为这可能会给我们一些关于未来衰退中表现的暗示。

我们只有一次衰退期间的PayPal相关数据,在金融危机期间,该公司是eBay 的一部分,我们没有当时的公开数据。我们可以看看 PayPal 在两年前新冠衰退期间的表现。

在查看每股收益时,我们可以看到在 COVID-19 危机期间每股收益下降了约 25%(但众所周知,这种下降很快就被抵消了,PayPal 在下一季度报告的每股收益要高得多)。

然而,上一次经济衰退并不是一个很好的例子,因为它相当不典型。由于封锁,人们不得不在网上购物,而 PayPal 从中获利。

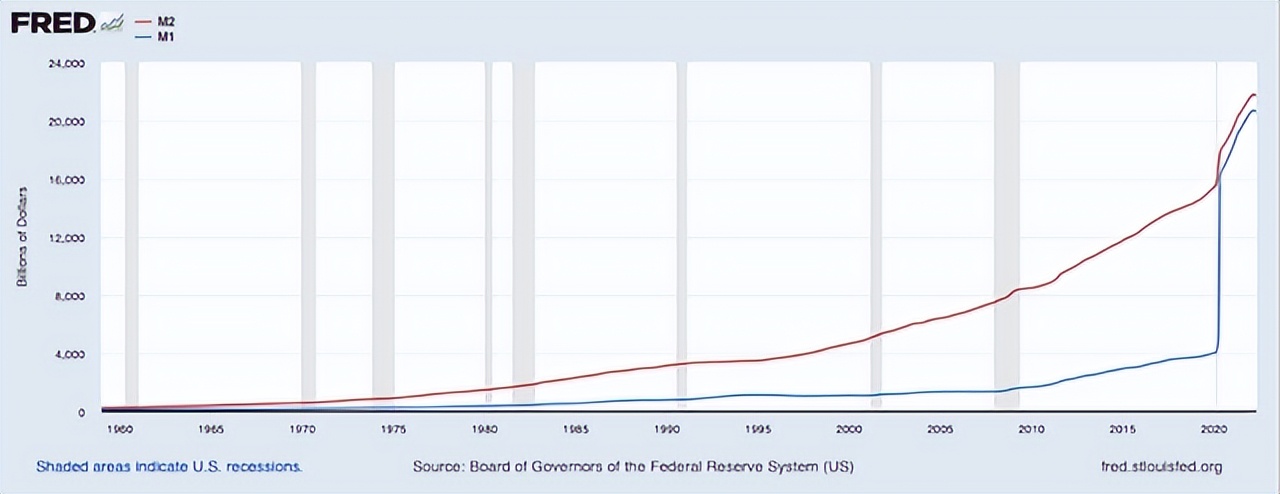

此外,通胀环境以及美联储和美国政府提供的极端流动性扭曲了局面,下一次衰退很可能会大不相同。这些行为在下图中也可以看到,并且在短时间内提供了如此多的流动性,以至于储蓄率也非常高。

来源:FRED

在下一次即将到来的衰退中,我们必须假设随着可支配收入的下降,消费者的支出会减少。

有几个因素在这里起作用:经济衰退期间的失业、资产价格下跌导致流动性降低、银行不愿意借出大量资金(利率越高借贷成本越高)。

而 PayPal 将直接受到人们支出减少的影响,因为总支付量的增长可能没有以前那么快,甚至连续几个季度下降。如果人们进行更少的交易或每笔交易花费更少的金额,交易费用将会更低。

PayPal长期增长势能被低估

PayPal 会受到经济衰退的影响,也会受到更高利率的影响。然而,这些都是短期到中期的发展。

使 PayPal 成为一项好的(甚至是伟大的)投资的长期趋势仍然完好无损。如果忽略最后一两个季度,PayPal 几乎可以为每个指标提供高增长率。

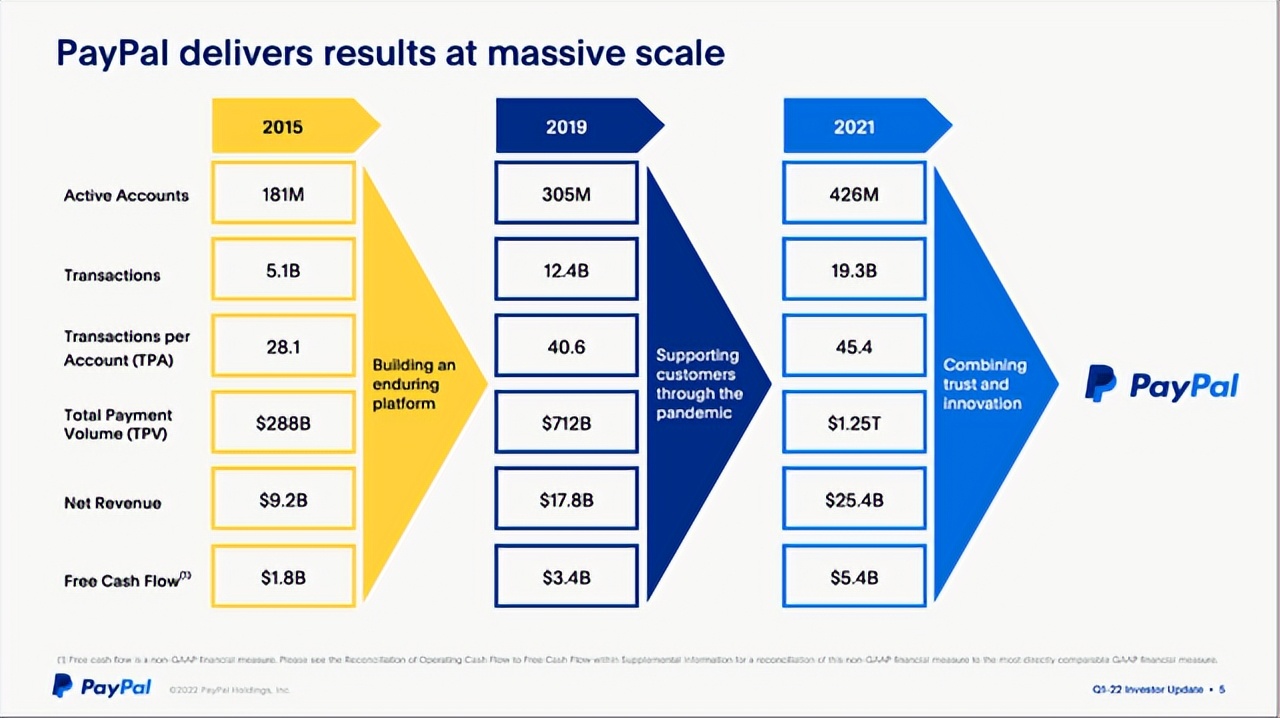

来源:PayPal Q1/22报告

PayPal 可以继续高速增长。尽管近期用户增长放缓,但 PayPal 仅有 4.29 亿活跃账户,并且有进一步增长的可能性。

每个账户的交易可以继续增加,这将导致总支付量增加。通过添加新的和额外的服务,贝宝可以产生额外的收入——除了交易费用。下图显示了 PayPal 如何演变成今天的支付巨头。

来源:PayPal Q1/22报告

PayPal 还可以通过与新商家签订合同来实现增长。一个例子是将 Venmo 与亚马逊 ( AMZN ) 整合的计划,该计划正在取得进展,应该会在 2022 年的某个时候结束。

考虑到亚马逊正在产生的庞大客户群和支付量,PayPal(或 Venmo)应该利润——即使亚马逊有定价权,而且 PayPal 的条件不会像小型零售商那样好。

根据上次财报电话会议,Venmo 取得了巨大成功。Venmo 不仅在美国拥有超过 8500 万个账户,而且它还可以在 2022 财年第一季度将收入增长约 60%。

另一个例子是“现在购买,以后付款”(“BNPL”)。根据财报电话会议,这似乎也是成功的:

“我们继续对我们的“先买后付”专营权感到满意,该专营权的市场份额持续增长。我们在第一季度完成了 36 亿美元的交易量,增长了 256%,自推出以来有超过 1800 万个消费者账户选择了这种融资方式。我们看到商家渗透率和上游呈现增加,这将使我们能够继续取得强劲的业绩。”

总而言之,无现金支付的趋势很可能会继续下去,而 PayPal 作为该市场的主要参与者之一将从这一趋势中获利。

根据不同的研究,青少年的复合年增长率是可以预期的。即使这些估计过于乐观,潜在市场只会以个位数增长,PayPal 似乎仍然被低估了。

从简单的估值指标来看,PayPal 似乎是自 2015 年首次公开募股以来最便宜的。

目前,PayPal 的市盈率为 23,明显低于平均市盈率51.69 和 PayPal 一直以来的最低市盈率。从价格-自由现金流比率来看,PayPal 的自由现金流是 17 倍,这也低于 38.44 的平均 P/FCF 比率,接近 PayPal 在 2019 年交易的最低 P/FCF 比率。

除了查看简单的估值指标外,我们还可以使用折扣现金流计算来确定 PayPal 的内在价值。

我计算了 PayPal 的内在价值约为 180 美元,并认为该股票当时已经被低估了(当时它的交易价格约为 110 美元)。我假设增长会从未来十年的 15% 放缓到 6% 的增长,直到永久(这对于一家拥有广泛护城河的公司来说是现实的)。

可以对我的假设更加谨慎。过去四个季度的自由现金流为 49.46 亿美元,我经常以此为基础进行计算。

如上所述,管理层预计 2022 财年的自由现金流将超过 50 亿美元,因此我将以 50 亿美元作为我们计算的基础。为了让 PayPal 现在获得公平估值,公司必须从现在到永久地每年增长 4% 的自由现金流(这将导致 PayPal 的内在价值为 71.10 美元)。

而且我知道许多投资者和分析师现在似乎对 PayPal 极为悲观,但 4% 的增长率似乎低得离谱。

分析师仍预计未来十年每股收益将以 18.57% 的复合年增长率增长。虽然我不认为这些增长率是现实的,但我仍然认为从现在开始的十年内增长从 15% 放缓至 6%,然后是 6% 的增长直到永续是现实的。

但是,我认为 2023 财年的自由现金流将停滞不前(经济衰退似乎很可能,而 PayPal 可能无法增长)。以 11.72 亿股流通股和 10% 的折现率计算,其内在价值为 135.40 美元——而 PayPal 仍然被严重低估。

我知道,PayPal 目前无法增加其底线,但从长远来看,我认为 PayPal 不仅可以增加收入(因为它仍然可以高速增长),而且还可以提高利润率。

从理论上讲,它还可以利用它产生的自由现金流回购股票(如果现金不能以任何其他方式使用),我们可能会再次为 PayPal 获得相当高的增长率。

尽管短时间内增长放缓,下一次经济衰退将对 PayPal 产生负面影响,但我无法想象 PayPal 在未来几年只会以中低个位数增长,如果公司能够实现更高的增长率,那么目前股票就被低估了。

虽然我不认为 PayPal 将继续以每年 20% 或更多的速度增长收入(正如几个季度前的共识),但我认为底线的两位数增长率是不现实的。

回顾过去几年的收入和每股收益,我们可以说,在 2020 年和 2021 年,PayPal 刚刚突破了长期增长趋势,并在疫情期间的几个季度加速了增长率。

现在该公司正在回归这条趋势线,就像回归均值一样。尽管增长率只会随着时间的推移而放缓,但长期增长趋势仍然完好。

评论