文|全球财说 宋涵

年初,中国人寿原董事长王滨因涉嫌严重违纪违法被调查,震惊了整个保险圈。

一波未平,一波又起。

近日,中国人寿旗下财险公司4名员工,同样因涉及重大违纪违法被调查。公开资料显示,4人都曾任职中国人寿财险浙江分支机构互联网业务部。

值得注意的是,5月10日中国人寿刚召开了警示教育大会,要求加强领导干部个人修养和作风建设,汲取金融系统严重违纪违法案例惨痛教训。

互联网业务有猫腻?

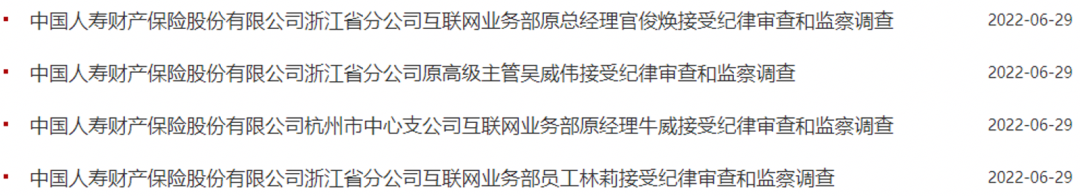

6月29日,浙江省监察委员会网站一连挂出4封审查调查公告,被调查对象均来自中国人寿财险。其中,3名来自中国人寿财险浙江省分公司,1名来自杭州中心支公司。

被调查人员涉及面较广,小到业务员,大到高级主管、总经理;年龄跨度涵盖1名60后,3名80后;有去年就已经停职的,也有今年刚退休2个月的。

公告显示,中国人寿财险浙江分公司互联网业务部原总经理官俊焕、原高级主管吴威伟(女)、杭州市中心支公司互联网业务部原经理牛威、互联网业务部员工林莉(女)四人因涉嫌严重违纪违法,目前正在接受中国人寿财险浙江省分公司纪委纪律审查和桐庐县监委监察调查。

图片来源:浙江省纪委省监委网站

官俊焕曾任中国人寿财险下沙经济开发区支公司经理、浙江省分公司创新事业部总经理助理、浙江省分公司互联网业务部总经理助理、浙江省分公司互联网业务部副总经理(主持工作)、浙江省分公司互联网业务部总经理、浙江省分公司数字渠道部总经理助理、浙江省分公司数字渠道部员工。

吴威伟曾任中国人寿财险浙江省分公司车辆保险部副总经理(主持工作)、浙江省分公司互联网业务部一级主管、浙江省分公司高级主管。已于今年4月退休。

牛威曾任中国人寿财险下沙经济开发区支公司副经理、下沙经济开发区支公司临时负责人、下沙经济开发区支公司副经理(主持工作)、杭州市中心支公司互联网业务部副经理(主持工作)、杭州市中心支公司互联网业务部经理。已于2021年9月停职。

林莉曾任中国人寿财险下沙经济开发区支公司综合内勤、浙江省分公司互联网业务部员工、浙江省分公司互联网业务部责意险项目部负责人(主办级)、浙江省分公司互联网业务部员工。

一家公司多人同时被调查,在行业内较为罕见。

结合4人工作履历来看,4人的工作经历重合点在互联网业务部。

根据目前消息汇总,4人违规违纪领域极大可能在雇主责任险。

资料介绍显示,雇主责任险是指在保险期间内,被保险人的雇员在被雇佣期间,由于从事保单列明的相关工作而遭受意外事故,或者患有与工作相关的职业性疾病所导致的伤、残、死亡,且符合国务院颁布的《工作保险条例》第十四条、第十五条规定可认定为工伤的,依法由被保险人承担的经济赔偿责任,由保险公司负责赔偿。

该险种的一个重要销售渠道便是互联网渠道,即官俊焕曾经执掌的互联网业务部。消息称,该业务因官俊焕等人造成公司巨亏,亏损额或高达亿元。

集团保费增速下滑

《全球财说》统计了近5年,中国人寿财险保费收入居前5的保险产品中,机动车辆险、责任保险、意外伤害保险、企业财产保险均有上榜,不过盈利并不理想。

从承保情况来看,2017-2021年,公司机动车辆险承保亏损,亏损金额为0.53亿元、6.62亿元、4.98亿元、7.56亿元、20.25亿元。趋势表现为承保亏损逐步扩大,到2021年突破两位数。

同期,公司责任保险承保利润金额为-2.24亿元、-0.33亿元、0.48亿元、-2.92亿元、-7.93亿元。仅2019年实现承保盈利,其余年份均亏损,并于2021年实现断崖式下滑。

公司企业财产保险和意外伤害险承保利润同样表现亏损。

2017-2021年企业财产保险承保亏损金额为1.01亿元、3.06亿元、1.99亿元、6.52亿元、4.1亿元;意外伤害保险承保亏损金额为4.76亿元、2.57亿元、1.54亿元、0.75亿元、1.63亿元。

偿付能力方面,财险下降明显。核心偿付能力充足率为159.87%,综合偿付能力充足率为199.09%。分别环比下滑16.61个百分点和9.99个百分点。

2022年一季度,中国人寿财险实现保险业务收入272.7亿元,净利润3.24亿元。

公司实现签单保费254.37亿元。其中,车险签单保费占比6成达153.95亿元。

非车险保费排名靠前的五大险种依次为责任保险、农业保险、普通健康险、企业财险、普通意外险。分别取得保费28.47亿元、21.84亿元、14.19亿元、12.55亿元、10.19亿元。

从渠道来看,主要以代理渠道签单保费为主,占比超7成,达192.48亿元。

内控方面,一季度中国人寿财险多地分支机构被罚。经统计,罚款在10万元以上的省分机构累计被罚金额就高达456.5万元。

聚焦浙江,1季度浙江温州中支因存在编制虚假报表、文件资料;拒不依法履行保险合同约定的赔偿义务,被相关部门罚款56万元。

除此之外,内蒙古呼和浩特中支、青海久治县支公司、青海玛沁县支公司、湖北宜昌中支、厦门市分公司、云南德宏州中支、云南盘龙公司、云南省公司、四川省分公司、四川成都市中心支公司、湖南怀化中支、甘肃定西中支、浙江台州均上榜。

涉及违规行为包括,虚列广告费用;给予被保险人合同约定以外的利益;拒绝和拖延承保交强险;利用个人代理人虚构中介业务套取费用;委托未取得合法资格的机构从事保险销售活动;未按照规定使用经批准的保险费率;农险理赔数据不真实等。

从集团整体经营来看,截至5月末,中国人寿累计实现原保险保费收入约3792亿元,保费规模持续领先,不过增速却同比下滑1.86%。

同期,中国人保、中国太保、新华保险、中国平安保费收入分别为3179.83亿元、2014.24亿元、867.79亿元、3642.2亿元,分别同比增长12.86%、6.7%、4.97%、0.87%。

5月中国人寿成了保费唯一下滑的A股上市险企。

2022年一季度,中国人寿实现营收3437.77亿元,同比下滑8%;实现归母净利润151.78亿元,同比下滑46.9%。

根据财报显示,报告期权益市场出现较大回撤,公司投资收益承压,很大程度拖累净利下滑。

具体来看,1季度,中国人寿综合投资收益率以负开头,表现为-0.22%。同期其实现总投资收益445.58亿元,同比下滑3成;总投资收益率3.88%,同比下降2.56个百分点;净投资收益率4%,同比下滑0.08个百分点。

从保费规模来看,1季度中国人寿实现保险业务收入3150.11亿元,同比下滑2.7%。其中,新单保费1008.95亿元,同比下滑1.5%;续期保费2141.16亿元,同比下滑3.3%。

具体来看,中国人寿首年期交保费653.66亿元,同比下滑4.3%;十年期及以上首年期交保费191亿元,同比下滑2.8%。

而受长期保障产品销售疲软影响,中国人寿一季度寿险新业务价值延续下滑态势,同比下降14.3%。

在“偿二期”政策影响下,中国人寿整体核心偿付能力充足率为176.39%,环比大幅下降77.31个百分点;综合偿付能力充足率为247.6%,环比下降14.81个百分点。

7月7日,中国人寿A股报收30.16元,年内涨幅0.23%。

评论