记者 |

编辑 | 陈菲遐

近日,中裕铁信交通科技股份有限公司(以下简称“中裕铁信”)向深交所递交了创业板上市申请。中裕铁信一方面在上市前夕大额分红,一方面在产能利用率很低的情况下募资大幅扩产,IPO难逃圈钱质疑。

增长停滞,连续两年裁员保利润

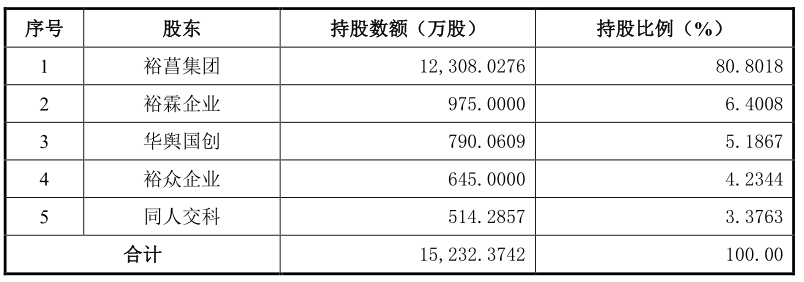

中裕铁信成立于1996年,第一大股东裕菖集团持有公司80.8%的股份。

中裕铁信主要业务为铁路、公路、城市轨道交通、铁路车辆及工程装备构件等交通基础设施提供配套产品。2019年、2020年和2021年,公司营收分别为8.96亿元、9.25亿元和9.04亿元,同期归母净利润分别为8644.31万元、2417.56万元和6460.13万元,增长基本陷入停滞。

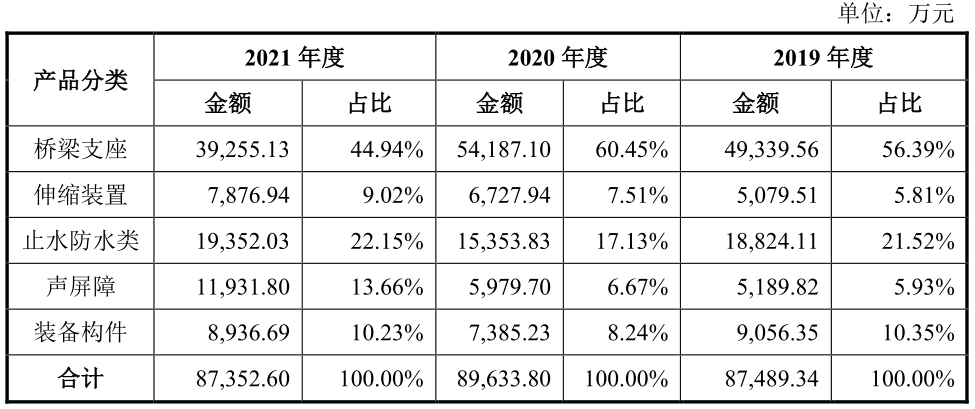

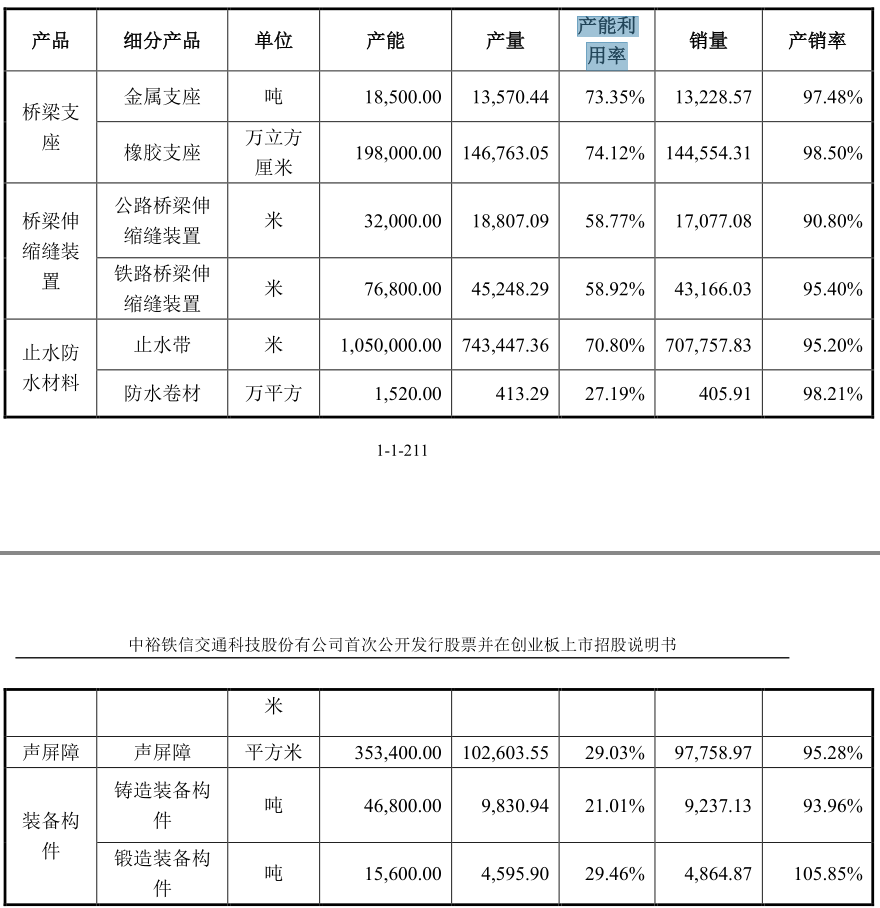

从收入结构看,中裕铁信产品主要包括桥梁支座、伸缩装置、止水防水类、声屏障和装备构件五大类,其中桥梁支座业务2021年贡献44.94%的收入,是公司主要收入来源,但该业务在2021年相比过去两年有较大滑坡。伸缩装置和声屏障业务则保持了一定的增长态势。

销售方面,中裕铁信客户较为集中。2019年、2020年和2021年,公司前五大客户占收入比例分别为60.1%、70.28%和71.9%,逐年上升。报告期内,中国国家铁路集团有限公司和中国铁道建筑集团有限公司始终为公司前两大客户,2021年分别占公司销售收入的48.03%和12.33%。

与此同时,中裕铁信应收账款周转率也明显偏低。2019年、2020年和2021年,公司应收账款周转率分别为1.11、1.29和1.28,同期可比公司应收账款周转率平均水平分别为1.61、1.71和2.27。

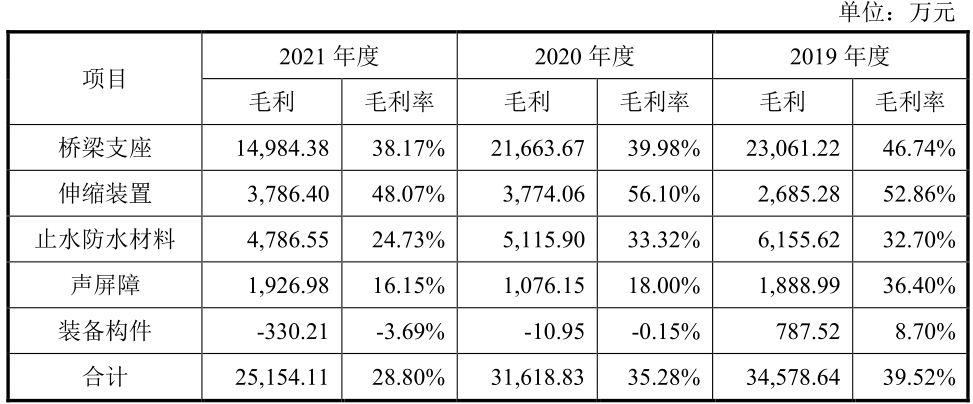

盈利能力方面,中裕铁信毛利率逐年下滑趋势十分明显。2019年、2020年和2021年,公司综合毛利率分别为39.52%、35.28%和28.8%。其中,装备构件毛利率在2020年和2021年甚至都为负。公司对此的解释是,装备构件类的生产线前期资产投入大,但截至目前上述产品尚未形成规模效应,产能利用率不高,且作为原材料的钢材价格在2021年大幅上升。

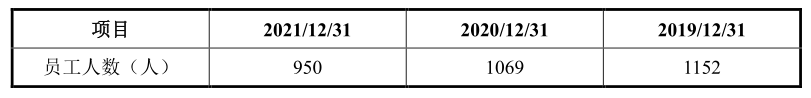

在收入增长停滞和毛利率下滑的情况下,中裕铁信要维持净利润不得不靠压减各项费用。2019年底、2020年底和2021年底,公司员工人数分别为1152人、1069人和950人,短短两年就减员超过200人。

在减员的作用下,中裕铁信2021年的销售费用、管理费用和研发费用相比2020年均有不同程度下滑。

上市圈钱意图明显

此次IPO,中裕铁信拟募集资金5.5亿元,分别用于桥梁隧道配套产品生产线自动化升级改造、变形高温合金叶片生产线技术改造等项目。

中裕铁信此次募资的必要性存在较大疑问。首先是公司上市前存在大额分红的情况,2020年公司分红金额达到1.9亿元,而公司近三年归母净利润合计也只有1.75亿元。第二是公司产能利用率偏低,2021年,公司公路桥梁伸缩缝装置和铁路桥梁伸缩缝装置的产能利用率分别仅为58.77%和58.92%,公司铸造装备构件和锻造装备构件的产能利用率分别为21.01%和29.46%。可以看到,公司IPO募投项目也是针对这些方向,在现有产能都有富余的情况下,大举扩张是否具有合理性?

评论