文|MedTrend医趋势

全球医疗影像厂商格局长期以来呈寡头垄断局面,“GPS”+日系厂商技术积累深厚;而在终端市场,中国发展潜力巨大,近两年复合增长率达12.4%,预计2030年市场规模将接近1100亿元,重要性越发凸显。

全球顶级影像企业的竞争进入了第二阶段,除了全球产品,技术的竞争,来到了本土供应链和创新产品升级,以及更深的横纵临床价值连接上,此次财报分析,我们把最新全球上市以及中国上市的高端新品更多展示出来,以求从更丰富的维度看财报源头。

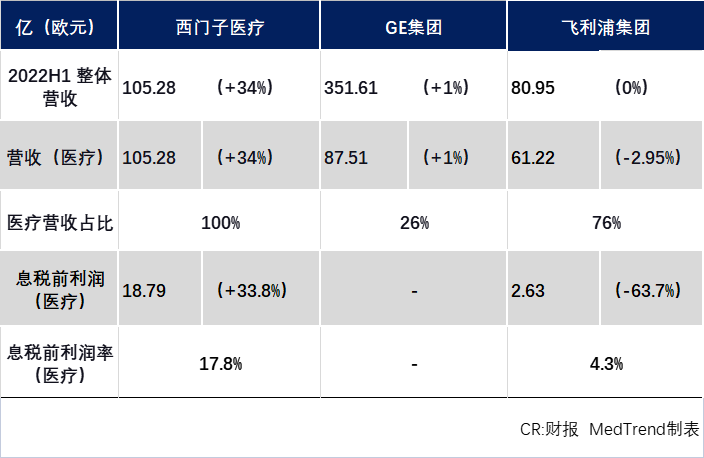

从财报看,2022上半年,西门子医疗继续巩固TOP 1地位,因为并表瓦里安后与第二进一步拉大差距;GE医疗则呈现了分拆之前的最后一次半年报;飞利浦有待出清产品召回、供应链等负面影响后的进一步发力。

具体来看

西门子医疗:上半财年截止3月(受上海疫情影响有限),纳入瓦里安后的首个财年,加上抗原检测对IVD的大幅驱动,多重利好让西门子医疗营收增长高达+34%。

中国营收12.03亿欧元(+9%),仍是西门子医疗全球第二大市场。

GE医疗:GE集团确定了医疗业务将启用新名称GE HealthCare,目前已建立医疗董事会,并将在纳斯达克上市。2022上半年受到供应链影响营收增长1%,并预计将于2022下半年解决供应链问题。

飞利浦:呼吸机召回影响仍在持续(预计2023年初完成替换),叠加供应链影响,2022上半年营收持平。

本次财报是近年来首次公布中国市场营收数据;2022 H1飞利浦中国营收10.17亿欧元,是飞利浦全球第二大市场。

GPS 2022财年H1数据总览

① 按照实时汇率,1美元=0.9853欧元,GE集团总营收为356.86亿美元,医疗业务营收为88.8亿美元。

② 飞利浦的医疗营收仅考虑Diagnosis&Treatment和Connected Care两个部分数据,健康个护板块不在医疗营收统计之列。

③ 西门子医疗财年区间为2021年10月1日-2022年3月31日

01 全球业务比拼:西门子医疗地位进一步稳固

西门子医疗:磁共振、分子成像业务成影像主要驱动力,IVD营收增长33%

*** 西门子医疗2022财年上半年为:2021年10月1日至2022年3月31日。

2022上半财年最新产品亮点:

7月7日,西门子医疗研发的全球最小、最轻便新型磁共振Magnetom Free.Star正式获批FDA在美国上市。

西门子医疗Cios Spin移动锥束CT成像 (CBCT)与Intuitive(直观)机器人辅助支气管镜检查的Ion™腔内系统相结合的技术获批FDA,有望使肺活检诊断率提高约10%。

2022上半财年业绩分析:

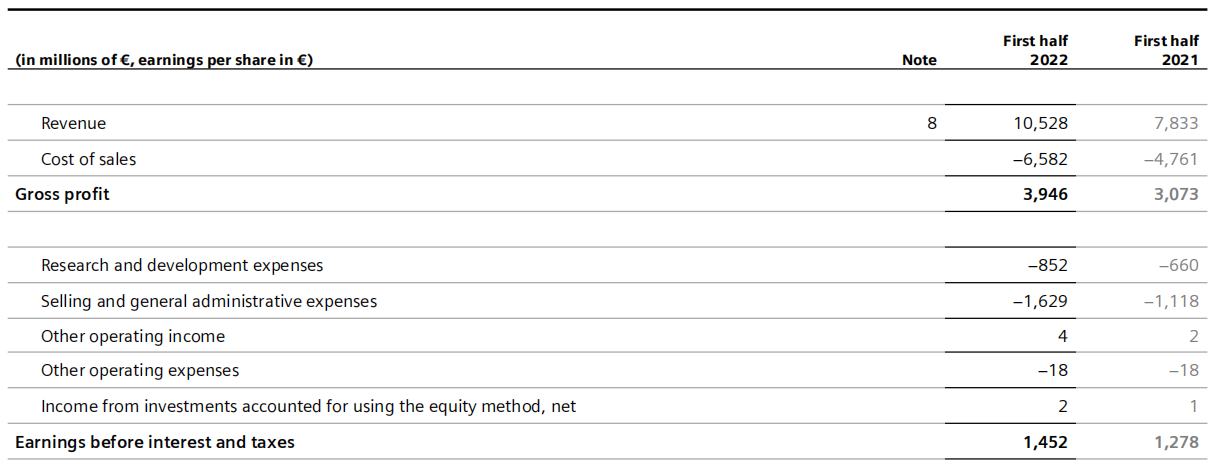

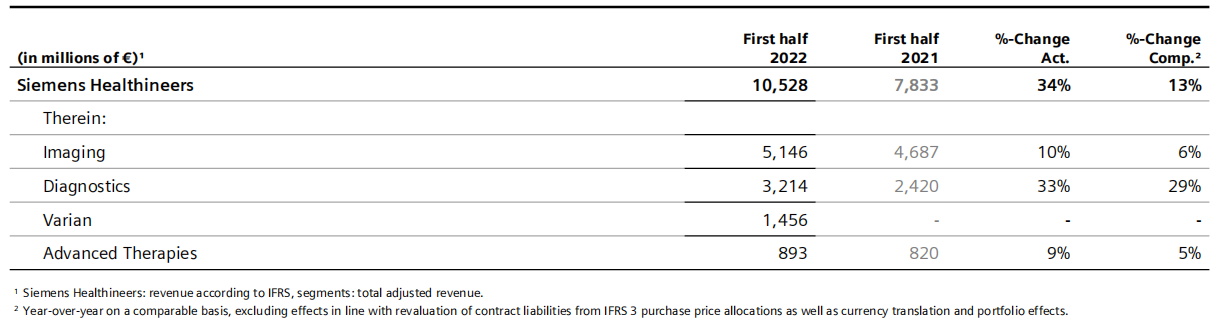

2022财年H1,西门子医疗总营收105.28亿欧元(+34%)。所有业务都贡献了正增长,其中诊断业务增长最高。

2022财年H1西门子医疗营收

调整后的息税前利润:18.79亿欧元(+33.8%),利润率17.8%(与上年同期持平),较高的采购和物流成本以及货币影响对利润率产生了部分负面影响;

研发支出:8.52亿欧元(+29%),研发费用增加包括来自瓦里安的1.52亿美元;

销售管理支出:16.29亿欧元(+45.7 %),支出大幅增长主要原因是瓦里安业务加入。

医疗业务营收:

影像业务:营收51.46亿欧元(+10%);

息税前利润10.35亿欧元(-0.6%);

主要来自美国、欧洲市场磁共振断层扫描(MRI),以及中国市场核医学分子成像(PET)业务继续复苏,增长超出预期;

与此同时,计算机断层扫描(CT)及X光业务营收下降超出预期。

诊断业务:营收32.14亿欧元(+33%),目前仍无法预测新冠变种病毒传播的影响,

息税前利润5.86亿欧元(+118.7%);

诊断业务的高增长主要受到欧洲、美国等发达市场对于新冠抗原快速检测高需求所驱动;

瓦里安业务:营收14.56亿欧元;

息税前利润2.12亿欧元;

营收约一半来自美洲地区。

临床治疗业务:营收8.93(+9%);

息税前利润1.17亿欧元(-13.97%);

欧洲、美洲市场的部分增长被亚太市场的下降所抵消。

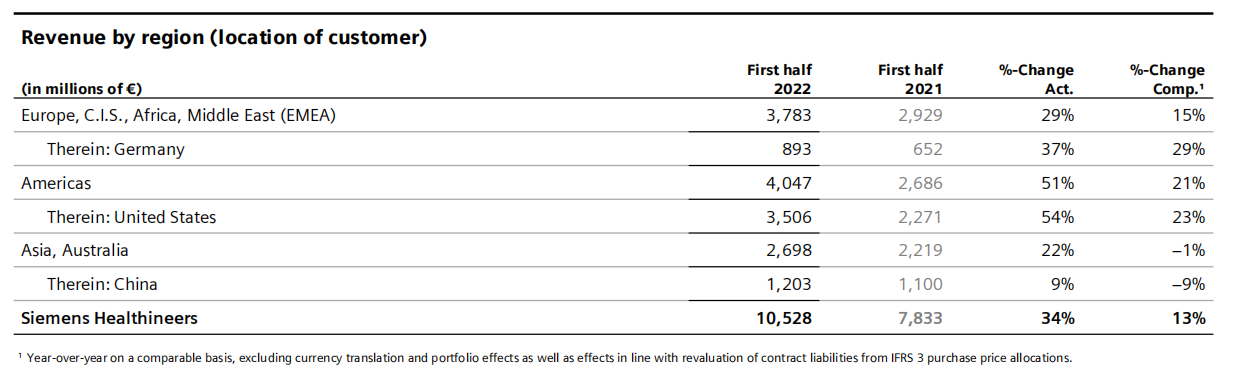

区域营收:

欧洲、中东和非洲地区(EMEA):营收37.83亿欧元(+29%);

主要源自诊断、临床治疗业务高速增长;

德国总部营收8.93亿欧元(+37%);

美洲地区:营收40.47亿欧元(+51%);

主要受快速抗原检测、影像业务在美国的强劲增长所驱动;

美国营收35.06亿欧元(+54%);

亚太地区:营收26.98亿欧元(+22%);

影像、临床治疗业务的部分下降被诊断业务增长所抵消;

中国营收12.03亿欧元(+9%),可比收入下降9%,仍是西门子医疗全球第二大市场。

2022上半财年,受中国市场新冠相关以及供应链中断,对整体营收有轻微负面影响,主要包括:

中国成像业务主要是CT、X光,相较于新冠检测高峰时期有所回落;

中国临床治疗业务营收下降;

但中国诊断业务营收略有增长。

此外,上半年现金和现金等价物减少约2.46亿欧元,其中一部分用于对中国市场的实体投资。

GE医疗:拆分独立后聚焦“医学影像、超声、生命护理、PDx、企业数字方案、服务”六大领域

2022上半年最新产品亮点:

推出超声最新产品Voluson Expert 22,以人工智能驱动超声,释放新的成像和处理能力;

和美敦力合作在CARESCAPE精准监控平台上实现个性化护理;

与AliveCor的新伙伴关系将远程心电图整合到GE医疗产品 ;

2022上半年业绩分析:

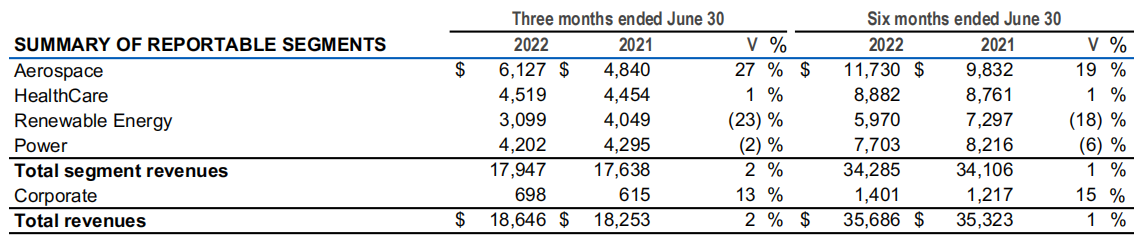

2022财年H1,GE总营收356.86亿美元(+1%)。航空、医疗业务贡献了正增长。

医疗业务营收88.82亿美元(+1%)。

研发支出:13.37亿美元(+14.76%);

销售管理支出:63.71亿美元(+10.65 %)。

拆分进程:

7月18日,GE发布了其计划通过分拆组建的三家全球领先的投资级上市公司的全新品牌标识。

GE医疗业务将启用新名称GE HealthCare;

GE能源业务,包括可再生能源、发电、数字业务和能源金融服务,将合并且使用新名称GE Vernova;

GE航空业务的品牌名称是GE Aerospace。

GE HealthCare分拆上实现了关键里程碑:

提交了美国国税局私人信件裁定请求,完成了与欧洲劳工委员会的协商,计划不久后提交保密的10号表格,GE HealthCare将在纳斯达克上市,股票代码为 "GEHC";

建立GE HealthCare董事会,为拆分后的管理层团队做准备;

GE对医疗业务2022年利润预测从此前宣布的30亿至40亿美元下调至约30亿美元,下调主要由于通胀压力;但是“订单需求依然强劲”,因此略微提高了对营收增长的预期。

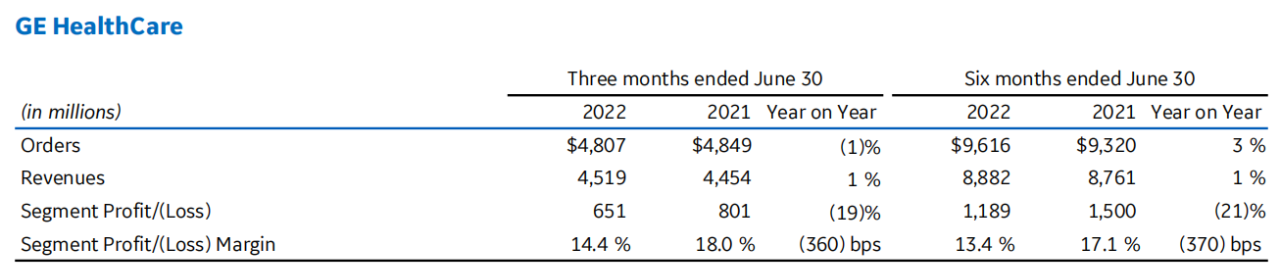

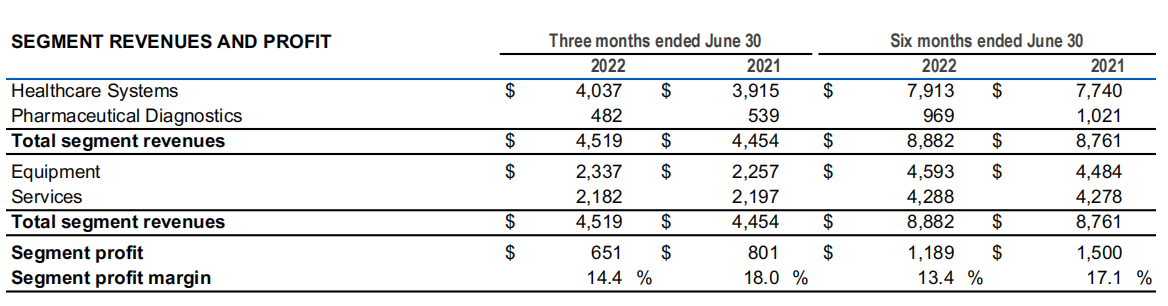

医疗业务营收:

医疗订单:96.16亿美元(+3%);

医疗营收:88.82亿美元(+1%);

关键零部件供应链受阻,影响了医疗业务将订单转化为营收。目前GE已积极管理采购和物流通货膨胀、材料和设计成本,以缓解部分供应链影响。

医疗系统(简称HCS,包含影像、超声、生命护理解决方案、企业软件及解决方案,简称HCS):

营收79.13亿美元(+2.2%);占GE医疗总营收89%;

医药诊断(简称PDx,包含造影剂和核示踪剂):

营收9.69亿美元(-5%);占GE医疗总营收11%;

HCS和PDx需求已恢复到新冠前的水平。在成本压力下,将继续调整产品定价,管理医疗业务中的随意性和结构性成本,并优先考虑研发投入;此外,预计供应链挑战将在2022下半年缓解。

区域营收:

医疗业务增长主要由美国、欧洲、中东和非洲的强劲增长所驱动,部分被中国的新冠影响所抵消。

2022Q2上海造影剂和医疗设备工厂的产出限制,影响了中国市场营收。

飞利浦医疗:2023年可解决召回问题

2022上半年最新产品亮点:

在其手持式超声Lumify上增加了先进的血液动力学测量功能,使临床医生能够在广泛的医疗点诊断应用中量化血流,包括心脏病学和妇产科。

在比利时、法国、以色列和英国的医院安装了其创新的肺癌诊断和治疗解决方案Lung Suite,成功地扩展到介入肿瘤学领域。

最新的7700 3.0T MR系统获批FDA,可提供飞利浦最高的图像质量,支持精确诊断。

SmartSpeed MR加速软件获得FDA的许可,该软件在飞利浦现有的压缩SENSE MR引擎上增加了人工智能数据收集算法,使图像分辨率更高,扫描时间快三倍,图像质量几乎没有损失。

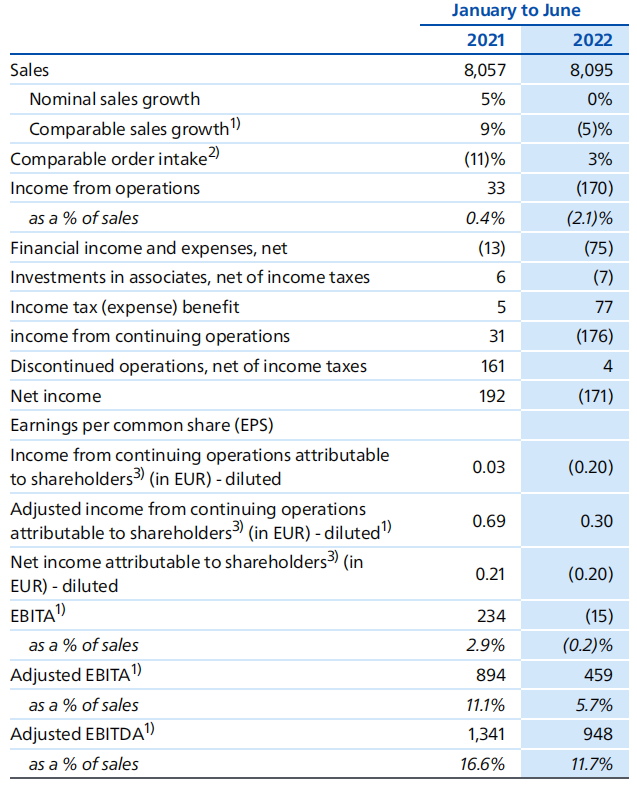

2022上半年业绩分析:

2022财年H1,飞利浦总营收80.95亿欧元(增长持平)。主要由于Q2在全球范围受到疫情相关、通胀压力、供应链短缺和俄乌冲突等挑战;上半年净利润亏损达1.71亿欧元(-189%)。

医疗业务(不含个人健康)营收61.22亿欧元(-2.95%)。

调整后的息税前利润(医疗):2.63亿欧元(-63.7%),利润率4.3%;主要由于Q2飞利浦中国工厂以及中国的供应商生产暂停,加剧了全球供应链和成本挑战。

研发支出:9.85亿欧元(+10%);

销售管理支出:21.75亿欧元(+6.5 %)。

此外,鉴于通胀压力、供应链受阻以及疫情的不确定性,飞利浦下调了2022年全年业绩指导,预计可比销售额增长1%-3%,此前预计为3%-5%。

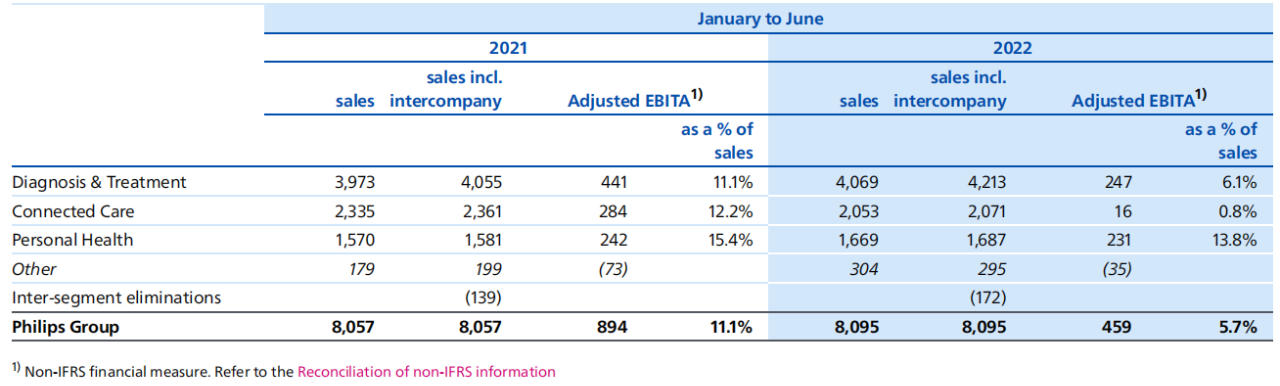

医疗业务营收:

诊断与治疗业务(包括:医疗影像、医疗超声、企业诊断信息学、图像引导治疗等):

营收40.69亿欧元,同比+2%;调整后的息税前利润2.47亿欧元(-44%),利润率6.1%。

医疗影像、医疗超声因特定电子元件短缺而营收下降抵消了图像引导治疗和企业诊断信息业务的增长。

互联关护业务(包括:远程医疗、监护急救、睡眠和呼吸护理等):

营收20.53亿欧元,同比-12%;调整后的息税前利润0.16亿欧元(-94.4%),利润率0.8%。

全球所有市场都呈双位数下降。

主要由于供应链短缺以及呼吸机召回(主要为美国)造成营收和利润下滑。

关于呼吸机召回,飞利浦预计将在2022年完成约90%,2023年初完成剩下的10%。并且有信心从第三季度开始恢复增长。

区域营收:

成熟地区:整体营收59.08亿欧元(+3%),

美国是飞利浦全球第一大市场,营收33.47亿欧元(+11%)

增长地区:整体营收21.87亿欧元(-5.85%);

中国是飞利浦全球第二大市场,本次财报也是近年来首次公布中国市场营收数据;2022 H1飞利浦中国营收10.17亿欧元(-10%),受中国疫情影响。

02 “国产野心”:研发、生产、信息化......

国产替代、供应链等危机之下,医疗设备的国产化已是跨国企业的必答题。

2020年,GE医疗于业内最早提出“全面国产”,今年以来,西门子医疗与飞利浦也在相继发力国产化。

6月,西门子医疗中国发布全新“国智创新”本土化战略;

截止6月,飞利浦中国深圳、苏州、上海三个创新中心也相继完成落地;

从生产到研发,从落地工厂到定制化产品,GPS国产化的比拼日益激烈,三者的国产产线也日益从低端进化到中高端,甚至不乏全球最顶级产品。

西门子医疗:以“中国公司”身份,深度参与“健康中国”建设

2022年6月,西门子医疗中国正式发布了全新“国智创新”本土化战略。正式宣告以一家“中国公司”身份,深度参与“健康中国”建设。

目前,其在中国市场布局的研发+生产,包括两大创新中心和遍及中国的本土供应链生态圈。

两大创新中心:

中国上海创新中心,是西门子医疗全球四大创新中心之一(其他三个包括:美国创新中心、德国创新中心、印度创新中心);

瓦里安全球创新中心即将建成;

截止目前,西门子医疗已构建遍及全中国的本土供应链生态圈包括:优质本土供应商和五大生产研发基地。

其2022财年上市/即将上市的国产新品包括:

MRI:MAGNETOM Lumina-3T,是全球率先推出的全息3T磁共振,首次实现磁共振堪比病理级成像,使影像科医生可以从术前、术中、术后对疾病进行360度无死角细致观察病变;

MRI:MAGNETOM Mica,是全球率先推出5G磁共振,覆盖多种重大疾病,提升诊断精准性;

CT:SOMATOM Drive,帮助国家区域医疗中心建设和“千县工程”建设;

超声:ACUSON Sequoia Silver,是首款国产高端旗舰超声系统;

同时,西门子医疗加速全球同步创新技术引进,2022上半财年已经/即将在中国市场获批的创新产品包括:

CT:NAEOTOM Alpha,全球首台获FDA许可的光子计数CT,2022年2月进入绿色特别审查通道;

介入手术机器人:途灵,全球首款介入手术机器人,2021年7月进入绿色特别审查通道;

MRI:MAGNETOM Terra-7T,破解神经退行性疾病难题、参与并助力中国“脑计划”项目,2022年6月正式上市;

PET/CT:Biograph Vision Quadra,仅需15秒让全身癌细胞无处遁形2021年中国与全球同步首发;

GE医疗:“全面国产”进一步加强

在“全面国产”战略引领下,截止目前GE医疗在中国设有四大全球生产基地,内含五大工厂,供货全球。

上海:造影剂基地,生产的GE医疗造影剂90%出口;

天津:磁共振成像系统基地,生产GE医疗全球50%的核磁共振;

北京:CT扫描系统和X光成像系统基地,生产GE医疗全球60%的CT;

无锡:超声、麻醉、心电、患者监护等临床护理设备基地,是GE医疗全球最大的超声和生命关爱产品生产基地,生产GE医疗全球40%的超声。

其2022财年上市/即将上市的国产新品包括:

超声:4月高端妇产超声Voluson™ E10产品正式在无锡基地下线;

CT:3月Revolution Maxima M CT成国内首个获批车载、院内双使用场景CT设备;

呼吸机:5月高端呼吸机产品CARESCAPE R860获批在中国全面上市;

心电仪:6月高端“国产”最新成果,创新心电产品MAC 5全新一代12+1心电分析仪、MUSE NX新一代心电智能诊断管理系统上市。

飞利浦医疗:研发、生产、信息化建设“三管”齐下

在最新财报会议上,飞利浦强调中国仍是其全球主要增长驱动力,因此将加速中国本土化战略作为其营收增长的重要举措。

目前飞利浦在中国已从创新研发和生产双管齐下,布局了本土化供应链。

三大创新中心,研发加倍

2022年4月29日,飞利浦深圳创新中心正式揭幕,聚焦健康生活和互联关护业务的产品开发,拥有五百多名研发人员。

至此,飞利浦在中国布局的三大创新中心都已落成,包括2022Q1落成的聚焦“影像系统”研发的“飞利浦苏州创新中心,聚焦“软件”开发的飞利浦上海创新中心。

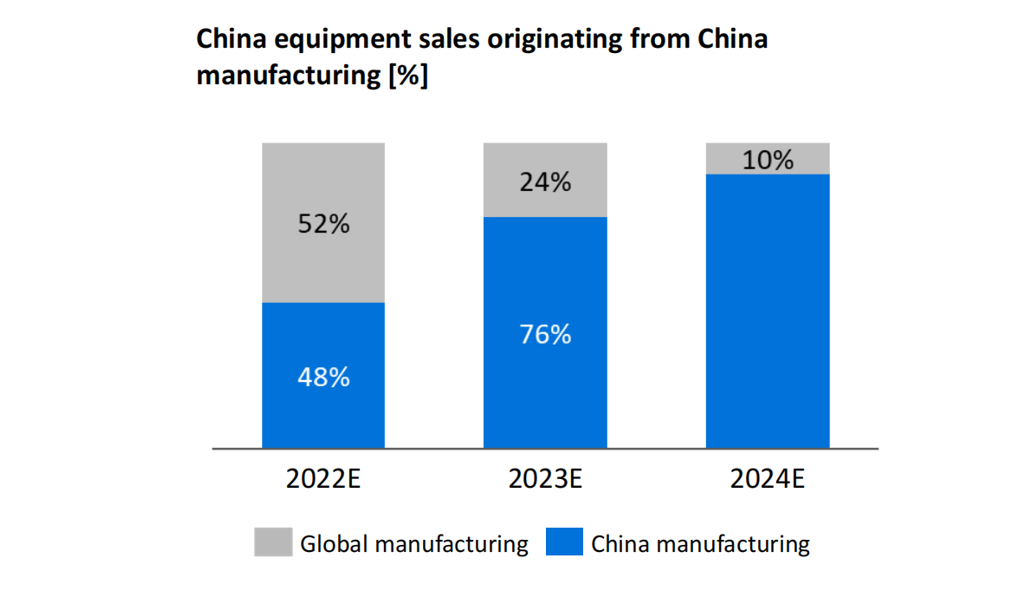

截至2024年,中国市场90%的产品来自于中国制造

飞利浦国产化进程,到2024年中国市场90%的产品来自于中国制造

其2022财年上市/即将上市的国产新品包括:

超声:7月高端旗舰产品EPIQ 7C“彩色超声诊断系统”正式落地苏州工厂;

超声:7月领鉴/预鉴系列超声已通过NMPA注册正式获批上市;

MRI:7月颠覆性实现液氦“零消耗”的MR Ingenia Ambition上市,是专门在中国、并为中国市场生产的;

CT:5月新一代光谱成像皓克Spectral CT在中国注册上市;

创新合作模式,“入股”中国医疗信息化头部企业

2022年5月,中国医疗信息化第二梯队龙头创业慧康公司股东大会审议通过一项决定——同意飞利浦受让该公司约10%股份,总价款约12.25亿元,飞利浦成为创业慧康第二大股东。这项合作也被飞利浦列为其2022上半年最受关注的重要投资。

飞利浦正在与创业慧康合作开发一款针对中国医院需求量身定制的医疗信息系统解决方案。

其在中国持续进展的战略包括通过本土布局以及与当地创新生态系统的合作,推动与市场相关的产品。

全球医学影像核心零部件技术仍集中在少数头部企业手中,但是高壁垒下国产企业正实现破局。

在中低端市场,国产企业份额已与头部跨国企业逐渐拉进距离。以2022上半年X光设备中国市场份额来看:西门子医疗、飞利浦、GE、联影、东软排前五。

对于GPS来说,疫情、供应链的影响只是暂时性挑战,未来中国增量市场的竞争,才是长久的生存之战。从本土生产、制造,到本土研发、创新,以及供应链的全面国产,这条路,虽远但行之必至。

评论