文 | 财富质点 于精

编辑 | 周鑫

7月26日晚间,金徽酒发布公告称,持股5%以上股东甘肃亚特投资集团有限公司(以下简称“亚特投资”)解除其质押给甘肃银行股份有限公司徽县支行的1000万股股份并办理了继续质押手续。

本次解除质押及继续质押后,亚特投资累计质押金徽酒股份6433万股,占其持有公司股份总数的93.47%,占公司总股本的12.68%。

亚特投资实际控制人李明,旗下拥有两家A股上市公司,分别是金徽酒及今年2月正式登陆资本市场的金徽股份。李明以50亿元身家在“2021年胡润百富榜”甘肃富豪中排名第二。

《液态价值》就此事向金徽股份及金徽酒分别询问进一步消息及细节,截至发稿尚未获得企业方回复。

无独有偶,金徽股份也于7月26日发布公告称,亚特投资因补充流动资金需求于2022年7月25日质押2亿股,占公司总股本的20.45%。本次股份质押办理完成后,亚特投资及一致行动人累计质押股份2.66亿股,占亚特投资及一致行动人总股本的34.74%,占公司总股本的27.20%。

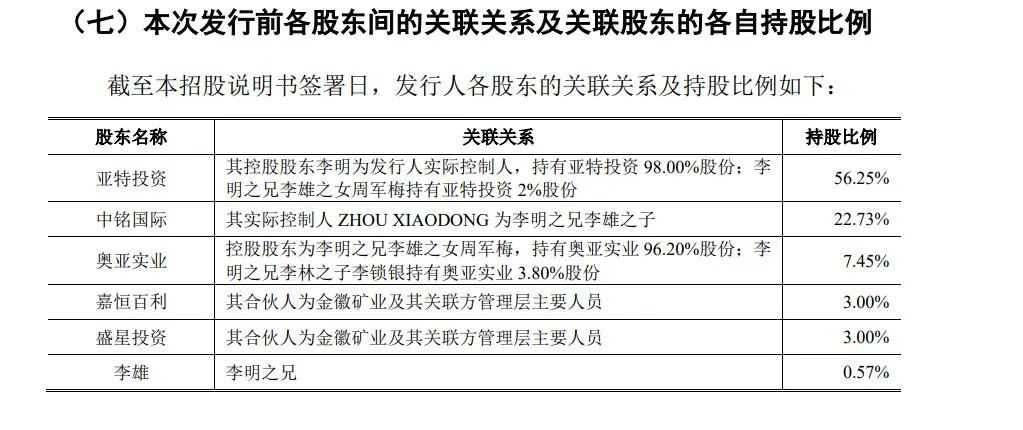

根据此前金徽矿业股份有限公司(以下简称“金徽矿业”)上市招股书中(以下简称“招股书”)记录,李雄为李明兄长。

01、业绩对赌

值得注意的是,在金徽股份招股书中,曾提及对赌协议事件。

2018年12月,原股东亚特投资、李雄、中铭国际控股集团有限公司(以下简称“中铭国际”)、徽县奥亚实业有限公司(以下简称“奥亚实业”)与新股东绿矿基金签订《增资扩股协议书》和《关于甘肃金徽矿业有限责任公司之增资扩股协议书之补充协议》。

按照协议内容,亚特投资向绿矿基金做出业绩承诺:2019年、2020年上半年,金徽矿业净利润分别不少于2.5亿元、4亿元。2019年、2020年全年,金徽矿业净利润分别不少于5亿元、8亿元。但实际经营业绩远不如亚特投资预期,按照协议约定条款,亚特投资需向绿矿基金支付业绩承诺补偿款7896.17万元。

相似的情况也发生在2019年1月,金徽矿业股东奥亚实业,与中国(海南)改革发展研究院(下称“中改院”)签订了《股权转让合同》,做出与中改院业绩对赌。据公开资料,奥亚实业控股股东周军梅为李明侄女。

金徽矿业股份有限公司招股书中披露的管理层关系,李明及其亲属在多家公司中担任重要职位

二者协议将奥亚实业所持金徽矿业1.3%的股权以1.16亿余元的价格转让给中改院,若金徽矿业无法达到承诺业绩,亚特投资方将向中改院支付转让款的1.25%作为补偿。

同样,因实际业绩与承诺业绩差距甚远,金徽矿业未完成对补充协议约定的承诺业绩。其转让款的余款9168.8万元延迟支付且目前尚未支付。

02、资金需求大

根据金徽矿业招股书,李明,1968年5月生,中国国籍,居住地址为海口市。曾任陇南市第一届市人大常委,甘肃省第十届、第十一届人大代表。1986年起先后工作于水泥厂、陇南市徽县公安局、宝鸡市政协事业开发公司。1998年至2004年任甘肃宝徽实业集团有限公司董事长、总经理;2004年至今任亚特投资董事长、总经理。

2020年,李明以18.37亿元的价格,将金徽酒30%股权转让给上海豫园。郭广昌成为新实控人,根据2022年第一季度报告,目前李明仍保留13.57%金徽酒股份。

由李明实际控制的金徽矿业成立于2011年,是一家集铅、锌、银等矿产资源勘查、开采、加工、销售为一体的矿山企业,主要产品为锌精矿和铅精矿(含银)。

2021年,金徽股份实现营收12.52亿元,实现净利润4.63亿元,比上一年同期高出1亿元。

金徽股份资产负债率(母公司)为52.49%,有息债务余额为19.00亿元,占总资产的40.89%。2019年至2021年,公司利息支出分别为2.20亿元、1.64亿元和1.20亿元。

招股书显示,企业原拟募资9.56亿元,除4.71亿元用于矿山提升改造项目、2亿元用于矿区生产勘探项目外,还有2.85亿元用于偿还银行贷款。

评论