文|每日财报 楚风

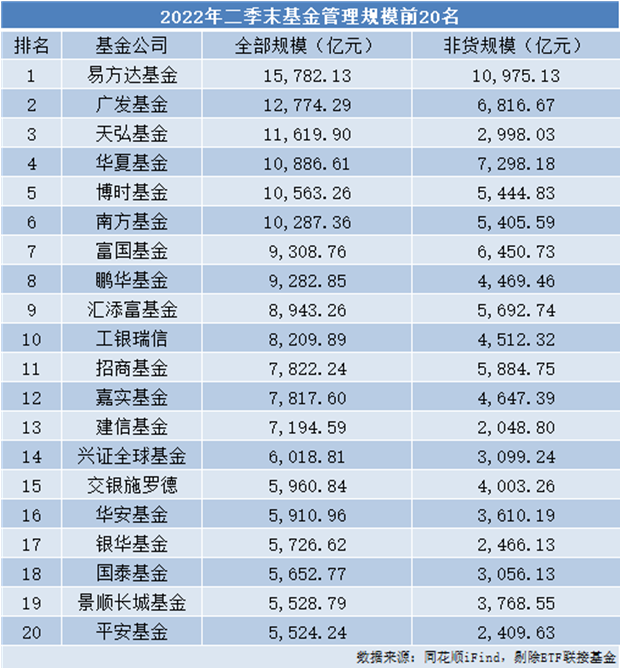

随着公募基金二季报披露完毕,基金公司规模变化浮出水面。从整体来看,头部基金公司“强者恒强”,易方达稳坐管理规模冠军宝座,广发基金、华夏基金和博时基金管理规模增长较快,其中华夏基金和博时基金晋升“万亿俱乐部”。

今年A股市场震荡剧烈,一季度大盘指数持续下挫,引发投资者悲观情绪,公募市场规模也有所下滑,从2月份的26.34万亿元降至3月份的25.08万亿元;至4月末,A股大盘强势反弹,公募市场规模也随之增长,在5月份重回26万亿元大关,达到26.26万亿元。

在此背景下,基金公司管理规模变化情况在一季度和二季度出现分化。一季度,过半基金公司规模出现下滑,部分头部基金公司也难以避免;二季度,多数基金公司规模恢复增长,部分证券资管公司规模增长幅度尤为显著。

华夏、博时晋升“万亿俱乐部”

公募市场呈现出强大的马太效应,头部基金公司“强者恒强”。从管理规模来看,易方达、天弘基金、广发基金和南方基金依然是为数不多的万亿规模管理人,其中易方达稳坐冠军宝座,但如果剔除ETF联接基金,今年“万亿俱乐部”迎来两位新成员。

据同花顺iFind数据,2021年末,公募市场中“万亿俱乐部”尚有4位成员,分别为易方达、天弘基金、广发基金和南方基金;至2022年二季末,公募“万亿俱乐部”再迎两位新成员,分别是华夏基金和博时基金。

若剔除ETF联接基金,在2021年末,华夏基金和博时基金净资产规模分别为9904.97亿元和9915.27亿元,距离万亿规模仅有一步之遥;至2022年二季末,借助A股市场反弹之际,两者净资产规模都迎来大增长。

其中,华夏基金规模较去年末增加981.64亿元,总管理规模达到10886.61亿元,在行业中排名第4位,前进了2位;博时基金规模较去年末增加647.99亿元,总规模达到10563.20亿元,在行业中继续位列第5位。

在头部基金公司中,广发基金管理规模增长最为显著。2021年末,广发基金管理规模为10974.14亿元,在行业中排名第3位;至2022年二季末,其增长至12774.29亿元,增长幅度超过15%,行业排名前进1位,仅次于易方达。

在规模前20名基金公司中,鹏华基金管理规模增长也较快。2021年末,鹏华基金管理规模为7700.64亿元,行业排名第11位;至2022年二季末,其管理规模增长至9282.85亿元,行业排名升至第8位。

不过,从非货管理规模来看,易方达依然是唯一规模超过万亿元的基金公司,今年二季末非货规模为10975.13亿元,大幅领先其他基金公司。其次为华夏基金和广发基金,非货规模分别为7298.18亿元和6816.67亿元。富国基金总规模虽然位列第7位,但非货管理规模位列第4位,达到6450.73亿元。

一二季度规模增长出现分化

从去年12月中旬到今年4月下旬,A股市场持续波动下挫,在3月初上证指数还惨遭“五连阴”。A股市场跌跌不休,权益基金大面积陷入亏损。在整个一季度,股票基金平均收益率为-14.61%,混合基金平均收益率为-12.22%。

基金亏损引发投资者的悲观情绪,公募市场规模也有所下滑。据中基协数据,今年2月份公募市场规模达到26.34万亿元,到3月份将下降至25.08万亿元,短短一个缩水1.26万亿元。

据Wind数据,在149家基金管理人中,共有93家规模较2021年末出现下滑,占比达到62.42%,下滑幅度超过20%的管理人共有16家,均为管理规模在1000亿以下的中小基金公司。此间,最大的一家为泓德基金,管理规模750.13亿元,较去年末减少235.17亿元。

(数据来源:Wind)

4月末至6月末,A股市场开始持续反弹,上证指数从2860余点涨至3390余点,权益基金亏损幅度有所修复。在整个二季度,股票基金平均收益率为5.03%,混合基金平均收益率为5.27%。

在此背景下,公募市场规模也重回26万亿元以上。据中基协数据,今年5月份公募市场规模为26.26万亿元。值得注意的是,5月份公募市场规模主要是由固收类基金拉动的,其中债券基金新增规模为2703.73亿元,货币基金新增规模为2017.92亿元。

据Wind数据,在149家基金管理人中,共有113家管理规模较一季末增长,增长幅度超过20%的管理人共有20家。其中,广发基金单季度规模增加1405.75亿元,华夏基金单季度规模增加1269.47亿元。

部分证券资管规模大增,光大保德信缩水百亿

今年二季度,部分证券资管公司发力,成为公募规模增速最大的管理人。据同花顺iFind数据,规模增速排名前10名的管理人中,有9家为证券资管公司,其中国信证券、平安证券、招商资产等管理人规模呈现多倍增长,在行业中排名前列。

具体来看,在今年一季末,国信证券公募管理规模尚为0.50亿元,仅在二季度就增加139.97亿元;平安证券和招商资管规模增长也极为显著,单季度规模分别增加149.14亿元和392.92亿元。

需要注意的是,国信证券等管理人规模大增,主要得益于新发布的货币基金。例如国信现金增利货币发布于4月25日,二季末规模为139.96亿元;平安现金宝现金管理发布于6月24日,二季末规模为149.41亿元;招商资管智远天添利货币发布于4月25日,二季末规模为391.87亿元。

随着“一参一控一牌”新规落地,证券资管公司公募规模有望继续扩大。5月20日,证监会发布的《公开募集证券投资基金管理人监督管理办法》及其配套规则指出,在继续坚持基金管理公司“一参一控”政策前提下,将放宽公募持牌数量限制。即同一主体在参股一家基金、控股一家基金的基础上,可以再申请一块公募牌照。

《每日财报》还注意到,即使二季度市场形势好转,仍然有36家管理人规模出现下滑。其中,光大保德信基金是规模下挫最大的管理人,单季度规模缩水113.30亿元,成为二季度唯一规模缩水百亿元的管理人。

从产品类型来看,光大保德信基金规模缩水,主要出自于混合基金和债券基金。今年二季末,其混合基金规模为174.23亿元,较一季末下降25.74亿元;债券基金规模为433.89亿元,较一季末下降77.35亿元。

评论