记者|张乔遇

近日,折戟科创板的智能硬件ODM龙头——华勤技术股份有限公司(简称:华勤技术)转战上交所主板获受理,募资额较闯关科创板时缩水20亿。

根据Counterpoint统计,以出货量口径统计,2021年,市场份额排名前三的供应商合计占据了70%的市场份额。2021年以出货量计,公司位列市场第一,龙旗科技位列第二,闻泰科技位列第三。

虽然市场份额不小,但手机ODM厂商的上市之路普遍艰难,目前三家中只有闻泰科技成功实现借壳上市,而营收百亿规模的龙旗科技两次IPO均以失败告终。

首次闯关科创板时,华勤技术的科创属性遭到监管的三轮问询质疑,最终折戟。招股书显示,公司当前拥有超过万人的经验丰富的研发团队,报告期内研发投入超过75亿元,但界面新闻记者注意到,公司研发费用的核算有些“水”,另公司报告期(2019年至2021年)不足10%的综合毛利率及曾将项目全部订单生产制造工序整体委外的情况均与技术驱动型公司相悖。

值得注意的是,2021年公司的净利润未能维持增长,背后系对于产业链上下游的议价能力有所欠缺。能成功闯关主板吗?

科创属性遭三轮问询质疑

华勤技术于2021年6月获上交所科创板受理,分别于2021年9月、11月、12月经历三轮监管问询,今年3月财务数据更新,今年4月29日主动提交了关于撤回华勤技术首次发行并在科创板上市的申请,折戟科创板。

界面新闻记者查阅了三轮问询函的问题及公司回复发现,华勤技术折戟科创板的原因或离不开自身技术先进性质疑。

上交所在三轮问询函中均对于华勤技术的科创属性、科创板定位等技术先进性方面进行了质疑。

结合界面新闻记者此前报道,一方面公司研发人员12471人中至少存在约20%的人员的学历为大专、中专及以下学历;另一方面,招股书显示,华勤技术的技术难点主要体现在:智能硬件系统的交叉应用、结构空间利用、射频天线设计和兼容性方面。

该部分内容也在上交所对公司一轮问询中提及,据此,上交所要求华勤技术说明并披露以下内容。

虽然华勤技术都给出了回复,但内容似乎并没有让监管满意,在二轮问询、三轮问询中,上交所对于公司技术先进性和科创板定位再次提出质疑。

实际上,ODM代工厂所需的技术水平对于鼓励“高新技术产业和战略性新兴产业”科创板确实有些“牵强”。

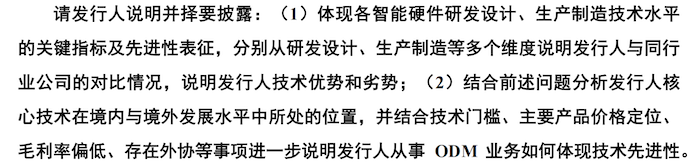

其一,公司2019年至2021年的综合毛利率分别为7.87%、9.90%和7.75%,相较于同行业可比公司闻泰科技、工业富联、比亚迪电子、歌尔股份、立讯精密、传音控股6家公司的平均水平14.92%、16.17%和13.16%来说,公司整体毛利率水平较薄,并不符合一家技术驱动企业的高毛利率特征。倘若剥离较高的专业服务收入毛利率后,公司产品销售的毛利率将进一步降低。

其二,华勤技术存在将项目全部订单生产制造工序整体委托外协的情况。报告期公司外协项目的销售收入分别为65.67亿元、93.68亿元和151.25亿元,占公司各期收入的比例分别为18.60%、15.65%和18.06%。

这部分整体委托外协的采购金额分别为4.84亿元、3.73亿元和6.98亿元,若外部公司能完成华勤技术产品的所有工序加工,那公司的核心竞争力是技术吗。

其三,在研发费用核算上,华勤技术将技术服务费、交通差旅费、办公通讯费、业务招待费、租赁物业费一并列入研发费用中,是否具备合理性?

此外,华勤技术研发费用的第二大支出系技术服务费用支出,公司对于该指出的解释为各研发项目的评价测试及软件服务相关的费用支出。

值得注意的是,华勤技术本次募资中的项目投资预算中,包含了软件购置的费用,华勤技术研发费用中的软件服务相关的费用支出中的“研发”又体现在何处?

另需要指出的是,华勤技术本次闯关主板公司拟募集资金55亿,较前次闯关科创板时75亿的巨额募资缩水20亿。

千元机成本不到300元

华勤技术是一家智能硬件ODM行业,为三星、OPPO、小米、vivo、亚马逊、联系、LG、宏碁、华硕、索尼等公司提供主要为手机、电脑、智能穿戴、AIoT产品等智能硬件产品的设计、生产制造和运营服务的公司,俗称“代工厂”。

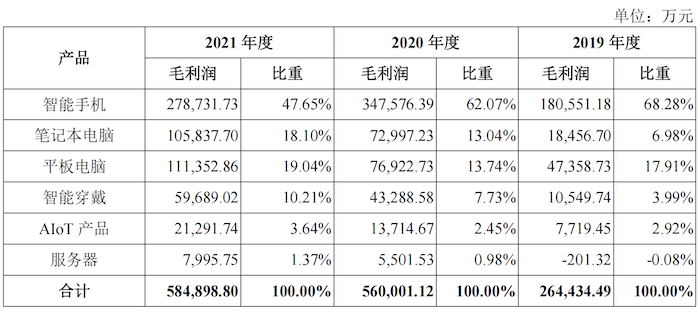

报告期,华勤技术的主营业务收入分别为346.61亿元、582.80亿元和803.04亿元,智能手机是第一大收入,智能手机与电脑(笔记本电脑、平板电脑)占据公司主营业务收入的90%以上。

此前报道提到,华勤技术智能手机机型偏低端。公司在问询回复中也表示:以公司为代表的智能手机ODM公司在600美元以下的智能手机主流价格段机型市场具有较强的竞争优势,较难获得品牌厂商高端机型产品订单。

在闯关主板的招股书中,华勤技术披露了自己的代表机型,集中于千元机,如2021年下半年上市的vivo Y15S,市场资料显示建议零售价为133美元(约人民币900元)。2022年5月上市的索尼Xperia 10IV在京东显示的价格为3999元,价格较过去低端千元机有所提升。

即便代表智能手机机型向高端靠近,但2021年华勤技术的平均智能手机的销售单价仍未超过300元/台,为291.47元/台,价格同比增长15.53%,较2019年价格下滑21.80%。

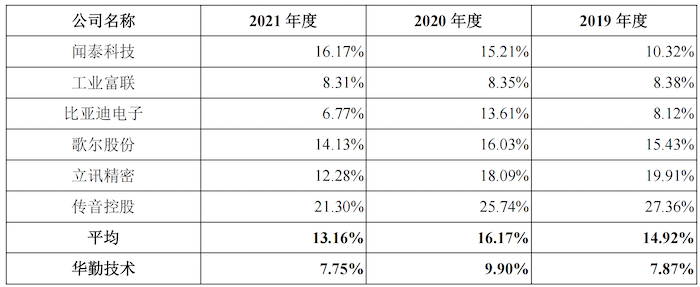

另代表产品的笔记本电脑价位较高,在4000元-7000左右,但公司笔记本电脑2021年的销售单价不足2000元,整体毛利率更是不足6%。

同时,受上游涨价影响,2021年华勤技术智能手机毛利率同比下滑3.92%至7.40%;笔记本电脑毛利率同比下滑0.35%至5.16%。

净利润未能保持增长

2018年至2021年,华勤技术营业收入分别为353.00亿元、598.66亿元和837.59亿元;净利润分别为5.03亿元、21.91亿元和18.75亿元。2021年,公司净利润未能保持增长。

对此,公司表示系由于2021年以来,受上游供需关系紧张,新冠肺炎疫情等因素的影响,消费电子行业部分上游原材料涨价,芯片等部分原材料出现供应紧张甚至短缺的情形。

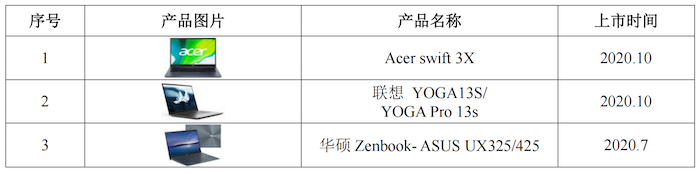

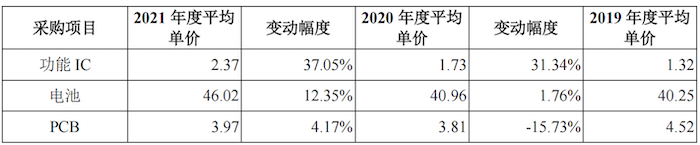

可以看到,2021年公司屏幕、主芯片、存储器、摄像头、功能IC等原材料的平均采购单价确实出现了不同程度的上涨,提高了公司的营业成本。

但另一方面,公司综合毛利率从2020年的9.90%下降至2021年的7.75%也说明华勤技术下游却没有一个很好的议价能力,2021年公司的AIoT产品、智能穿戴产品单价甚至出现下滑,上下游的议价能力缺失会导致公司的毛利润受到挤压。

另界面新闻记者还注意到,报告期,华勤技术的部分前五大客户三星、联想、华硕同时也是华勤技术的供应商。

据悉,华勤技术的部分原材料采购采取Buy&Sell模式,在该模式下,该部分客户根据公司研发设计的器件选型清单先行向原材料供应商采购后转售给公司,公司自行购买其他原材料等并组织生产加工,生产完毕后再将产成品销售给客户。

公司提供原材料对于华勤技术采购能够发挥的空间有限,进一步压缩利润空间。

如2020年度公司前五大供应商新增三星,主要系公司自2019年开始导入三星智能手机ODM业务并于2020年度实现销售额大幅增长,相应导致公司以Buy&Sell模式采购三星的存储器等关键原材料金额大幅增加所致。

评论