记者 |

近日,动力电池回收龙头格林美(002340.SZ)子公司江西格林循环产业股份有限公司(简称“格林循环”)IPO折戟一事备受关注。

格林美公告称,终止上市的原因在于,格林循环完成分拆与重组的时间到上市申报的时间较短,且独立运行时间不足两年,“现阶段继续推进格林循环分拆上市的条件不成熟”。

值得注意的是,格林循环于今年7月22日完成深交所的第三轮问询回复。眼看着离上市更进一步,格林美却一纸公告宣布撤回格林循环IPO申请,这令投资者们感到颇为意外。

对此,界面新闻联系到格林美证券部相关人员,对方表示,“这是证监会给到的意见”,“(证监会)希望让格林循环独立运行更长一段时间,独立性更强后再进行IPO事项,审核流程也会更加顺畅。”

三轮问询后IPO终止,格林循环独立性存疑?

据了解,格林美近年来主要专注于动力电池材料制造与废旧电池回收等新能源业务。格林循环则负责从事电子废弃物循环利用与废塑料改性再生业务。格林美直接持有格林循环61%的股权,为格林循环控股股东。

界面新闻注意到,格林美于两年前开始筹划格林循环的分拆上市工作。2020年9月26日,公司完成以江西格林美资源循环有限公司(简称“江西格林美”)为主体的电子废弃物业务分拆与重组。以江西格林美为主体,并购了公司荆门园区、公司武汉园区、公司河南园区的电子废弃物业务,同时,江西格林美更名为格林循环,并于2020年10月完成引进战投的工作。

一切准备就绪后,格林循环IPO进程也按下了“加速键”。2021年4月19日,格林美董事会审议通过了格林循环分拆上市相关的议案;2021年5月13日,该提案于年度股东大会上获得通过;2021年7月23日,格林循环IPO申报获得受理。截至今年7月份,格林循环已经历深交所的三轮问询。

对于格林循环IPO突然终止的原因,格林美公告称,格林循环完成电子废弃物分拆与业务重组的时间到上市申报的时间较短,同时格林循环独立运行时间还不足两个独立运行年度。“现阶段继续推进格林循环分拆上市的条件不成熟”,因此决定终止本次分拆上市事项。

格林美还表示,需要给予格林循环更充分时间及更宽松环境发展主营业务,进一步夯实格林循环的独立性运行,提升业务竞争力与盈利稳定性。将根据格林循环的业务发展情况以及资本市场外部环境等因素,一年内再次择机启动格林循环分拆上市。

令投资者感到意外的是,今年5月份的机构调研中,格林美还曾表示格林循环IPO进展顺利,以格林循环为主体的电子废弃物分拆上市是格林美实现价值提升与业务升级的重大战略。8月2日在互动平台上,格林美也表示格林循环上市正在推进中。此时突然宣告终止,令不少投资者感到意外。

对此,界面新闻联系道格林美证券部相关人员,对方表示,“这是证监会给到的意见”,“因为格林循环独立运行时间还不满两年,所以(证监会)希望让格林循环独立运行更长一段时间,独立性更强后再进行IPO事项,审核流程也会更加顺畅。”

广科咨询首席策略师沈萌向界面新闻表示,“从上市公司分拆规定的硬性指标来看,分拆行为并没有法律障碍,因此撤回IPO申请的原因只能是在分拆标的上”,“监管反馈的意见并非对分拆行为的合规性存在疑虑,而是对分拆后的标的作为创业板企业的独立性、稳定性、成长性等诸多方面具有担忧。”

而要实现分拆,沈萌表示,“必须要使得分拆标的的业务和收益能够不受母公司影响。在当前市场环境下要一年内实现目标的压力非常大。但即使如此,分拆上市也不是永远无法实现,只是需要更多时间。”

主业依赖基金补贴,存在大额资金拆借

实际上,在此前的三轮审核问询中,深交所对格林循环的同业竞争、资金拆借、应收账款等问题提出疑问。从中也可以看到,格林循环的独立性成为监管层关注的重点。

首先是与上市公司的同业竞争问题。

除了由格林循环从事的电子废弃物业务外,格林美目前还拥有三大板块业务,分别为电池原料与电池材料、钴镍钨产品与硬质合金、以及再生资源(报废汽车)业务。而长期以来,双方在业务上存在不少客户和供应商重叠的情况。

具体来看,格林循环的废电路板综合利用业务的产品主要是粗铜及其合金以及电解铜等。重叠客户既向格林循环采购电解铜,也向格林美采购电解镍;另外,格林循环的废弃电器电子产品拆解物中有废铁等废金属及合金,而格林美的报废汽车业务也存在废钢铁拆解产物,二者或存在重叠客户。

此外,格林循环的电子废弃物拆解业务供应商与格林美的报废汽车、废弃钴镍钨资源供应商重叠。二者均向中华全国供销合作总社进行采购。

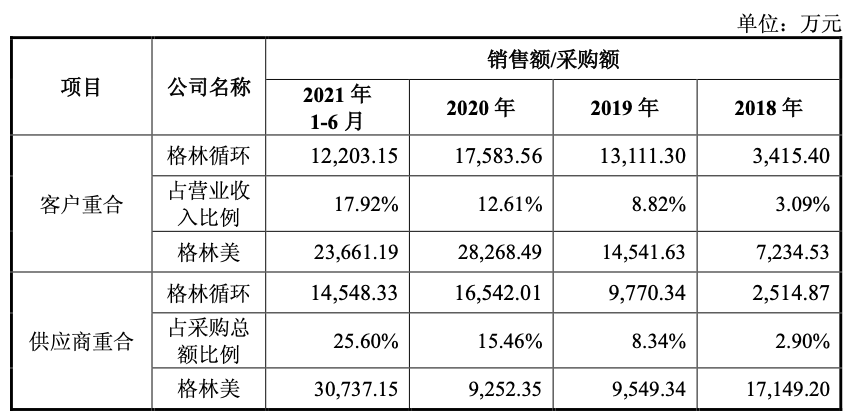

过去三年,格林美与格林循环对重叠客户、供应商的交易金额逐年上升。2019年至2021年1-6月,格林循环对重叠客户的销售额由3415.4万元增加到1.22亿元,占营业收入比例由3.09%升至17.92%;向重叠供应商采购额由2514.87万元增加至1.45亿元,占采购总额比例由2.90%升至25.60%。与此同时,格林美对重叠客户、供应商的交易金融同样大幅增加。

值得注意的是,除了同业竞争外,格林循环还需要解决对基金补贴依赖较大这一问题。

根据招股书披露,格林循环在2019年至2021年分别实现营业收入14.86亿元、13.95亿元和17.21亿元;对应净利润分别为8356.24万元、1.24亿元和1.12亿元。

格林循环拥有电子废弃物拆解业务、废塑料改性再生业务和废塑料改性再生业务三大板块业务。其中,电子废弃物拆解业务占据营收的“半壁江山”,该部分业务主要以基金补贴范围内的“电视机、洗衣机、冰箱、空调器、电脑”等“四机一脑”废弃电器电子产品的拆解为主。

过去三年,格林循环电子废弃物拆解业务的一半收入都来自基金补贴。2019年至2021年格林循环获得的基金补贴收入分别为3.54亿元、4.98亿元和3.99亿元,占营业收入比例分别为23.84%、35.73%及23.20%。

而未来,格林循环需要面对的是基金补贴标准下降所带来的业绩下滑风险。

2021年3月,财政部、生态环境部、发改委、工信部等四部委对各类废弃电器电子产品拆解补贴标准进行调整。该次大调整后,企业能获得的基金补贴大幅减少。

以补贴力度最大的空调为例,每拆解一台空调的补贴由130元降至100元。电脑的补贴力度也由70元/台减至45元/台。此外,电视机、冰箱、洗衣机的补贴力度均有不同幅度下调。新标准已于2021年4月实施。

在2021年业绩已出现下滑情况下,格林循环若不能及时降低“补贴类”业务的占比,未来盈利空间或将被进一步压缩。

值得一提的是,格林循环面临的风险不止于此。近年来基金补贴带动格林循环收入增长的同时,也使得该公司面临补贴延期发放造成的营运资金短缺问题。

2019年至2021年,格林循环的应收账款账面余额分别为10.61亿元、11.56亿元以及14.04亿元,逐年递增。其中,应收基金补贴款余额分别为9.29亿元、11.40亿元和13.82亿元,应收基金补贴占当期流动资产中的占比超过7成。

营运资金不足情况下,格林循环与格林美及其子公司存在大额资金拆借。资料显示,2018年12月31日,格林循环向格林美资金拆借余额为6.07亿元;2019年度累计归还2.80亿元,累计借入2.14亿元;2020年度累计归还11.72亿元,累计借入6.31亿元。

显然,上述情况受到了深交所的重点关注。在三轮审核问询中,深交所对于格林循环向控股股东资金拆借相关问题连连发问。直至最后一轮问询,还要求格林循环说明在归还资金的同时持续拆入资金的原因及合理性。

对此,格林循环则坦言,由于收到基金补贴的金额不稳定,发放时间没有明显规律,各次发放时间间隔较长,因此格林循环一般在收到基金补贴款归还资金拆借后,往往较长时间无法获得基金补贴款,为满足经营所需会向控股股东再拆入资金。

虽然上述拆借资金已于2020年底前结清,但持续的资金拆借行为,也使得深交所对于格林循环2021年以前是否依赖拆借资金开展生产经营提出疑问。对此,格林循环给出的解释是,“若不拆入资金也可以通过自身融资取得所需资金,并不依赖拆借资金开展生产经营。”

从格林循环IPO终止一事来看,目前格林循环的独立运营能力或仍不具有说服力。不过,格林美并未放弃电子废弃物拆解业务分拆上市的计划,而是选择将在一年内再次择机启动。

评论