文|BT商业科技

虽无意外也无亮点,这句话或许足以概括公牛集团今年上半年的表现。

半年报显示,公牛集团实现营收、净利润均录得同比增长,但增速大幅放缓。与此同时,还出现了毛利率下滑、成本上升等不利迹象。但最让投资者担忧的,莫过于主营业务的萎靡。

公牛乃至整个插座市场增长停滞,和房地产行业骤然跌入凛冬有很大关系。今年上半年,房地产开发投资规模同比首次出现下滑,销售规模也大幅下降。对房地产行业依赖程度极高的公牛,日子自然也不会好过。

此外,在B端熄火之后,公牛引以为豪的品牌力和安全标签无法让消费者信服,以高价著称的“插座茅”似乎已经找不到自己的护城河。浙江省市场监管局在去年9月份的一纸罚单,更是一举刺破了公牛的“高价泡沫”。

眼看主营业务遭遇的阻力越来越大,公牛必须加速寻找第二增长线。从智能家居到充电桩,谁才是“真命天子”?

增收不增利,公牛集团驶进减速带

北京时间8月17日,公牛集团公布了2022财年半年报。总的来说,这份成绩单符合市场预期,但并没有太多亮点。周四A股开盘后,公牛集团股价高开高走,截止发稿时涨近5%,可见资本市场对这份财报予以肯定。

只不过,公牛集团当前市值较巅峰期接近腰斩的事实,还是深深刺痛了投资者的心。而翻看财报中的几项核心数据,价值研究所也发现了一些隐忧。

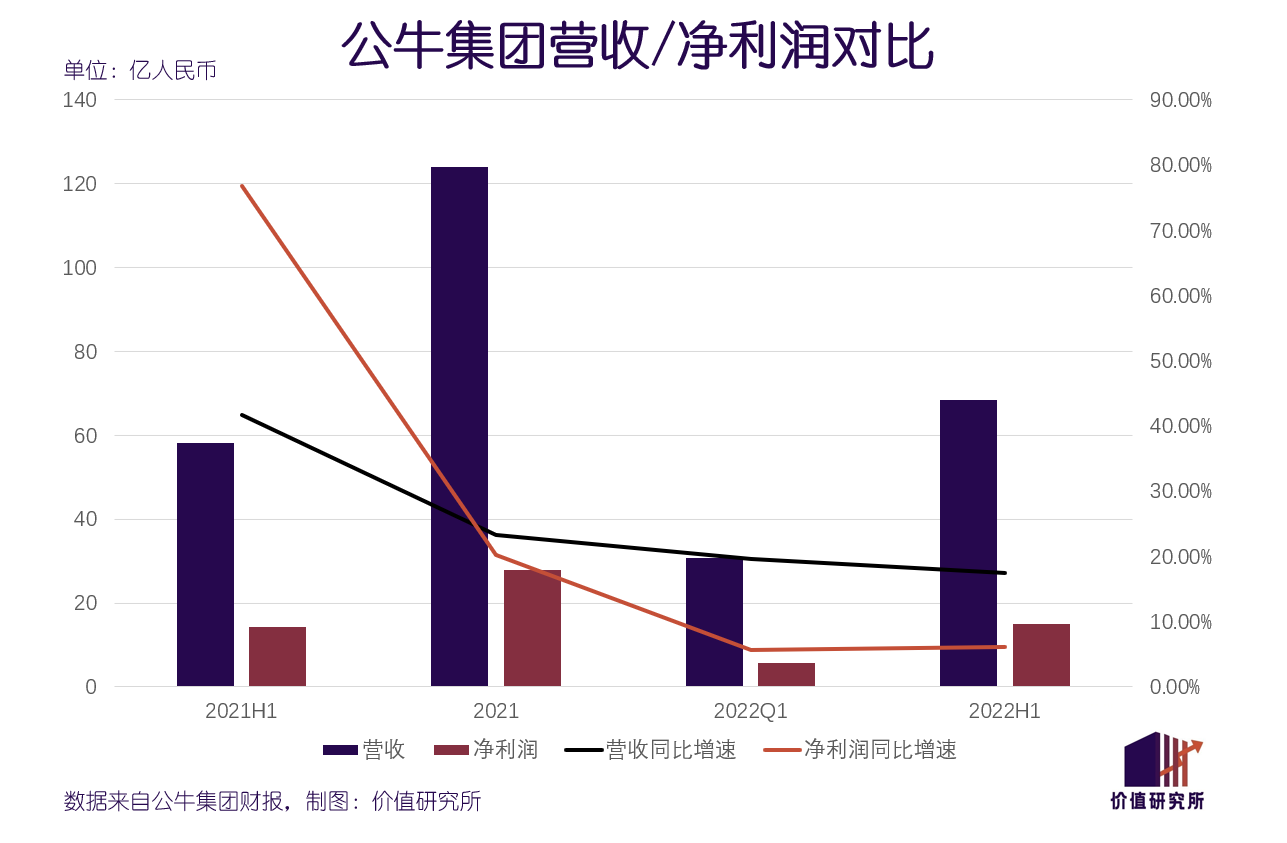

第一个问题是,公牛集团营收、净利润虽保持同比增长,可惜增速已经大幅放缓。

数据显示,公牛集团今年上半年实现总营收为68.38亿元,同比增长17.5%;净利润则录得13.73亿元,同比增幅为6.08%。公牛集团在财报里强调,受疫情影响,过去半年公司的生产、销售等环节都面临极大压力。在此背景下,能实现营收、净利双增已经相当了不起。

但增速的持续下滑,还是值得管理层提高警惕,尤其是利润端。历史数据显示,2021年上半年和全年公牛集团净利润同比增速分别高达76.85%和20.18%。和去年同期相比,公牛的净利润同比增速下滑了将近九成。

营收方面也有相似的情况。去年半年报、三季度、年报和今年一季度报,公牛集团营收同比分别增长41.64%、26.11%、23.22%和19.58%,一直处于下滑状态。

需要注意的是,进入2022年之后营收增速全面超过净利润增速,这意味着公牛出现了增收不增利的迹象。一般来说,一家出现增收不增利现象的零售企业都有产品溢价空间小、毛利率低的老问题。但对于一直定位高端市场、以高毛利著称的公牛集团来说,这个规律乍一看并不成立。

然而,真实的数据可以颠覆我们的固有印象。虽然财报中并未具体列明,但折算下来公牛集团二季度的毛利率为37.1%,较去年同期出现小幅下滑,也远低于2019年同期的40.28%和巅峰时期的45%。

毛利率承压的罪魁祸首,是成本。

数据显示,公牛集团今年上半年营业总成本录得43.81亿,同比大涨20.41%。从细分数据看,营销及销售费用的涨幅最为惊人。根据半年报,公牛集团报告期内销售费用同比增长45.68%至3.42亿元。其中,市场推广费高达1.32亿元,较去年同期接近翻倍,广告费更是直接翻了三倍多。

一直依靠强大的品牌力打江山,在广告营销上表现得相对克制的公牛居然一反常态了?

说到这,就不得不提公牛集团面临的另一个问题:主营插座业务的增长压力。

公牛集团当前的营收主要来自三个板块:连接业务、智能电动照明业务和数码配件业务,前两项业务地位相当,也是公牛主要的营收来源。

财报显示,今年上半年公牛连接业务和智能电工照明业务实现营收分别为33.56亿元和32.63亿元,同比分别增长12.3%和23.62%。毫不意外,这两项业务的增速都在放缓。去年同期,公牛集团连接业务和智能电工照明业务的营收同比增速分别达到32%和61%,都较当前高出一倍有余。

公牛集团的营收结构并不复杂,对插座和电工照明产品的依赖程度一直很高。如今这两项主营业务显露疲态,投资者对公牛的前景可能要再添上几分忧虑。

更重要的是,若是考虑到公牛集团在插座市场的地位及占有率,这位领头羊的表现,恐怕是整个行业缩影。

高价难筑护城河,插座市场讲不出新故事?

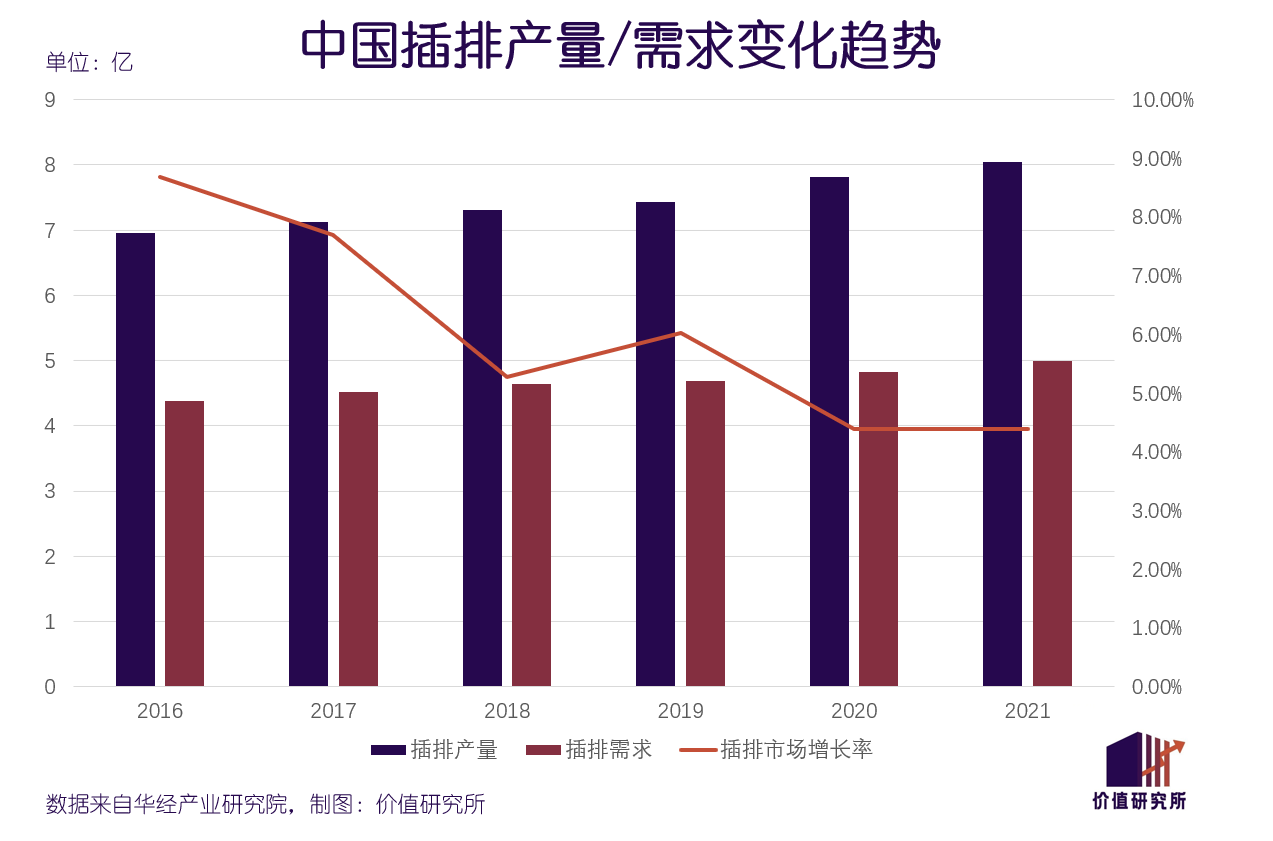

根据华经产业研究院统计的数据,截止2021年底,中国插座/插排应用市场规模约为145.71亿元,较2020年增长4.39%。自2016年以来,我国的插排/插座市场规模增速一直徘徊在10%以下,需求早已趋于稳定,很难再有大幅跃升。

增长上的瓶颈,同样体现在插排/插座产量和需求上。数据显示,上一年度我国插排产量增长3.07%至8.05亿个,但对应的需求仅仅为4.99亿个。供过于求导致库存周期上升,是公牛这样的头部厂商和无数线下经销商需要应对的共同难题。

插座市场增长停滞,和房地产行业骤然跌入凛冬有很大关系。

同样来自华经产业研究院的数据显示,中国插座应用市场69.99%的需求来自居民家庭场景,工业领域和办公场景分别只贡献了23.27%和7.07%的份额。

在插座这个领域,我们无法简单地用居民家庭场景和办公、工业场景来区分B端和C端。事实上,国内珠三角、长三角地区交付新房的精装修率早已超过90%,大部分一线、新一线城市的新房几乎实现推盘即装修。因此,相比起零售渠道,房地产、家装企业才是公牛集团墙壁式开关插座的主要买家。

回顾公牛的发家史也可以发现,其崛起历程基本上和中国房地产业的爆发保持同步,两者可谓一荣俱荣、一损俱损。早在2019年,公牛就拿下过“中国房地产开发企业500强首选供应商”的称号,和业内几乎所有头部开发商都建立了良好的合作关系,包括保利、碧桂园、万科和金地地产等等。

不幸的是,现在正是房地产市场的动荡时期。今年上半年,房地产开发投资规模同比首次出现下滑,销售规模也大幅下降。甲方客户生意不好做,位居产业链下游的公牛集团自然会受到牵连。

2020年4月份,公牛公开宣称下一阶段的业务重点将放在照明和墙壁开关插座的B2B业务上,同年8月正式设立B端渠道事业部并由副总裁李国强亲自领导。公牛本想通过整合内部资源以及这些年和房地产巨头们建立的关系,为B端业务再添一把火,但可惜市场大环境的低迷程度显然超出了预期。

B端熄火之后,将目光放回C端,情况同样不妙——公牛引以为豪的品牌力和安全标签无法让消费者信服,以高价著称的“插座茅”似乎已经找不到自己的护城河。

对于插座这种几乎没有技术壁垒的行业来说,想构筑一条稳固的护城河本就相当困难。公牛的成功之处,除了占据先发优势和拥有较高市占率之外,就只剩用营销和高价堆砌出来的品牌号召力。

早在店招战略实施阶段,公牛就在庞大的线下经销渠道打出“插座领导者”的标语。数据显示,公牛目前在全国拥有超过110万家零售网点,规模之大在业内无人出其右。通过多年的宣传加上实打实的价格碾压,公牛建立了比一般其他竞争对手更高端的品牌形象。

然而,缺乏产品支撑的高端定位,就如同空中楼阁般摇摇欲坠。去年9月份,浙江省市场监管局的一纸罚单,便一举刺破了公牛的“高价泡沫”。

公告显示,由于公牛集团利用市场支配地位固定向第三人转售商品的价格及限定向第三人转售商品的最低价,触及了与交易相对人达成并实施垄断协议的违规行为,被处于2.9亿元的处罚。

这一次调查和最终开出的罚单让外界意识到,公牛的高端属性和超高价格不一定是建立在产品质量上,反倒更多依赖该公司对经销渠道的控制。

收到这张罚单后,公牛集团的高价优势更难维持,对经销商的掌控力度也面临考验。主营业务遭遇的阻力越来越大,或许也是时候寻找新的增长曲线了。

从充电桩到智能家居,公牛一心追风口

公牛集团的多元化业务由来已久,早在2014年便已推出了LED、数码配件产品线。但要说到发力扩张,最早还是得追溯到2020年。

在那一年,疫情的爆发深刻改变了多个行业的发展节奏,公牛最为依仗的房地产业也不例外。为了应对主营业务增长放缓的压力,公牛不得不加速布局数码硬件、智能家居甚至充电桩等新业务。数据显示,2019年公牛集团转换器和墙壁开关插座产品营收占比合计达到82.37%的巅峰,次年便开始逐步下滑。

而在开发这些新业务的过程中,公牛集团沿用了一贯的套路:和头部企业合作。之前是保利、融创、金地等地产巨头合作,如今杀入家居市场,公牛又搭上了美的这条大船。

2019年,公牛集团和美的正式签署战略合作协议,双方在智能家居领域的沟通、联系变得更加深入。为了这次合作,公牛投入超过8亿资金用于渠道终端建设和品牌推广,和美的联手搭建覆盖城-乡各级行政区的销售网络。

合作的效果,自然是显著的。根据财报数据,今年上半年公牛集团的智能门锁、智能晾衣机、智能窗帘机等智能家居产品实现总收入同比增长60.7%,是智能电工照明业务中增长最快的一部分。

除了搭建销售渠道外,公牛自然也没有忽略技术研发上的投入。目前,公牛的智能开关不仅支持语音控制、APP远程操控等多种操作形式,也研发了所谓的“单火取电”技术,实现原位替换,用同样的接线升级智能开关而不用重新接线。

不过在智能家居这条赛道上长期依附美的,也不是毫无隐患。

去年6月份,美的子公司美智光电IPO申请获创业板受理,就引发了业内人士对公牛、美的合作关系的担忧。美智光电靠传统照明产品发家,在被美的收购后先后拓展了LED照明和开关插座等产品线,和公牛可以说是完全撞型。

根据招股书数据,美智光电前装领域产品销量在报告期内先涨后跌,但智能面板销量持续爆发,明显瞄准了智能家居这片蓝海。在招股书内,美智光电也将公牛集团、欧普照明等企业列出主要竞争对手。长远来看,美智光电的成长不仅会为美的、公牛合作关系中埋下不确定因子,更有可能成为后者日后的劲敌。

当然,公牛也没有将所有鸡蛋放在一个篮子里。除了智能家居之外,它们也在追逐另一个风口——充电桩。

今年上半年,公牛集团先后推出了高功率充电枪、A00级车型转筒MINI交流桩、全功率直流充电桩等多款新产品,并持续推进其“新能源+智能生态”战略。

众所周知,新能源车保有量和产销规模如今都在快速增长,渗透率也还有很大提升空间。数据显示,2021年中国新能源车渗透率为13.4%,预计到2025年将增长至30%。随着新能源车的普及,充电桩这种基础设施的需求肯定会跟着爆发。

不得不说,从智能家居到充电桩,公牛集团追逐风口的态度一直很明确。而且充电业务和自身的插座业务具备一定的相关性,此前积累的供应商资源和生产经验都能为新业务提供帮助。

路现在已经选好了,至于能不能走好,只有时间能给我们答案。

写在最后

公牛集团这个名字的由来,相信大家都可以想象得到。

“那时候我喜欢打篮球,1995年正是芝加哥公牛队如日中天的时候,所以就取了公牛这个名字。”

创始人阮立平如是说。

和取名的故事一样,公牛的发展历程带有明显的“家族式”色彩,阮立平个人的意志和战略判断,很大程度上左右着集团的发展节奏。

在IPO之初,阮氏家族高达97%的控股率,还有关联公司的业绩问题,就饱受争议。直到现在公牛主营业务遇到了增长瓶颈,依然有很多投资者担心在其家族式管理作风下,高层很难及时、快速做出响应,尽快找到第二增长曲线。

不过从先后发力智能家居、充电桩等系业务的策略来看,公牛集团没有躺在功劳簿上数钱,高层也敏锐地捕捉到新的风口。虽然这些新业务不一定能成,但至少,现在已经开了个好头。

投资者或许也可以稍稍放下自己的担忧,给公牛报以更多耐心。

评论