文|美股研究社

至少在 2022 年之前,Meta Platforms(纳斯达克股票代码:META)在社交媒体和数字广告领域享有主导地位,产生了如此多的现金,以至于 CEO 的资本分配决策(占 CEO 工作的一半)是真正做出的简单的。就在 2019-2020 年,META 平均每年产生 $38B 的运营现金,没有债务,其维护资本支出仅为 $6.8B 左右。所有这些都给扎克伯格留下了一个可供分配的可支配现金池,每年超过 $30B。

情况在 2022 年发生了巨大变化。营业收入从 2021 年的峰值 $46.7B 急剧下降到 TTM 2022 的 $39.8B(下降 15%)。与此同时,随着公司积极押注元界,资本支出和研发费用都飙升未来。CAPEX 从 2021 年的 $18.5B 增加到 2022 年的 $22.6B TTM,涨幅超过 $4.1B。研发费用从 2021 年的 $24.6B 增加到 TTM 2022 年的 $29.8B,增幅超过 $4.2B。

结果,它一直在从两端烧钱。到 2020 年底,其现金储备达到超过 $60.6B 的峰值,目前为 $40.4B,在大约一年半的时间里下降了超过 $20。

展望未来,扎克伯格的资本配置能力将受到考验。他显然将不得不在灵活性较低的情况下工作。与此同时,META 也将不得不与债务市场合作,最近刚刚发行了 100 亿美元的债券。他还必须在近期问题和长期高风险赌注之间取得更好的平衡。

总的来说,我认为扎克伯格是一位有效的高管,可以带领 META 解决这些问题,如下所述。

扎克伯格的记分卡

尽管 META 最近面临所有问题,但在我看来,扎克伯格一直是一位非常有效的高管,并且长期为股东带来了非凡的回报。抛开主观意见不谈,让我们在这里应用巴菲特对扎克伯格的主观 1 美元测试。1 美元测试是由巴菲特本人推动的,其要点总结在他 1984 年的股东信中(突出显示的是我添加的):

“只有在有合理的前景时才应保留非限制性收益——最好有历史证据支持,或者在适当的时候,通过对未来的深思熟虑的分析——公司保留的每一美元,至少有一美元的市场价值。为业主创建。只有当保留的资本产生的增量收益等于或高于投资者通常可获得的收益时,才会发生这种情况。”

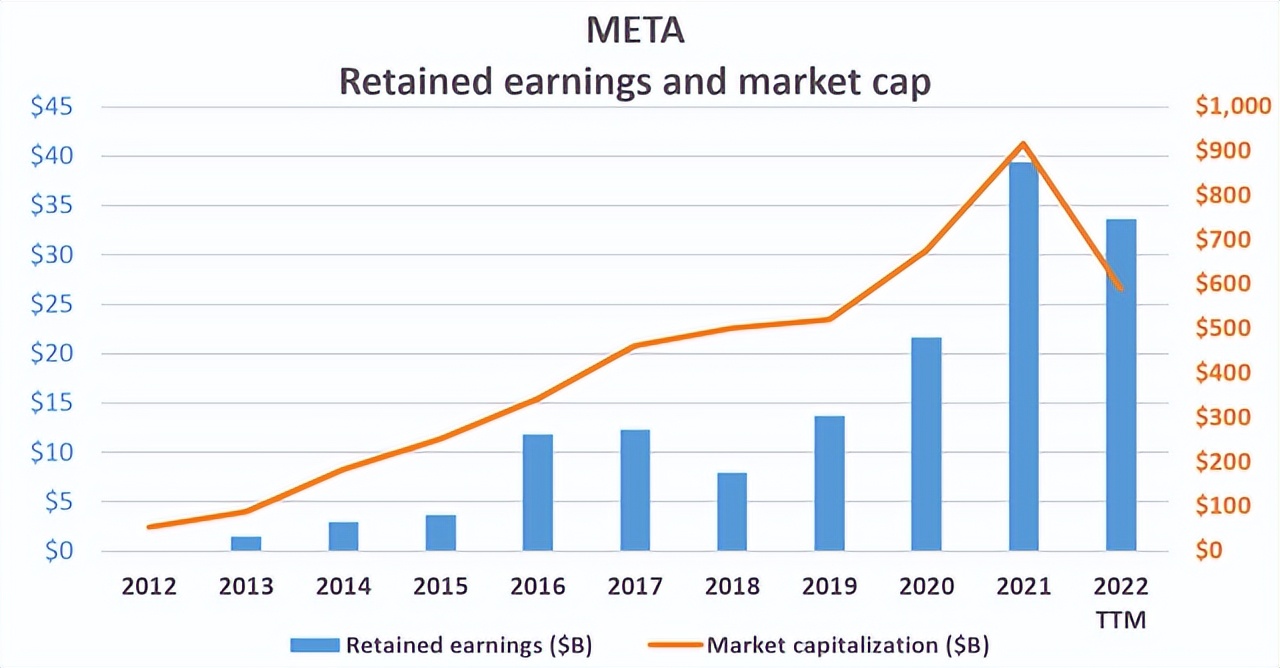

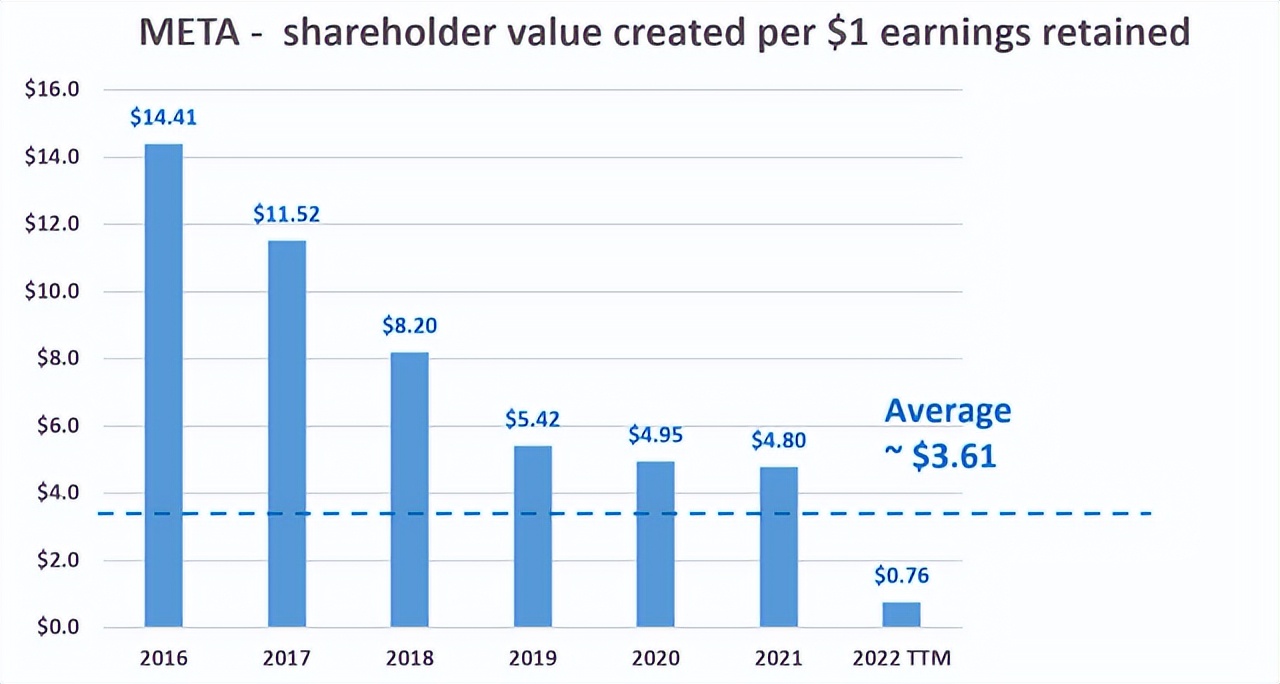

下面的第一个图表显示了 META 的年度市值 (“MC”) 和自 2012 年以来的留存收益金额。第二个图表显示了每 1 美元留存收益创造的股东价值。请注意,我在第二张图表中应用了 5 年平均值以消除同比噪音。正如所见,扎克伯格以优异的成绩通过了测试。

该企业平均为每保留 1 美元创造了 3.6 美元的 MC。即使不包括其早期的爆炸性年份(2016 年至 2018 年),扎克伯格在 2019 年至 2021 年期间平均每保留 1 美元就能为股东带来更多 5 美元的回报。

显然,担忧出现在 2022 年。如您所见,META 的市值从 2021 年的超过 $900B 暴跌至 2022 年的约 $600B(请注意,我在这里使用年平均股价来过滤短期波动)。这样的暴跌也让扎克伯格的评分从A+变成了不及格。对于每一美元的留存收益,他在 2022 年仅实现了 0.76 美元的股东回报。

接下来,我们将看到他扭转局面的挑战和机遇。

作者制图

作者制图

首次发债

首先,META 决定与债务市场合作。它决定在其历史上首次发行 10B 美元的巨额债券交易,详细信息引自彭博社的报告(由我稍作编辑):

· 这家社交媒体巨头是标准普尔 500 指数中仅有的 18 家没有债务的公司之一。

· 据彭博社报道,这笔交易分为四个部分;40 年期国债收益率将比美国国债高 1.65 个百分点,低于此前预期的 1.75-1.8 个百分点。

· 债券的订单超过$ 30B。

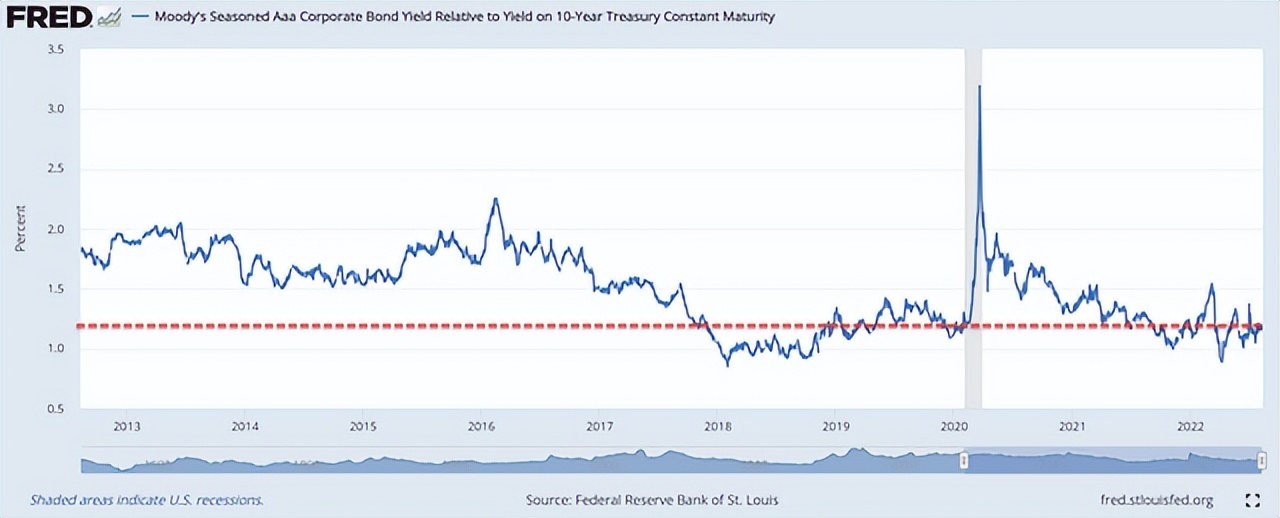

我不反对以任何方式发债,我认为扎克伯格的这一决定是在一个精心挑选的时机做出的非常精明的举动。下图显示了相对于 10 年期国债固定到期收益率的穆迪经验丰富的 Aaa 公司债券收益率。正如你所看到的,目前,收益率差接近历史低点,仅比 10 年期国债利率高出约 1.2%。此外,债券市场的压倒性反应表明投资者对公司长期盈利能力充满信心。

扎克伯格面临的研发挑战

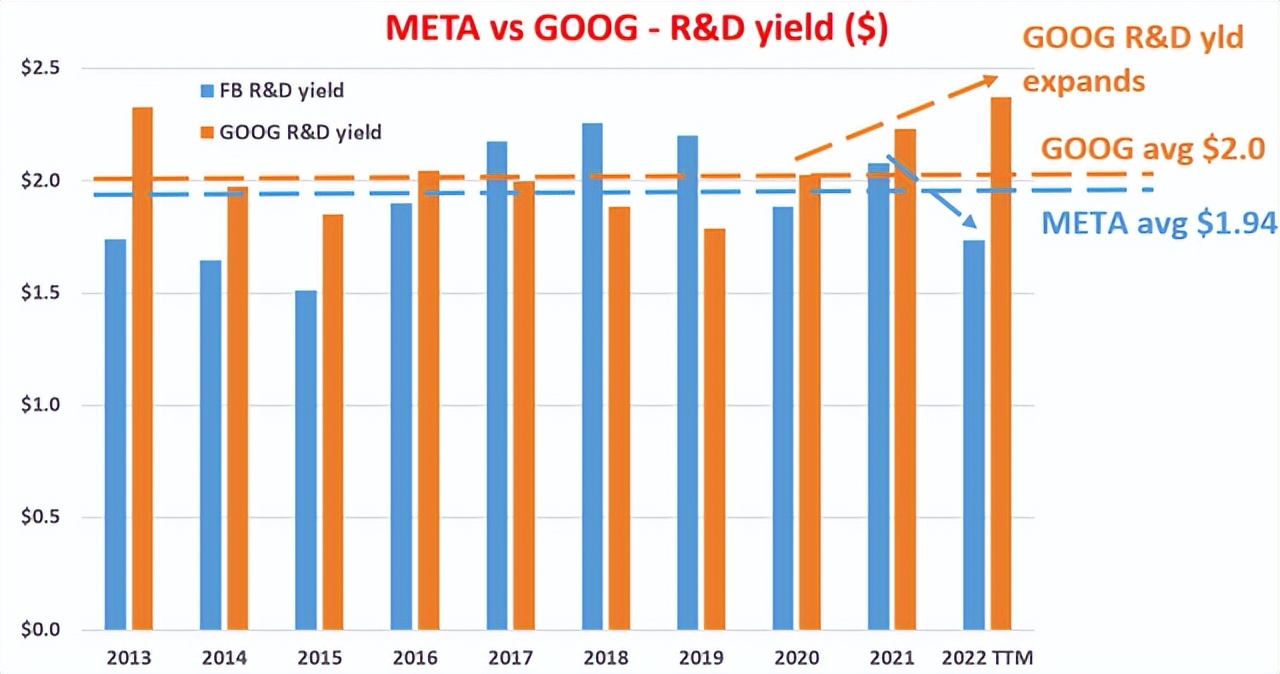

在我看来,与发债相比,扎克伯格在更好地平衡长期研发需求和近期盈利能力方面所面临的挑战更为根本。下一张图表显示了上述巴菲特对研发费用的 1 美元测试的变体。

该图表衡量了每 1 美元的研发费用产生的运营现金流(就像最初的巴菲特测试衡量了每 1 美元的留存收益所产生的 MC)。此外,该图表将 META 的研发成果与数字广告领域最接近的同行 Google ( GOOG ) ( GOOGL ) 进行了比较。请注意,我在这里应用了 3 年移动平均线来表示典型的 3 年研发生命周期。

正如你所看到的,META 和 GOOG 也都通过了这个 1 美元的测试。从长远来看,它们的研发收益平均为 2.0 美元(GOOG 为 2.0 美元,META 为 1.94 美元)。然而,这里的担忧又是近年来的趋势。GOOG 的研发收益自 2019 年以来一直处于扩张轨道,从 2019 年低于平均水平的水平扩大到目前的 2.4 美元,比历史平均水平高出 20%。相比之下,META 的研发收益从 2021 年的 2.1 美元降至 2022 年的 1.7 美元 TTM。

这种分歧背后的一个主要原因是 META 对未来元宇宙技术的积极押注。其第二季度研发同比增长 43%,主要得益于 Reality Labs 及其应用系列。Reality Lab 目前在过去几个季度遭受了 2B 至 3B 美元的运营损失。没有明确的迹象表明它在不久的将来会盈利。

作者制图

最后的想法和其他风险

展望未来,我认为扎克伯格和 META 投资者面临很多短期不利因素。数据隐私问题(尤其是苹果 iOS 系统的隐私变化)和激烈的竞争将继续对其利润构成压力。多年来,它对元界的未来主义赌注不会开始以任何有意义的方式做出贡献。

将视野扩大到长期,也有很多理由保持乐观(正如许多其他 SA 的作者已经雄辩地论证的那样)。在这篇文章中,我只想再添加一个论点:扎克伯格。基于他过去的记分卡和他正在进行的资本分配决策,我认为扎克伯格是一位有效的高管。

除了 META 面临的具体风险外,还存在宏观经济风险和地缘政治风险。在不久的将来,经济衰退或经济大幅放缓的可能性很大。如果发生这种情况,广告预算可能会大幅收紧。

评论