记者 |

游戏外设供应商深圳市景创科技电子股份有限公司(以下简称“景创科技”)即将于8月26日闯关创业板。

2021年公司分别实现营业收入6亿元、净利润7261.22万元,同比分别上升13.71%、下降19.43%。其中,2021年下半年营收、净利润双双“跳水”,同比分别下滑5.56%、42.71%。

除了经营业绩下滑、增收不增利外,公司还面临无法传导上涨的原材料成本、汇率波动削减利润等问题。

此外,本次发行前,公司实际控制人刘东生、蔺洁夫妇控制公司股份比例为89.25%,表决权比例较高。

业绩跳水式下跌

资料显示,景创科技为消费电子类游戏外设领域企业,主要采取ODM模式为客户生产游戏耳机、游戏控制器等产品。公司客户包括任天堂、索尼、微软等主流游戏主机厂商所授权再装企业,包括PDP、Bigben、HORI等。

游戏外设作为游戏主机的核心配件,具有生命周期短、更新换代快的特点。游戏主机一般5至10年进行一次迭代更新,每次迭代也是游戏配件的升级换代潮流。而随着游戏主机迭代、游戏热度变化,公司收入呈现剧烈的波动。

2018年受《绝地求生》《堡垒之夜》等爆款游戏的影响,公司游戏耳机主要客户PDP订单量集中在当年爆发;而2019年PDP受市场需求量回落及产品更新换代的影响,当年与公司的交易金额同比下滑55.71%。

受PS5、XboxSeriesX等新一代主机的推出,PDP于2021年第四季度起开发针对新一代主机的再装产品,致使今年1-6月其交易金额同比下滑49.03%。

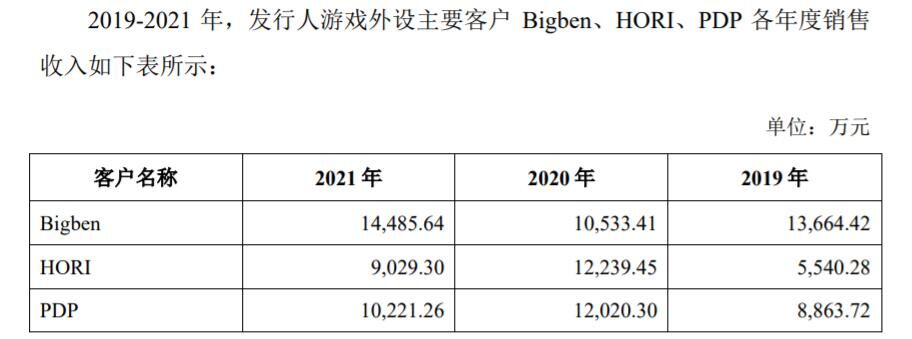

面向PDP,2019-2021年(以下简称“报告期内”)公司营收为8863.72万元、12020.30万元、10221.26万元,呈不稳定的“倒V形”。

再看面向另外两个主要客户Bigben、HORI的营收,同样也是“大起大落”。以HORI为例,报告期内面向其销售的游戏控制器同比变动分别为144.50%、-29.03%。

终端品牌商的市场开发方向传递至授权企业,授权企业作为景创科技的主要客户,进一步影响其营收。

2020年,索尼逐步推出PS5,Bigben公司将后续业务重点逐步转向公司PS5,针对公司PS4公司相关游戏手柄的开发逐步减少,也导致景创科技当年PS公司系列游戏手柄销售金额同比下降24.09%。

上半年,游戏外设业务收入为1.45亿元,同比下滑13.88%。

“公司游戏外设主要客户HORI及PDP因IC模组等原材料短缺所致。”招股书坦言。

报告期内,公司向前五名客户的销售额合计占当期主营业务收入比例分别为92.72%、90.68%和83.54%,对大客户有一定的依赖。

除了大头产品,另一主要产品迷你游戏机在营收上也相当不稳定。

2020年,公司迷你游戏机产品收入较2019年减少2235.40万元,同比下降85.28%。2021年,该收入较2020年减少101.58万元,同比下降26.33%。

由于迷你游戏机产品主要为复古型游戏机,该类产品需求期较短,市场需求在集中释放后逐步减少。

受市场需求减小影响,迷你游戏机单价也走低。2021年,公司迷你游戏机产品单价为290.65元,较2020年下降15.59%。

除了终端“金主”,上游原材料也是压力来源之一。由于市场供应紧张,公司主要原材料有较大的涨幅。2021年,IC件和LCD采购平均单价分别为2.13元、56.32元,较2020年分别上升51.13%、131.77%。

不过,这一压力未能传递至下游。2021年,公司创新消费电子产品和迷你游戏机单价不增反减,较上年变动-20.24%、-15.59%。

招股书显示,2021年原材料上涨对公司当年净利润的影响金额约为1786.38万元。今年1-6月,该影响金额约为476.25万元。

新业务拖累毛利率

为了抵挡游戏市场周期对营收的冲击,景创科技试图扩大产品线,将经营范围扩大至创新消费电子领域,但又导致了增收不增利的问题。

2019年以来,公司引入了智能监护器及个人护理产品等创新消费电子产品。但整体毛利率却与新业务营收呈反方向变动。

从2019年到今年上半年,公司毛利率从28.63%下滑至17.77%。其中,2021年同比下降6.2个百分点,今年1-6月同比下降7.17个百分点,下滑幅度不断增大。

产品结构变化是导致高毛利空间有所压缩的首要原因。报告期内,游戏外设毛利占比较高,是公司盈利的主要来源。2020年,游戏外设产品毛利率达到最高峰33.88%,而同期创新消费电子产品仅20.01%。

随着高毛利率的游戏外设产品收入占比下滑,整体毛利率也在走下坡。报告期内,外设产品占比从90.20%下滑至77.99%,而创新消费电子产品占比则从1.34%上升至19.67%。

今年1-6月,公司创新消费电子业务收入占公司主营收入的比重进一步提升至31.25%。但目前该类业务毛利率低于游戏外设业务的毛利率水平,也导致增收不增利的情况依然持续。

上半年,公司实现营收2.79亿元,较2021年同期同比增长16.49%,但归母净利润2998.02万元,较去年同期下降7.93%。

再叠加原材料成本上涨、疫情有所反弹等因素,几类主要产品毛利率均出现下滑。2021年,公司游戏外设产品毛利率较2020年下降5.46个百分点,其中游戏耳机毛利率较2020年下降8.26百分点;公司创新消费电子产品毛利率较2020年下降3.45百分点。

还有一个因素来自汇率波动。目前,公司以外销业务为主,产品外销占主营业务收入的比例约为80%。

外销业务主要以美元结算,而随着近几年人民币兑美元汇率变动较为剧烈,也给净利润造成负担。

2020年较2019年的汇率波动导致公司净利润减少302.78万元,占当年净利润3.36%;2021年这一影响金额进一步扩大至1625.12万元,占当年净利润22.38%。外销毛利率也从30.75%下跌至26.89%。

另外应当注意的是,景创科技8家子公司中,有7家处于亏损状态。2021年,景鸿祥科技、景创智造、景创科技(香港)分别亏损363.53万元至461.22万元不等。

针对新设业务拉低毛利率、业绩下滑等问题,界面新闻大湾区频道记者曾邮件询问景创科技。截至发稿前,尚未得到回复。

评论