文|MedTrend医趋势

今年初,国家医保局发布四项耗材集采计划,其中,口腔种植体已于上周轰轰烈烈的启动,接下来值得关注的,还有江西牵头的肝功生化试剂和福建牵头的电生理集采。

国家局背书,每一个联盟规模都不可小觑,其中江西已有21省确定参与,福建尚未确定,之所以放在一起讨论,是因为这两个项目有2个共同点:

一,都是集采“新面孔”,对行业的冲击是鲜明的,且目前均没有落地,方案制定颇受挑战,有待进一步公布。

二,虽没有冠以国采之名,但从范围、影响来看,基本都履行了国采之实,降幅多少、如何备战,是相关企业下一阶段面临的关键考题。

短短3年多时间,全国带量采购就拨开浮萍,踏入到了“深水区”,越来越多“不可思议”的出现,只是为了告诉我们一个道理——控费需求,民生所向,耗材集采没有什么不可以!

肝功生化试剂:史上最大规模IVD常规集采,或降至几毛钱?

IVD试剂还没有经历过“真正的集采” ,但已有两年的思想准备。

一方面,“医改先锋”安徽闯入IVD集采的避风港,打破了封闭式“设备+试剂”系统不可能集采的常识。

另一方面,新冠核酸和抗原检测试剂集采的快速蔓延,示范了IVD价格全国联动的速度和可能性。

几番筛选,IVD产品大规模集采的号角终于响起,第一枪瞄准了生化试剂!

21省参与,200+企业迎来“生死之战”

7月27日,《关于成立肝功生化检测试剂省际联盟集中带量采购工作领导小组的通知》流出,江西牵头,21省IVD集采工作小组成立。

21省/自治区包括:河北省、陕西省、内蒙古自治区、辽宁省、吉林省、黑龙江省、福建省、河南省、湖北省、湖南省、广东省、广西壮族自治区、海南省、重庆市、贵州省、陕西省、甘肃省、青海省、宁夏回族自治区、新疆维吾尔自治区、新疆生产建设兵团。

8月4日,打开申报大门,聚焦肝功能领域,涵盖26个检测项目。

本次集采的肝功生化试剂包含:白蛋白、总蛋白、总胆红素、直接胆红素、谷丙、谷草、胆碱酯酶、总胆汁酸、5-核苷酸酶、碱性磷酸酶、前白蛋白、腺苷脱氨酶、甘胆酸、单胺氧化酶等。

生化诊断,又称临床生化,常用于血糖、血脂、胆固醇等基础检查项目,普通人去医院最常接触的肝功、肾功检查等,就要用到生化试剂。

生化诊断有两个特点:

一是市场大,于国内IVD市场中约占20%,仅次于免疫诊断产品,处于用量最大梯队,对应市场规模20亿左右。

二是国产替代成熟,中信建投数据显示,生化试剂国产化率已超70%,各方面都属于集采偏好型的产品。

据浙商证券预测,本次联盟采购量预期约占市场采购量超60%。有业内人士预测,本次选择品种单价较低,患者端价格多数不到10元/个测试,集采之后,有可能会降到几毛钱/个,甚至再现类似二甲双胍的惊人价格。

生化试剂市场集中度低,国内约有200家相关注册公司,其中大部分不具备生化仪器自研自产能力,这次集采,势必进行一场反向产能出清,部分代理商、厂家或迎来“生死之战”。

国产厂家已步入“强力”竞争,难以支撑80%-90%高降幅

经过近30年的发展,生化试剂市场格局早已旧貌换新颜。

作为IVD外企进入中国最早切入的领域,由于门槛较低,受到国产的猛烈围攻,一些外企大厂甚至开始“放养”模式,减少市场投入,任其自然增长。

截止目前,国产企业基本已是主要玩家,迈瑞是其中的领头羊。

财报显示,2021年,迈瑞国内生化试剂收入约9亿元,市占率约为11%,其中肝功占比约20%(营收1.8亿元左右),近90%集中在二级及以下医院。

可见,目前高端市场仍以进口生化仪为主,三甲医院那些被外企占据的封闭设备,仍是国产未来发力的方向。

其他国产厂家,如科华生物、九强生物、迈克生物、利德曼、美康生物、迪瑞医疗等,面临同质化严重,高端难以突破,利润挤压,甚至“拼刺刀”的问题。

有业内人士分析,在利润不高的情况下,降价空间也有限,基本不会如冠脉支架、骨科国采出现80-90%的降幅,降幅预计会在40%-50%区间,也不排除波及出厂价的可能。

安徽集采改写竞争格局,外企还会再“抵抗”吗?

从历史预判未来,去年8月,安徽对5大类(肿瘤相关抗原、感染性疾病、心肌疾病、激素、降钙素原)23种化学发光项目集采,平均降幅约为47%。

外企态度两极,罗氏、贝克曼放弃,事后市场份额被迅速蚕食,甚至导致机器被闲置或拆除,令行业大受震撼。

相反,部分中标企业抓住先机,市场份额风生水起。

比如国产最大赢家迈瑞,以此为机大量进入三甲医院,高端市场份额显著提升。2022年上半年,迈瑞化学发光业务在安徽增长近80%,弯道超车。

实际上,安徽集采不是真正的集采,本质上还是一场存量议价,那些弃标的企业多是精心计算之后,利益最大化的考虑。

然而,面对这次超大规模的肝功集采,吸取了安徽的教训,无论从哪方面考虑,罗氏们应该都不会再抵抗了。

电生理:国产化率不足10%,集采推进遇阻

电生理与生化试剂大不相同,国产化率不足10%,尚处于“婴儿期”,各方面都未发育成熟。

如果说有了安徽经验,生化试剂集采操作难度是5分,那豪无经验的电生理集采,操作难度一定是7分以上。

集采已事实性延迟,两种采购方案如何选?

5月10日,福建发布《关于开展心脏介入电生理类、腔镜吻合器类医用耗材产品信息采集工作的通知》,面向企业端采集信息,此后,山西、西藏等地陆续跟进发文,目前应处于医院报量阶段。

采集品种包括电生理导管鞘、房间隔穿刺针、体表定位参考电极、灌注管路、导管连线、电定位诊断导管、磁定位诊断导管、心内超声导管、电生理其他诊断导管、电定位治疗导管、磁定位治疗导管、冷冻治疗导管等12种。

根据同类别联盟集采项目——种植牙和生化试剂经验来看,参与省份均不低于20个,电生理规模应是相当。

此前,业内有声音说7月发布集采方案,Q3公布结果。如今看来,时间轴被明显延后,至今尚无进一步公开公告。

如果长期跟踪耗材集采,就会发现,项目延后,很有可能是困在了方案制定环节,这与产品体系复杂度呈正相关。

首先,电生理是一个行业名,不是一个产品名,是用于治疗心率大于100次/分的快速性心律失常的方式之一(主要包括房颤、房扑、房早、室上速等),房颤是最大市场,产品体系庞大。

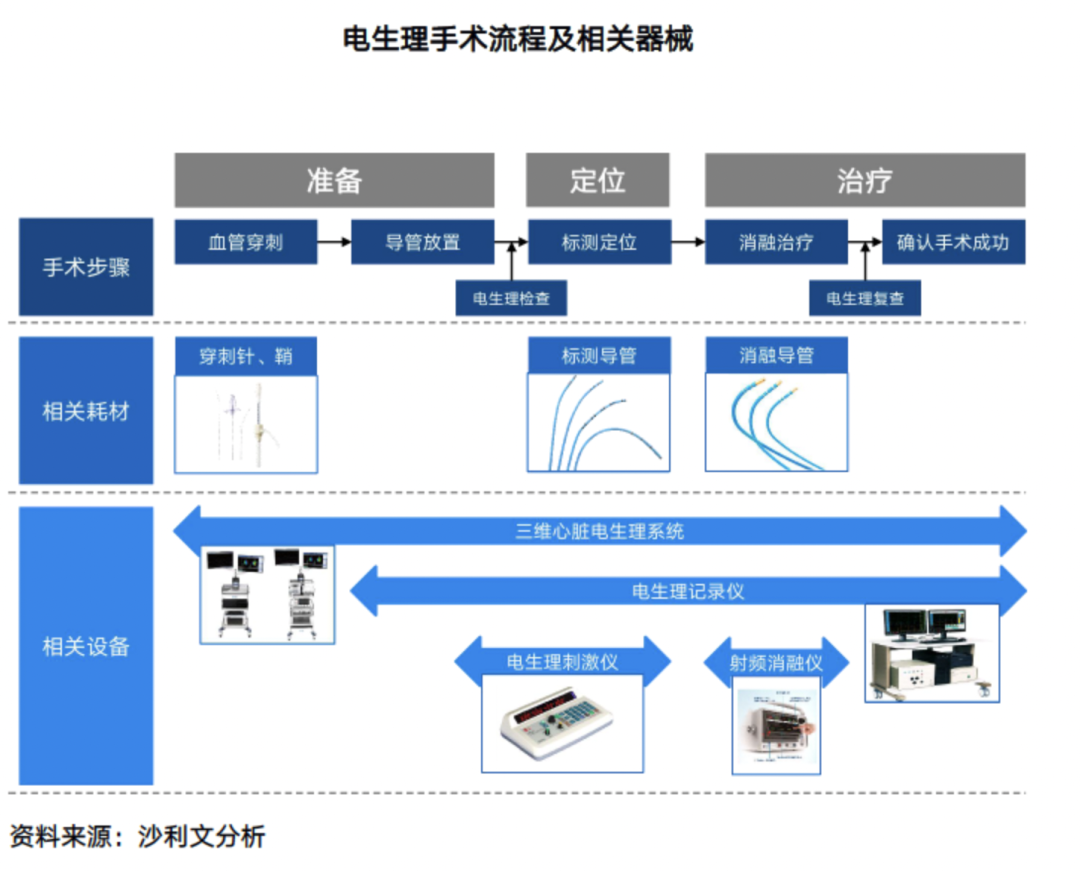

其次,电生理手术非常复杂,分为三个阶段,简单来说就是“标测+消融”——先找到病变位置,然后对其进行消融处理,不同阶段要用到不同的设备和耗材。

准备阶段:包括血管穿刺、导管放置,要用到穿刺针、鞘等。

定位阶段:寻找病变位置,要用到标测导管、标测系统等,目前已发展到三维。

治疗阶段:消除病变,用到消融导管、射频消融仪等,目前最新技术是脉冲房颤消融PFA。

电生理手术流程及相关器械,来自沙利文分析

据医趋势访谈得知,电生理手术与骨科等手术相对固定的套件产品不同,其难度在于面对不同的病种,消融不同的部位,所用的产品是不一样的,手术套件需要依据不同病种进行不同组合。

截止目前,福建集采,是准备针对个别产品,还是面向所有的产品,以何种方式,都不得而知。

据业内人士预测,可能的集采方式有两种,

一是成套集采,但具体的颗粒度有待观察,比如是否会精细到压力导管与普通的非压力导管。

二是单品集采,有可能陆续分别进行消融导管、导引导管、导引导丝等产品的集采。

从官方角度思考,如果想要达到集采效果的最大化,应该会选择整个手术当中单价较高的产品。据企业招股书显示,电生理手术耗材之中,标测导管几千元不等,消融导管价格上万元不等,应是集采选择的重点考虑。

强生、雅培、美敦力是主要玩家,国产技术储备不足招架无力?

2021年,国内心脏电生理器械市场规模超过80亿元。据业内人士透露,单家外企电生理业务一年营收就可超40亿元。

据企业招股书数据,2020年,国产电生理医疗器械市场份额为9.6%,强生、雅培、美敦力三家外企市场份额超过85%。其中

强生排名第一,主导全场,市占率近60%;

雅培和美敦力分列二、三名,分别占比21.4%和6.7%。

国内企业方面,惠泰医疗、心诺普、微创电生理、锦江电子等企业是电生理赛道主要参与者。

根据上市公司公布数据,2021年

惠泰医疗:电生理业务收入达2.33亿元,同比+46%,占比公司营收份额28%。

微创电生理:营收1.9亿元,同比+35.7%,占比公司营收份额100%。

国产电生理起步较晚,技术进步仍是任重道远。

比如在三维标测系统方面,全球三个主流系统分别是强生的CARTO系统、雅培的EnSite系统和波科的RHYTHMIA系统。而国产方面,有行业人士对医趋势表示,多数是模仿外企的me too产品,精度方面还有待提升。

当前市场,国产主要集中在常规的标测导管和消融导管领域,难以打入规模较大的压力导管、三维房颤消融等市场,集采对其促进作用有限,进口产品作为市场主力,无论是从集采方还是医院角度,都不会希望有主要玩家出局。

国产替代重任在肩,资本正在助其一臂之力。

8月22日,锦江电子完成了A+轮及B轮融资交易,融资金额超7亿元,是国产电生理企业历史上规模最大的一级市场交易,用于多个重磅产品的研发和临床,包括三维标测、新一代脉冲电场消融等产品。

集采之后,进口仍是市场主流

电生理手术难度是介入手术的天花板之一。因此很难再现支架集采后,PCI手术在短期内快速放量的案例(2021年增速超过40%),技术培训、市场教育都需要时间和成本。

另外,集采确实是投入水中的一块巨石,能够打破现有市场格局。从实际效果来看,电生理集采应是进口产品分出一部分市场给到国产,让后者节约大量时间、费用成本,但市场主流,应还是以进口为主。

此外,支架集采后,具有介入无植入概念的药物球囊发生了“溢出效应”,使用量显著上升,甚至一度受到国家医保局的点名关注。

那么,电生理集采后,会不会类似球囊产品溢出的情况?

集采方很聪明,正在从各方面逐渐弥补此前的“漏洞”之处。有业内人士对医趋势分析道,“溢出效应”在电生理领域发生的可能性很小。一方面,当前集采目录几乎囊括了所有电生理耗材品类;另一方面,根据经验,就算现在不集采,之后也应该会有配套文件规范相关产品价格。

虽然集采利好国产,但归根结底,进口替代的速度,并不取决于行政命令,主要还是取决于国产品质的提升速度。

毕竟针对国产替代,集采只能做到顺手推舟,做不到点石成金。

评论