文|新经济e线

新经济e线注意到,进入8月来多只基金发布了降低管理费率的公告。除了债券型基金和货币市场型基金外,主动权益型基金也宣告入局,加入降费大军。据不完全统计,截至2022年8月26日,今年以来共有75只基金下调管理费率,管理费率平均降低0.26个百分点。

从结构上来看,债券型基金和货币市场型基金是降低管理费的主要力量,尤其是风险偏好较低的中长期纯债型基金和货币基金。今年来,分别有21只中长期纯债型基金和10只混合债券型一级基金调降了管理费,平均降幅分别达0.22%和0.24%;与此同时,另有4只混合债券型二级基金和3只短期纯债型基金也下调了管理费,平均降幅各为0.23%和0.09%、

业内认为,就风险偏好较低的中长期纯债型基金和货币基金而言,考虑到该类产品整体回报有限,通过压降费率能够有效提振收益、让利于机构和个人投资者。但伴随公募基金市场白热化的竞争态势,除了债券基金和货币基金外,料有更多的主动权益型产品陆续主动压低费率,以争取更多的市场份额。

实际上,参考海外经验,长期来看公募基金综合费率中枢将持续走低。以美国基金市场为例,过去20多年,美国共同基金的平均费率呈现明显的下降趋势,各类型基金费率基本都已减半。截至2021年股票型共同基金平均费率0.47%,混合型共同基金的平均费率为0.57%,而债券型共同基金费率的平均水平为0.39%。

另据媒体报道,今年以来行业内多家基金公司积极布局管理人合理让利型产品相关方案,目前已有十余家基金公司扎堆上报了“让利型”产品,这一类产品或试水在即。

主动权益型基金入局

新经济e线获悉,最新加入降费大军的主动权益型产品主要以老基金产品为主,以期扩大存量基金规模。截至8月26日,今年来已有6只灵活配置型基金、3只偏股混合型和4只偏债混合型基金宣告降低基金管理费,平均调降费率分别为0.53%、0.60%和0.50%。

业内人士对此表示,主动权益类基金降低管理费,一般是基于让利投资者,提升产品竞争力,扩大基金规模,改变投资策略,机构客户要求等诸多方面的考量。

来源:基金公告

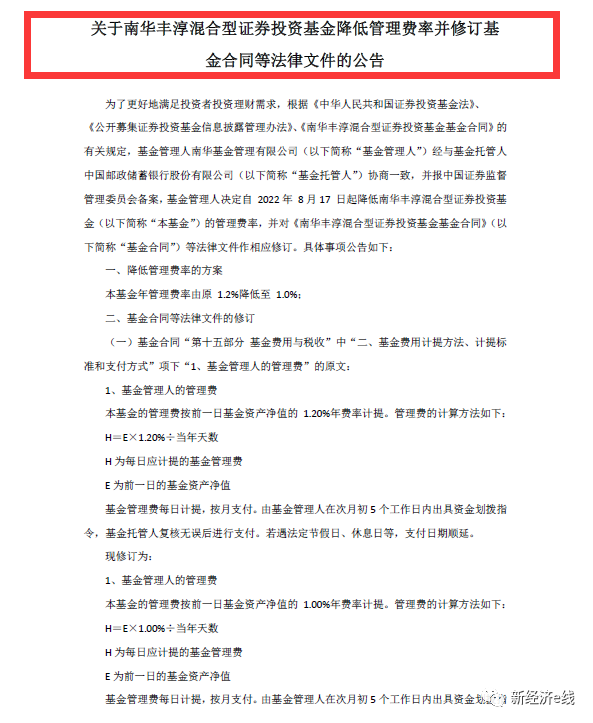

8月17日,南华基金发布关于南华丰淳混合型证券投资基金降低管理费率并修订基金合同等法律文件的公告称,本基金年管理费率由原1.2%降低至1.0%。某种程度来看,降费算是公司为做大基金规模而做出的尝试。

另据南华丰淳8月30日披露的2022年中期报告显示,尽管成立于2017年12月26日的南华丰淳运作时间已近五年,但基金规模至今仍未做大。报告期末,南华丰淳总份额为5011.27万份,对应基金资产净值仍不足亿元,仅录得9924.54万元。

截至报告期末南华丰淳混合A基金份额净值为2.0184元,本报告期内,该类基金份额净值增长率为-11.33%,同期业绩比较基准收益率为-6.69%;截至报告期末南华丰淳混合C基金份额净值为1.9434元,本报告期内,该类基金份额净值增长率为-11.50%,同期业绩比较基准收益率为-6.69%。

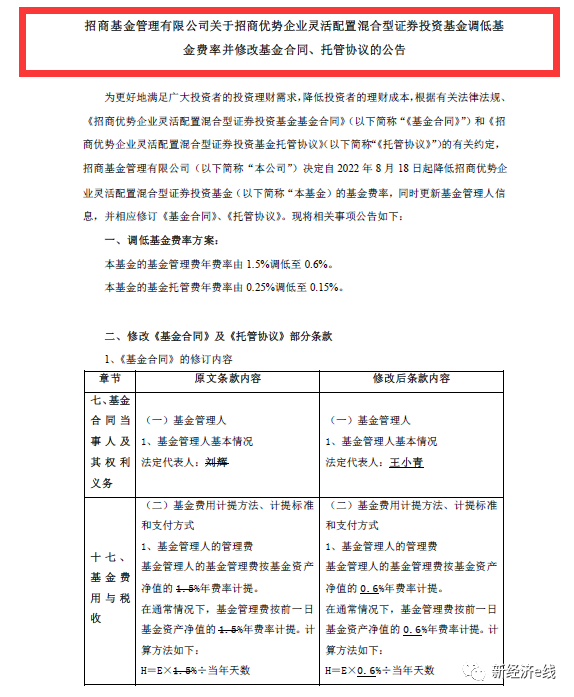

就在8月16日,招商优势企业灵活配置混合型证券投资基金也宣布大幅调降基金管理费和基金托管费,并自8月18日起实施。在当天的公告中,招商基金称,招商优势企业基金管理人的基金管理费按基金资产净值的0.6%年费率计提。较原来1.5%的管理费年费率,大幅降低了0.9%,降幅高达60%。同样,基金托管费年费率也从原来的0.25%调低至 0.15%。

来源:基金公告

作为一只成立时间超过十年的老基金,招商优势企业在绝大多数年份都跑赢了同类基金,累计总回报达218.30%,同类排名71/153。不过,从规模效应来看,招商优势企业绝大多数年份却仍徘徊在亿元以下。截至2022年中期,招商优势企业份额仅录得6027.32万份,基金资产净值尚不到两亿元,约1.93亿元。较基金成立时的募集规模14.11亿元,招商优势企业今年中期规模已大幅缩水近九成,约86.32%。

Wind统计表明,截至2022年8月30日,在招商基金旗下主动权益型基金中,包括招商优势企业在内,公司共计有26只基金的基金管理费年费率均设定为0.6%。整体来看,基金规模普遍不大。

除了主动权益型产品外,2022年以来还有恒生前海恒锦裕利、创金合信鑫利、广发安享等偏债混合混合型也降低了管理费,降幅最大的产品从1.5%管理费降至0.6%,下降90个BP。特别是恒生前海恒锦裕利、创金合信鑫利更是降低到0.4%年管理费率,处于行业最低水平。自2022年7月8日起,恒生前海恒锦裕利管理费年费率由0.8%调整为0.4%;自2022年2月10日起,创金合信鑫利管理费年费率由0.8%调整为0.4%。

其中,恒生前海恒锦裕利是一只十足的迷你基金。该基金成立于2019年3月20日,基金募集规模为2.16亿元,基本踩线成立。截至今年二季度末,恒生前海恒锦裕利(A/C合并)份额仅剩下约636万份,基金资产净值约692.88万元,已不足千万元。

让利型产品扎堆申报

新经济e线注意到,从目前情况来看,近期扎堆申报的合理让利型基金产品类型均为混合型,且以开放式基金为主,上报产品的基金公司不乏头部基金公司,部分基金公司还采取了发起式模式。不过,此次首批合理让利型产品并未在“基金产品名称”上得以体现,具体这类产品会采取何种方式进行让利,还有待产品招募说明来解答。

早在今年4月末,证监会对外发布《关于加快推进公募基金行业高质量发展的意见》,其中提到“积极推动管理人合理让利型产品等创新产品发展”。此外,《个人养老金投资公开募集证券投资基金业务管理暂行规定(征求意见稿)》中也有提及,其中明确接收养老金投资的基金需要单设份额且可以在管理费、托管费方面进行优惠,行业也将此视作是新型的让利型产品,即管理人为投资者特定用途而直接让渡部分商业利益,以鼓励投资者积极参与到养老新政中来。

在业内人士看来,此类产品在一定程度上更有利于管理人与持有人的利益共担,鼓励管理人进一步充分发挥主动管理能力,有利于提升投资者的投资体验。

另据新经济e线了解,以美国基金市场为例,低费率有利于增强基金产品的市场竞争力。随着基金市场的日渐发展,基金产品想要脱颖而出,必须有一定的独特之处,或在投资组合上与众不同,或为投资者提供其他产品无法实现的优惠力度。降低费率成为许多大型资管公司的首选,比如先锋基金,因为对于投资者而言,较低的基金购买成本是一种看得见摸得着的“实实在在”的投资优惠。

针对大部分海外基金来讲,基金费用包括了运营费用和销售费用。如若基金公司能够降低运营和管理基金的相关费用,这也将为低费率甚至零费率基金的出现和可持续发展提供可能。

基金公司可以通过直销基金产品的方式减少支付给销售机构的费用,免去不必要的申购费用和尾随佣金,从而一定程度上降低综合费率水平。

例如先锋领航(Vanguard)1977 年开创了不收尾随佣金的基金产品,极大地降低了基金产品的综合费率。目前,Vanguard旗下绝大多数基金都采取不收取尾随佣金的模式,这是Vanguard的基金产品普遍呈现低费率的原因之一。

具体到投资者,较低的净收费比率意味着较低的投资成本,换而言之,净收费比率越低的基金产品的市场竞争力会更高。基金产品的低费率吸纳更多的投资者,增加产品的资产总规模。扩大的资产规模反作用于基金费率,为其低费率的成功推进和实现提供有力的保障和支持。如此形成良性循环,促成了低费率甚至零费率基金产品的出现。

不过,就国内基金市场情况来看,“让利型产品”的发展也需要靠业绩取胜,如果只是单纯在费率方面的创新,对于投资者的吸引力可能不会那么强,投资者选择基金归根结底还是要用产品本身的投资业绩来说话。

评论