文|化妆品观察

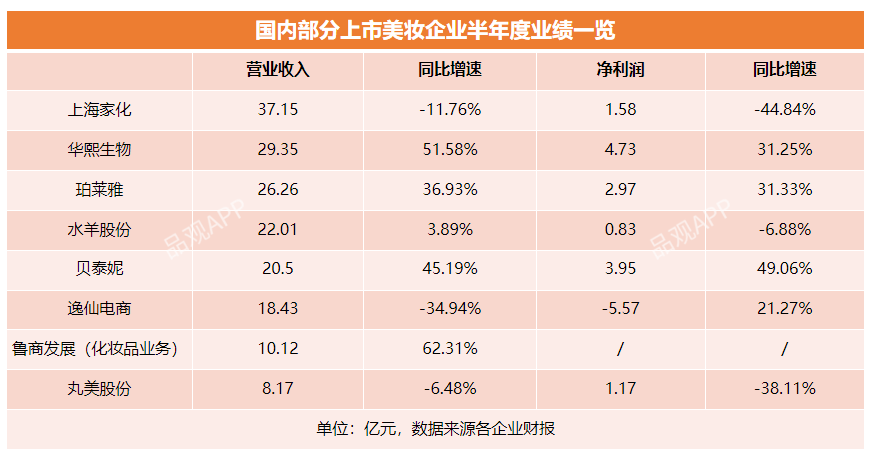

随着华熙生物半年报的发布,国内美妆上市品牌企业及工厂基本已公开了半年度业绩。

化妆品观察选取了16家比较有代表性的美妆上市企业/工厂,其中工厂涵盖代工厂、包材商、原料商,如诺斯贝尔、科思股份、嘉亨家化等;品牌企业则包含上海家化、逸仙电商、珀莱雅等品牌企业,以上述企业的业绩表现来研究美妆市场的发展趋势。

综合来看,这16家企业营收突破271亿,相比去年同期247.8亿元的营收,同比增长9.39%。其中,增长业绩主要由头部企业贡献,行业格局呈现“强者愈强”的趋势。

01 工厂/品牌两极化,50亿企业或将集中诞生

2022年上半年,工厂和品牌整体呈现“冰火两重天”的景象。

工厂:代工厂、包材商赚钱愈难。

相较去年集体下跌(详见《跌去5亿!工厂的苦日子来了》),工厂在今年上半年的境遇愈加分化。其中,代工厂/包材商呈现出净利大幅下跌以及“增速不增利”的情形。比如,力合科创上半年的营收增长达到11.25%,但其净利润却下跌超38%。此外,诺斯贝尔和锦盛新材的净利润下跌幅度进一步增大,其中,诺斯贝尔的净利润跌幅一度超过256%。

而有别于代工厂/包材商,原料商的日子明显有了好转。以科思股份为例,其营收和净利均同步增长超60%;同时,新瀚新材在期内的营收虽然仅增长13.62%,但其净利润增速达到45%;而华业香料的营收虽然下滑,但其净利润增长却超14.8%。

科思股份在财报里提及,营收大幅增长源于下游市场受疫情影响后的持续恢复和公司市场地位的稳步提升,以及募投项目产品逐步放量。

品牌:马太效应扩大,50亿企业或将集中诞生。

不同于工厂,品牌企业整体呈现出增长态势。以华熙生物、珀莱雅、贝泰妮为主的品牌企业,上半年营收分别为26.26亿元、20.5亿和29.35亿元,同比均出现超30%的增长,大幅跑赢行业。其中,华熙生物营收增长最为迅猛,达到51%,其接近30亿的营收也直逼上海家化。

如果保持上半年的增长态势,华熙生物、珀莱雅和贝泰妮这三家企业今年的业绩将会集体突破50亿。届时,加上去年早已突破50亿大关的上海家化和水羊股份,国货美妆迈过50亿门槛的企业将达到5家。

不过,体量稍小的福瑞达,其母公司鲁商发展的化妆品业务同比增幅达62.31%,体量更是突破10亿。

02 10亿阵营再扩容,这三大品牌或将强势进入

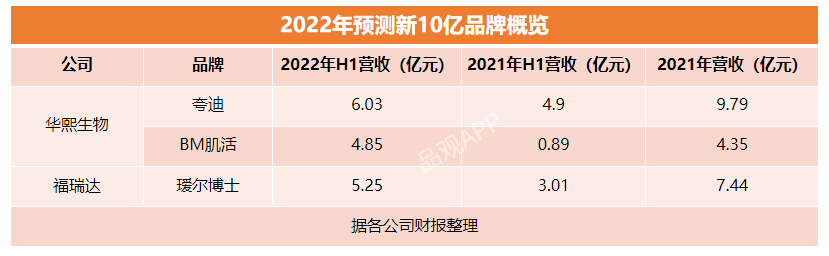

透过珀莱雅、贝泰妮、华熙生物等企业的高增长,一个明显的现象是,一批主打功效护肤的新10亿品牌将诞生。

典型如华熙生物旗下品牌。继去年润百颜跨入10亿阵营后,2022年上半年,夸迪、BM肌活也有望跻身该阵营。

具体来看,报告期内,夸迪营收6.03亿元,同比增长23%,若其保持该增长态势,营销将稳步突破10亿。

而BM肌活则表现出了更强的增长力,今年上半年增长达445.75%。而去年上半年,其营收仅占全年营收比例为20%。按此推算,其今年的全年业绩也将杀入10亿阵营。

福瑞达旗下瑷尔博士同样表现出潜力。今年上半年,瑷尔博士营收同比增长74%至5.25亿元。而去年上半年,其营收占全年比例为40%。以此推算,瑷尔博士全年营收将达到13亿。届时,国货10亿品牌之列也将有它一席。

值得一提的是,上述品牌在切入功效护肤赛道后,皆有大单品做支撑。如华熙生物财报指出,BM肌活成功打造了公司首个半年度销售收入超2亿元的大单品“Bio-MESO 肌活糙米肌底精华水”系列,并在糙米发酵领域继续推行大单品策略,构建大单品产品系列矩阵。夸迪旗下则有“夸迪 5D 复合酸战痘次抛精华液”等上半年销量过亿的单品。鲁商发展财报也点明,瑷尔博士旗下有“闪充精华”等热销单品,一上市便荣登天猫抗皱精华热销榜 TOP1。

除了上述新10亿品牌外,国货或将诞生两大40亿品牌。

具体而言,在上半年,珀莱雅、贝泰妮两大品牌的业绩皆创新高,营收分别为21.28亿元、20.50亿元。按照两大品牌去年上半年的业绩占全年比例,以及今年上半年的增长态势来看,今年,珀莱雅单品牌营收有望突破42亿,而薇诺娜的营收则有望突破50亿。

03 “增收不增利”困局已现

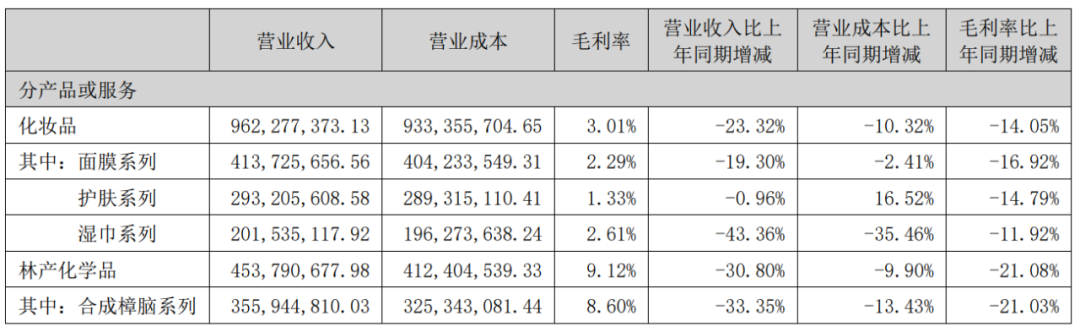

虽然各大品牌的增长势头迅猛,但一个不得不注意的问题是:无论品牌还是工厂,“增收不增利”以及净利润下滑的现状,弥漫至整个产业。透过财报可以发现,其主要原因来自于原料成本或自身成本的上涨。

换言之,成本上涨,国货美妆企业更不赚钱了。

以诺斯贝尔为例,其护肤系列产品的营业成本较上年同期增加16.52%,致其毛利率低至1.33%,同样,其面膜的营收在同比下跌19.3%的情况下,其成本仅下跌了2.41%,其毛利率下跌16.92%至2.29%。

截至青松股份半年度财报

同样,净利润同比下跌达到79%的锦盛新材,其在财报里提及,主要系疫情影响,募投项目“年产4500万套化妆品包装容器新建项目” 已于2021年7月份投产,但目前公司订单量不足,固定成本较高,同时客户发生变化,导致毛利率下降。这也导致了其净利润的进一步下跌。

“增收不增利”的力合科创,其上半年的成本增长达24.30%,主要系新材料业务板块原材料、人工及物流成本上升影响所致。

从品牌端来看,上海家化、珀莱雅、丸美股份等企业的原料成本均有所上涨。

以上海家化为例,其所用皂粒、油脂类原料,受棕榈油、棕榈仁油同比上涨的影响,今年第二季度采购均价上涨 4510 元/吨左右(不含税),涨幅约 59%。

珀莱雅的原料成本涨幅则更大,今年二季度,珀莱雅所用原料活性物的平均采购单价同比上涨274.99元/KG,涨幅 100.26%。丸美股份所用到的原料,如液体油脂、乳化剂、表面活性剂等,均出现了15%-20%不同程度地上涨。

虽然部分企业以涨价来调节,比如今年第二季度,上海家化的护肤类目价格同比上涨16.33%,丸美股份美容类产品的价格上涨超70%。但部分产品的涨价或高端线产品的热销,并未“抵消”成本上涨带来的压力。从业绩表现来看,上述两家企业净利润的跌幅均超过了营收的跌幅。

04 “强者愈强”的四大制胜之道

综合来看,无论是品牌还是工厂,企业间的差距已进一步拉大,强者呈现更强趋势。在各企业的财报中,上述业绩亮眼的企业皆披露了其竞争优势:

其一,丰富的产品结构。无论是工厂或是品牌,多样化的产品结构是它们共同优势之一。

科思股份在财报里提及,其之所以能在报告期内取得了营收和净利的较大幅度,核心竞争力就在于产品结构优势。例如,公司的防晒剂产品已覆盖目前市场上主要化学防晒剂品类,且涵盖了 UVA、UVB 的所有波段,可为不同需求的下游客户提供其所需的产品,系列产品配套齐全。

在品牌端,华熙生物同样披露了其产品矩阵搭建逻辑。其财报指出,针对当下热门的功效护肤市场,华熙生物实针对不同功效类别布局了不同产品:如将夸迪定位为硬核抗老大师,主打冻龄抗初老市场;米蓓尔则主要针对敏感肌人群;BM 肌活则主打发酵护肤,面向年轻人群。

其二,持续的创新研发能力。

贝泰妮提及,公司的核心竞争力之一,即是先进的研发技术。根据财报,其应用核心技术实现的销售收入占公司主营业务收入的比例持续高于95%。

华熙生物同样在财报中提及了其技术优势。如在原料产品上,华熙生物依托生物发酵技术平台及产业化优势,开发出以透明质酸为核心的一系列生物活性物产品;在功能性护肤品上,公司依托合成生物学研发平台、微生物发酵平台等六大研发平台,开发了一系列针对敏感皮肤、皮肤屏障受损、面部红血丝等不同肌肤问题、高功效的护肤品。

在工厂端,科思股份、新瀚新材皆强调了技术创新。以科思股份为例,其表明公司已经形成了自己的核心技术和特色生产工艺,如脱色-薄膜蒸馏纯化技术等,而这类技术为公司的可持续发展提供了保障。

其三,日渐完善的组织结构。

珀莱雅在财报中强调,“文化—战略—机制—人才”的自驱型组织构建是其核心竞争力之一。

上半年,珀莱雅仍在优化组织结构。一是构建产品、投放能力中台和敏捷前台的管理模式,持续深化数字化技术的应用,通过平台和数字化赋能,促进新业务孵化成长;二是推动项目制的应用,构建公司、 事业部、部门三级项目管理体系,围绕端到端的主价值链流程建设和企业内控项目发力。

除珀莱雅外,华熙生物也做了相关优化。上半年,公司优化了中台建设,提高了营销部、品牌部、公关部的对外链接和整体化输出能力,并打造“绩效薪酬+专项奖励+中长期激励”的全面薪酬体系。与此同时,其还打造了以客户经理、解决方案专家和交付专家组成的高效“铁三角”管理组织,成功拓展了海外业务。

其四,渠道体系的进一步深化。

其中,珀莱雅在财报中提及,其营收增长主要系线上渠道的同比增长。今年上半年,珀莱雅在天猫平台对店播实行精细化运营,在抖音平台开启大单品矩阵账号,成功实现抖音渠道大单品转型;在京东平台通过全域运营进一步提高大单品销售占比。基于此,今年618期间,珀莱雅取得“天猫美妆国货排名第一”、“抖音美妆国货排名第一”、“京东美妆国货排名第一”的好成绩。

贝泰妮则在财报里提及,其充分利用了互联网的高效性、主流电商平台汇集的巨大用户流量、灵活的新媒体营销手段,发挥公司在电商运营上的优势。在消费升级、国货热潮的带动下,成功把握住化妆品行业快速增长的发展机遇。而这也成为其业绩增长的主推因素之一。

评论